За что возвращают 13 процентов: список

Что такое возврат налоговых платежей

В каждом государстве население платит подоходный налог. В нашей стране он равен 13%.

Обратите внимание! Удерживается налог со всех доходов граждан:

- зарплаты;

- продажи недвижимости.

- продажи автомобиля;

- сдачи в аренду жилой недвижимости, прочее.

В случае приобретения дачного домика, гаража, мастерской или хоз. строений вычет производиться не будет.

Такая процедура имеет официальное название – «налог на доход физлиц» (НДФЛ). В некоторых случаях плательщики получают право на вычет, то есть возврат удержанного налога. Процедура закреплена на законодательном уровне (статья 220 НК РФ).

С какой целью Правительством разработана такая система налогообложения? Цель подхода – мотивация некоторых процессов в жизни народа и страны в целом. Речь идет, например о покупке жилья, строительстве новых жилых домов, повышении уровня образования граждан, прочее. Более того, возмещаются затраты бюджета семьи не только лично на себя, но и для супругов, детей и родителей.

В каких случаях можно вернуть 13%?

Внимание! Список обстоятельств, при наличии которых осуществляется возврат налога:

- основные причины (имущественная, социальная, благотворительная группа вычетов);

- дополнительные причины (профессиональная, стандартная, инвестиционная группа льгот).

За что возвращают 13 процентов

Полный перечень различных видов налоговых вычетов и размер выплат представлен в п. 1 ст. 218 НК РФ.

Ознакомиться со списком может любой предприниматель или физ. лицо.

Заметьте! Стандартные льготы положены:

- лицам с инвалидностью, а именно гражданам, которые стали инвалидами: в результате ликвидации аварии на ЧАЭС, ядерных испытаний, во Вторую Мировую войну или при защите государства в мирное время, прочее;

- военнослужащим гражданам (ветеранам ВОВ, лицам, служившим в Афганистане и т. п.);

- супругам и родителям граждан, погибших при защите СССР и России;

- семьям, имеющим детей.

На соц. вычеты можно рассчитывать в следующих ситуациях:

- если плательщик или его близкие родственники проходили курс лечения в частной клинике, гос. больнице, и услуги были платными (согласно Перечню, утв. Правительством РФ);

- когда медикаменты на лечение приобретались в аптеке (список указан в правительственном Постановлении №201);

- когда оформлялся полис ДМС;

- если средства потрачены на учебу детей или личное образование: на очном или заочном отделении университета, колледжа, в школе, детском саду, в автошколе (обучение на все типы авто и мотоциклов), на платных иноязычных курсах;

- в случае финансирования личной пенсии в негосударственном Пенсионном фонде;

- за приобретение полиса ДПС;

- за оплату полиса, который включает страховые выплаты в период лечения;

- если человек стал участником программы «Софинансирования».

ЧИТАЙТЕ ТАКЖЕ: Какой налог будут платить самозанятые?

Вычет по имущественным сделкам положен плательщикам:

- которые уплатили НДФЛ на доход, полученный при продаже квартиры, частного дома, авто, если это имущество принадлежало им в течение 3-х лет (обязательное условие – 13-ти процентная ставка);

- лицам, которые приобретают жилую недвижимость, землю под строительство дома, а также движимое имущество, например машину;

- гражданам, оформившим целевой потребительский кредит (ипотеку).

Профессиональные вычеты предусмотрены:

- для индивидуальных предпринимателей, которые платят 13% от полученной суммы прибыли;

- для профессионалов, которые оказывают частные услуги (например, адвокатам, нотариусам, прочее);

- для авторов различных произведений, используемых другими лицами (гонорар);

- для сотрудников организаций и предприятий, которые заключили гражданско-правовые договора.

Налоговый вычет за обучение у ИП.

Как получить налоговый вычет за обучение, читайте тут.

Сколько раз можно получить имущественный вычет, читайте по ссылке: https://potreb-prava.com/otvety-na-voprosy-chitatelej/skolko-raz-poluchayut-nalogovyj-vychet.html

Кто имеет право оформить возврат налога

Обратите внимание! Оформить возврат подоходного налога может не каждый гражданин.

Эта процедура разрешена, если выполнены определенные условия:

- потенциальному получателю вычета исполнилось 18 лет;

- человек имеет официальное трудоустройство, регулярно с его доходов отчисляется 13% в бюджет государства.

- выполнено одно из действий, по которому назначается вычет, например куплена недвижимость, потрачены деньги на благотворительность, образование и т. п.

Срок выполнения отчислений не может быть меньше одного года.

Заметим, что вычет при покупке жилья возможен только в том случае, если сделка совершена с использованием личных средств гражданина. Если учитывались средства мат. капитала, вычет не назначается. Кроме того, деньги не могут принадлежать родственникам покупателя. Но если речь идет об ипотеке, то возврат процентов производится в обязательном порядке.

Посмотрите видео. Как получить налоговый вычет?

Максимальные суммы возврата

Когда производят расчет размера вычета, учитывают тип льгот, которые имеет налогоплательщик, и сумму затраченных личных средств. Максимальный размер вычета назначают при покупке дорогостоящего имущества.

Покупка жилья

Как получить 13% вычета при покупке жилой недвижимости? Многим известно, что в данном случае вычет используется чаще всего.

Учтите! Возврат по налоговым сборам от сделок с имуществом возможен в следующих случаях, когда личные средства налогоплательщика затрачены на:

- покупку жилья (дом, квартира, комната, прочее);

- строительство частного дома;

- приобретение участка;

- выплату процентов и комиссионных по ипотечному кредиту;

- отделку или ремонт жилой недвижимости (в случае если есть документальное подтверждение о сдаче объекта без отделки).

Следует заметить, что согласно правовой базе, регулирующей возврат НДФЛ, существуют определенные ограничения по размеру суммы, с которой назначается вычет при покупке жилья:

- если оплата осуществлялась личными средствами – 2 миллиона руб. (размер вычета – 269000 руб.);

- за счет ипотечного кредита – 3 миллиона руб. (вычет составит – 390000 руб.)

Заметим, что до начала 2014 года при покупке жилья с помощью ипотечного кредита размер величины возврата НДФЛ не имел ограничений.

Заметьте! В каком случае получить возврат НДФЛ невозможно?

- жилая недвижимость приобретена у родных или у нанимателя;

- покупатель рассчитывался за покупку средствами мат. капитала;

- гражданин уже пользовался подобной льготой.

Многих интересует вопрос, сколько раз назначается вычет по сделкам с имуществом?

Если покупка или продажа совершена до начала 2014 раз – один раз. Дальше пользоваться вычетом можно многократно, пока не будет достигнута фиксированная сумма. Предположим, человек в один год купил комнату в коммунальной квартире за 800000 рублей, в следующем году он совершил сделку по покупке частного дома на сумму 1000000 рублей.

Еще через год была куплена квартира на несколько миллионов рублей. После каждой сделки в Налоговую Инспекцию подаются бумаги на вычет. Делать это нужно сразу же после совершения покупки. Сумма возврата в результате составит 260000 рублей, то есть 13% от 2 миллионов руб.

Налоговым законодательством предусмотрена уплата 13% налога от прибыли, которую человек получит в результате сделки по продаже жилья или автомобиля.

Условие – имущество должно находиться в собственности плательщика не менее 3-х лет. Также действуют льготы при уплате НДФЛ.

Размер возврата за один календарный год не может быть больше, чем сумма налогов, уплаченных за это же время. Та сумма вычета, которую не успели возвратить, переносится на следующий год. Кстати, перенос выполняется до тех пор, пока не будет выплачен весь начисленный вычет.

Услуги медицинского характера

Каждый гражданин РФ, получающий официальную прибыль и исправно отчисляющий в бюджет страны 13% налога, имеет право на возврат части удержанного НДФЛ за представленные ему платные мед. услуги.

Оплата медицинских услуг

Учтите! В этой категории существуют определенные ограничения:

- вычет назначается только в случае оплаты мед. услуг за лечение самого налогоплательщика и лечение родных людей (детей, матери, отца, жены);

- услуги, за которые клиент собирается оформить вычет, должны быть в перечне, установленном Правительством;

- у частной клиники или гос. больницы, которая представила платные услуги, должна быть соответствующая лицензия.

Оплата медикаментов

В этом случае необходимо соблюдение следующих условий:

- при покупке лекарственных препаратов, назначенных врачом, были потрачены средства из семейного бюджета;

- мед. препараты, которые приобретались пациентом, находятся в списке лекарств, утвержденных ПП №201.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Оплата добровольного мед. страхования (ДМС)

Вычет назначается, если:

- лечение оплачивалось за счет страхового полиса ДМС;

- у страховой компании есть лицензия на данные услуги.

Если производится оплата за мед. услуги, пациент имеет право на возврат налога за:

- проведение диагностики;

- лечение в условиях стационара или амбулаторное лечение;

- санитарно-курортное восстановление после болезни или отдых.

Под возврат НДФЛ попадают следующие виды платных стоматологических услуг: удаление и лечение зубов, имплантация, брекеты, прочее.

Важно! Если вы намерены получить вычет за мед. услуги, обратите внимание на следующую информацию:

- подобные выплаты относятся к социальным. Их можно оформить один раз в год. Если вам можно получить возврат за медобслуживание или обучение, выберите, что для вас будет более выгодным;

- размер возврата налоговых выплат не может быть больше суммы НДФЛ, которая была перечислена вами в бюджет за отчетный период;

- максимальная сумма возврата составляет 15,6 тысяч руб., если лечение не является дорогостоящим (величина возврата за соц. услуги, с которых производится вычет, по закону не может превышать 120000 рублей);

- мед. услуги с кодом «1» будут возмещены до 120000 руб., с кодом «2» сумма возврата не ограничена по величине НДФЛ.

Услуги на образование

Налоговым кодексом РФ предусмотрен возврат НДФЛ за получение образования. Воспользоваться льготой могут:

- граждане РФ, имеющие постоянную официальную прибыль и одновременно с выполнением трудовых обязанностей получающие платное образование. Речь идет о получении первого и второго образования в вузах, колледжах, на различных курсах, в автошколах, прочее. При этом форма обучения значения не имеет. Льгота предоставляется и при получении ребенком образования в детском саду (например, изучение иностранного языка). Посещение бассейна, продленка или питание в эту категорию не входят;

- студенты, обучающиеся на очной форме (в возрасте до 24 лет);

- сестры и братья (до 24 лет), которые учатся на дневном отделении.

При оформлении бумаг на оплату обучения необходимо вносить данные плательщика НДФЛ. В противном случае льготы не представят. Размер возврата не может быть выше суммы, которая фактически уплачена за обучение.

Учтите! Так как вычет входит в социальную категорию, он не может превышать 15600 руб.

Согласно действующему законодательству, при личных расходах на решение соц. проблем воспользоваться возвратом можно один раз в год.

Благотворительность

Правительство большинства стран мира стимулируют граждан на то, чтобы они активно участвовали в благотворительности. В нашей стране возвращается 13% налога от суммы добровольных пожертвований. Максимальная величина, которая учитывается при назначении вычета, не может превышать 25% годового дохода.

Рассмотрим пример. Величина всех видов прибыли, с которых взят налог 13%, составила за отчетный период 620000 рублей. В различные благотворительные фонды были сделаны пожертвования на сумму в 183000 рублей. Возврат в этом случае начисляется с суммы 155000 руб. (620 х 25/100).

Внимание! Во внимание принимаются пожертвования, которые сделаны:

- в фонды и общества, которые занимаются благотворительной деятельностью;

- в религиозные организации (на уставную деятельность);

- организациям, которые решают соц. проблемы граждан и не получают при этом прибыль;

- в пользу НКО, которые работают в соц. сфере, а также в сфере просвещения, спорта (среди любителей), защиты природы, прочее.

Пенсионные и страховые взносы

ФЗ РФ№56 от 30.04.2008 г. регулирует процедуру возврата уплаченных налогов за взносы в Пенсионный фонд, а также приобретение полисов на страхование от болезней.

ЧИТАЙТЕ ТАКЖЕ: Облагается ли пенсия налогом?

О вычете может идти речь только в том случае, когда определенные суммы вносятся в негосударственные ПФ с целью накопления будущей пенсии.

Кроме того, возврат налоговых вычетов возможен при страховании здоровья и жизни, если они производятся добровольно, но только в части оплаты лечения. Этот вид вычетов относят к категории социальных.

Наличие детей

Вычеты предусмотрены для семей с детьми. Если в семье двое детей, размер вычета составит 1400 рублей на одного ребенка в год. С рождением каждого последующего малыша льгота увеличивается до 3000 руб. Вычет начисляется до тех пор, пока ребенку не исполнится 18 лет, но если он учится в вузе, льгота доступна до 24 лет.

Дети-инвалиды до 18 лет получают вычет в размере 12000 рублей. Заметим, что вычеты назначаются до тех пор, пока величина дохода не составит 350 тысяч рублей. На следующий год все начнется снова и продолжится до достижения указанной выше суммы.

Сколько раз разрешается получать вычеты

Учтите! Сколько раз получится вернуть 13%, зависит от типа вычета:

- в случае с имущественным вычетом человек сможет вернуть за один календарный год сумму, которая не превышает размер налоговых выплат, перечисленных им в бюджет страны. Если есть остаток, его переносят на следующий год;

- если речь идет об образовательном вычете, то он назначается каждый год, пока человек учится;

- получить вычет на лечение и мед. услуги можно один раз в год. При этом все остальные льготы по налогам не действуют;

- вычет на благотворительность также назначают один раз в год;

- страховой вычет возможен один раз в год, до тех пор, пока не закончится срок действия договора страхования.

Запомните: в один год положен только один вычет!

Например, если вы решили получить возврат НДФЛ за лечение, то льготу за приобретение дома вы уже не получите. Такая же ситуация складывается и с другими вычетами. Срок давности по возврату НДФЛ равен трем годам. Как только этот период завершен, вы не сможете претендовать на возврат.

Необходимый пакет документов для оформления возврата НВ

Прежде чем обращаться в соответствующее учреждение с просьбой о назначении вычета, нужно подготовить документацию.

Заметим, что в каждом конкретном случае набор документов может отличаться. Все зависит от требований сотрудников Налоговой инспекции.

Внимание! В стандартный набор бумаг входят:

- заявление, которое можно составить дома или сделать это непосредственно в НС. Образец размещен на официальном сайте налоговой службы. Не допускаются ошибки и исправления;

- заявление, которое касается перечисления средств на банковский счет клиента (карточный или текущий);

- соглашение между банком и клиентом об открытии личного счета, сберкнижка, карта (с реквизитами). То есть передается бумага с номером счета и реквизитами для перечисления вычета на счет налогоплательщика. Лучше сделать копию этого документа, так как ее может затребовать налоговый орган;

- паспорт (оригинал и копия);

- ИНН;

- документ о заключении брака;

- свидетельство о рождении детей (если вычет касается детей);

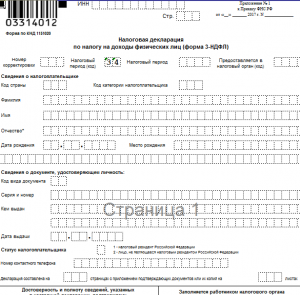

- декларация по форме 3-НДФЛ, которая заполняется клиентом самостоятельно. На сайте НС можно найти пошаговую инструкцию заполнения данной бумаги, хотя если вы не очень уверены, можете воспользоваться услугами специалиста. Но заметьте, что это платная услуга;

- справка 2-НДФЛ, которую нужно получить у нанимателя. На составление справки потребуется 10 рабочих дней, поэтому позаботьтесь о ней заранее. Обратите внимание, что если вам за год пришлось поработать на нескольких работодателей, то столько же справок потребуется получить.

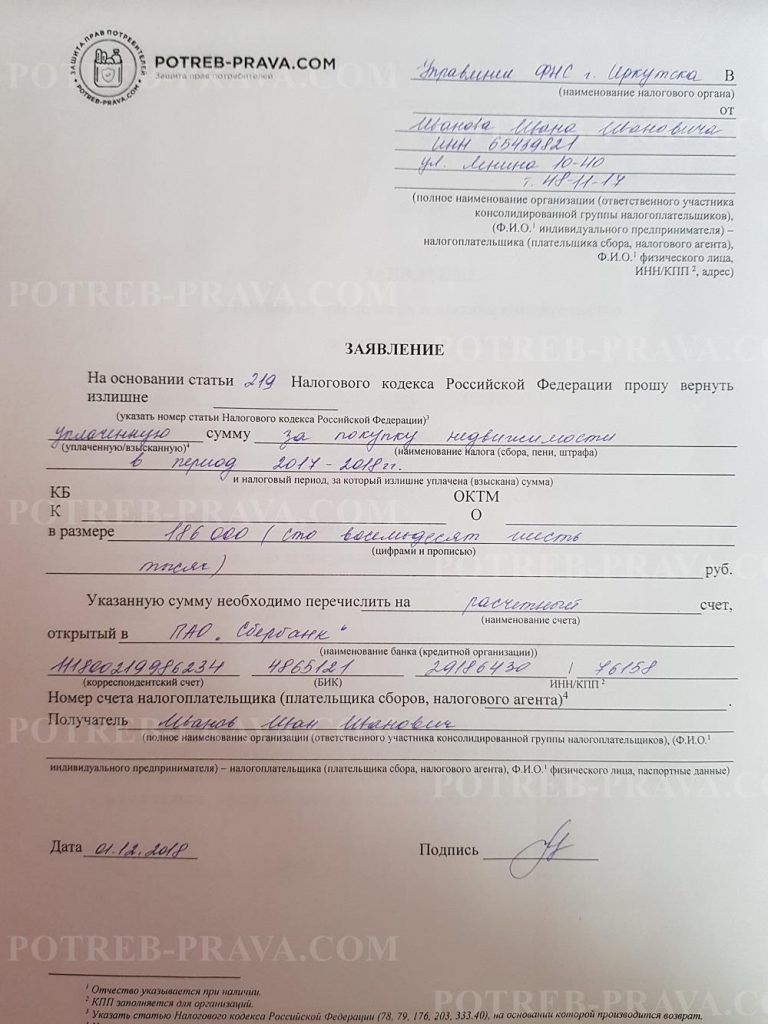

ВНИМАНИЕ! Посмотрите заполненный образец заявления в налоговую инспекцию на возврат налога по 3-НДФЛ:

Когда речь идет о возврате имущественного вычета, потребуется следующая документация:

- договор купли-продажи жилой недвижимости (оригинал и копия);

- финансовые бумаги, подтверждающие процедуру перечисления денег на счет продавца;

- акт приема-передачи квартиры (в случае приобретения жилья по договору долевого участия);

- выписка, полученная в регистрационном органе, свидетельствующая о факте владения жильем. Раньше требовалось свидетельство о праве собственности, сейчас такие бумаги не оформляются.

В случае приобретения квартиры на средства ипотечного кредита потребуются:

- ипотечный договор (копия, оригинал);

- справка об уплаченных процентах (понадобится в случае возврата процентов по ипотеке). Также налоговики могут потребовать квитанции о погашении ипотечного займа;

- заявление о распределении долей (при покупке квартиры в долевую собственность).

Налогоплательщик самостоятельно построил дом или выполнил ремонт – пакет бумаг дополняют:

- договором на выполнение строительных работ, отделки;

- расходными документами.

ЧИТАЙТЕ ТАКЖЕ: Налог на недвижимость в 2019 году для физических лиц: калькулятор.

Если речь идет о социальных или благотворительных вычетах, необходимая документация представляется до конца календарного года. Нужно подготовить:

- договор на лечение;

- договор на получение образования;

- финансовые документы, свидетельствующее о том, что все необходимые оплаты выполнены.

Важно помнить, что документация должна оформляться согласно установленным требованиям. Так у вас не будет необходимости бегать по инстанциям с целью получения нового экземпляра.

Налоговики рассматривают представленный пакет в течение 2-х месяцев. В случае принятия решения в пользу просителя через месяц на его счет будет перечисленная назначенная сумма.

Если документация составлена с нарушениями, или был обнаружен факт наличия заинтересованных лиц (сделка производится между родственниками или между сотрудником и работодателем), просителю откажут в выполнении его просьбы.

Изменения в 2019 году

В 2019 году изменения не коснулись списка имущественных сделок, за которые можно вернуть 13% налога. Изменения произошли только в количестве этих сделок. Если раньше это можно было сделать один раз, то в этом году возможно многоразовое возмещение.

Знайте! Получить выплату можно:

- у работодателя;

- в Налоговой инспекции, к которой приписан плательщик.

Когда возврат 13% происходит в налоговой? Обычно все вычеты оформляются именно в Налоговой Инспекции. Средства поступят на счет налогоплательщика в июне или июле, то есть выплаты производятся по безналичному расчету.

Посмотрите видео. Налоговый вычет по процентам: когда его можно потерять

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "За что возвращают 13 процентов: список"

Никто ничего не написал пока. Будтье первым!