Как узнать свою кредитную историю самостоятельно онлайн бесплатно?

Что такое кредитная история

Кредитная история представляет собой совокупность информации о кредитах, оформляемых лицом, порядке осуществления платежей по займу, а также о наличии просрочек и штрафов. В такую историю входят данные обо всех оформленных кредитах независимо от того, носит заем потребительский, ипотечный или иной характер.

Кредитная история должна храниться десять лет с момента внесения последних изменений. Банки и иные кредитные организации опираются на рассматриваемую информацию при принятии решения о предоставлении конкретному лицу займа. Если будут выявлены проблемы, просрочки, штрафы и прочие негативные обстоятельства, то лицу могут отказаться в предоставлении денежных средств.

Осуществляют хранение кредитной истории специализированная организация – Бюро кредитных историй или БКИ. Такая компания предоставляет информацию о гражданах по запросам банков. Кроме того, БКИ могут выступать как самостоятельными организациями, так и подразделениями конкретных банков. При этом бюро также находятся под контролем вышестоящего Центрального каталога кредитных историй.

ЧИТАЙТЕ ТАКЖЕ: Срок исковой давности по кредитной задолженности.

Чтобы получить доступ к сведениям, содержащимся в каталоге, потребуется специальный код субъекта кредитной истории. Представляет собой такое обозначение буквенно-цифровой показатель, который присваивается человеку в кредитной системе. Присваивается такой код лицу, когда оформляется кредит. По заявлению заемщик средств может изменить или аннулировать такое обозначение, поскольку действует код бессрочно.

Законодательное регулирование рассматриваемого вопроса осуществляется на федеральном уровне. Порядок ведения кредитной истории, учета таковой при оформления займов установлен в ФЗ № 218-ФЗ «О кредитных историях.

Зачем и кому нужно знать свою КИ

Лицо, обращающееся за предоставлением кредита, а также в будущем допускающее вступление в подобные отношения, должно представлять, что включает кредитная история.

Важно! Это нужно по нескольким причинам:

- ошибки со стороны банка при проведении процедуры. Таким ситуациям может послужить невнимательность, человеческий фактор или даже сбой системы БИК. Лицо должно представлять собственную историю, чтобы в итоге укать на ошибку;

- случаи мошенничества. Нередки ситуации, когда обманщики получают кредит по чужому паспорту. Вызван риск мошенничества введением упрощенной системы оформления кредитов;

- определение возможности получить кредит заемщиком самостоятельно. Поскольку банки проверяют кредитную историю клиента перед тем как дать таковому кредит, то и заемщик должен заранее оценивать вероятность того, что соглашение будет заключено;

- получение возможности без препятствий выезжать за границу. Если у лица зафиксировано систематическое неисполнение условий кредитного соглашения, то покинуть пределы страны будет затруднительно;

- возможность избежать встречи с коллекторами и банковскими службами, «выбивающими» задолженности. Изучение собственной КИ позволит предвидеть активную работу банков по получению задолженности.

Также история по кредитам может повлиять на иные обстоятельства получения займа.

ЧИТАЙТЕ ТАКЖЕ: Как узнать, законно ли оформлен кредит?

Зачем нужно знать свой код субъекта кредитной истории и где его брать

Когда лицо оформляет кредит, то в системе КИ таковому присваивается специальный код субъекта. Такой показатель представляет собой буквенно-числовой код, который признается уникальным и действует бессрочно. Код выступает паролем при обращении в Центральный каталог для получения сведений о кредитной истории. Указывается обозначение в договоре и может изменяться или аннулироваться самим заемщиком.

Наличие кода субъекта в системе КИ позволяет выполнять сразу несколько задач:

- помогает получить сведения о БКИ;

- предполагает защиту сведений о кредитной истории;

- помогает получить новый или изменить действующий код через Центральный каталог.

Если код был потерян или отсутствует, можно запросить новое обозначение. Происходит это путем подачи заявления в банк или БИК. Стоимость услуги – триста рублей.

Как узнать: пошаговая инструкция

Процедура получения кредитной истории включает в себя три этапа: подача запроса в Центральный каталог КИ, определение БКИ, где хранится информация, запрос сведений в конкретном бюро.

Учтите! Подробный алгоритм предполагает совершение следующих действий, позволяющих определить кредитную историю:

- сначала требуется зайти на сайт центрального каталога, содержащего совокупность сведений о КИ граждан. На открывшей странице слева выбирается раздел «Кредитные истории»;

- далее открывается раздел для направления запроса на получение сведений. Третья команда в открывшемся списке;

- после выбирается форма отношений, в данном случае – субъект. Нужная команда появится на странице;

- далее определяется, известен код, или нет. В соответствии с этим выбирается нужная команда. Если код отсутствует, то требуется его получение за счет посещения банка или иной организации, хранящей КИ. Через интернет процедура не проводится. Когда код известен, достаточно обозначить, кто делает запрос: физическое или юридическое лицо – и принять условия оказания услуги;

- в завершение заполняется форма с личными данными лица, и выполняется команда «Отослать данные».

Ответ поступит в течение обозначенного условиями направления запроса времени.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Когда требуется заполнить форму для отправки запроса, нужно учесть ряд правил:

- полное имя русскими буквами для граждан РФ;

- дата рождения в формате «ДД.ММ.ГГГГ»;

- паспортные данные (серия и номер) указываются без пробелов;

- необходимо избегать двойных пробелов.

Если форма была заполнена без ошибок, то на сайте появится окно, оповещающее, что запрос принят, а ответ придет на указанный при оформлении обращения электронный адрес.

Ответ, высылаемый на электронную почту, может быть либо отрицательным, либо положительным. Если информации о коде не получено, то придет уведомление: «По запросу сведений не найдено. Уточните реквизиты». Если результат удовлетворительный, то на почту лицо получит список БКИ, где хранится кредитная история.

После того как будет получена информация о бюро, отвечающих за хранение КИ, можно получить непосредственно сведения о кредитах лица.

Возврат излишне уплаченных процентов по кредиту при досрочном погашении.

В каком банке можно взять кредит на погашение других кредитов с просрочкой, читайте тут.

Отвечает ли гражданская жена за долги мужа перед банком, читайте по ссылке: https://potreb-prava.com/otvety-na-voprosy-chitatelej/dolzhna-li-grazhdanskaya-zhena-oplachivat-dolgi-sozhitelya.html

Учтите! Делается это следующими способами:

- личное посещение БКИ с предоставлением паспорта. В данном случае достаточно заполнить заявление и передать сотруднику бюро. На руки будет выдана бумага, отражающая КИ с момента формирования таковой и до дня обращения. Заверять документ, а именно копию паспорта, не требуется, поскольку лицо самостоятельно посещает бюро. Ответ также дается непосредственно в день обращения, нет необходимости ждать несколько дней;

- отправка запроса посредством почтовой связи. Для этого нужно заполнить бланк запроса, заранее распечатанный, заверить документ у нотариуса, а дальше направить заказным письмом по адресу конкретного бюро. Если запрос первый, то процедура бесплатная, если второй и последующие в пределах двенадцати месяцев, то один запрос будет стоить четыреста пятьдесят рублей. При платной услуге потребуется также приложить к письму квитанцию об оплате;

- отправка телеграммы. Менее распространенный способ требует составления и направления телеграммы, а также удостоверения личной подпись заинтересованного лица через сотрудников почты. Если осуществляется платная процедура, то есть запрос не первый, то также потребуется предоставление квитанции. В случае с телеграммой факт оплаты устанавливается за счет направления квитанции по факсу.

Сроки и оплата не будут отличаться при сравнении вариантов отправки запроса почтой или посредством телеграммы.

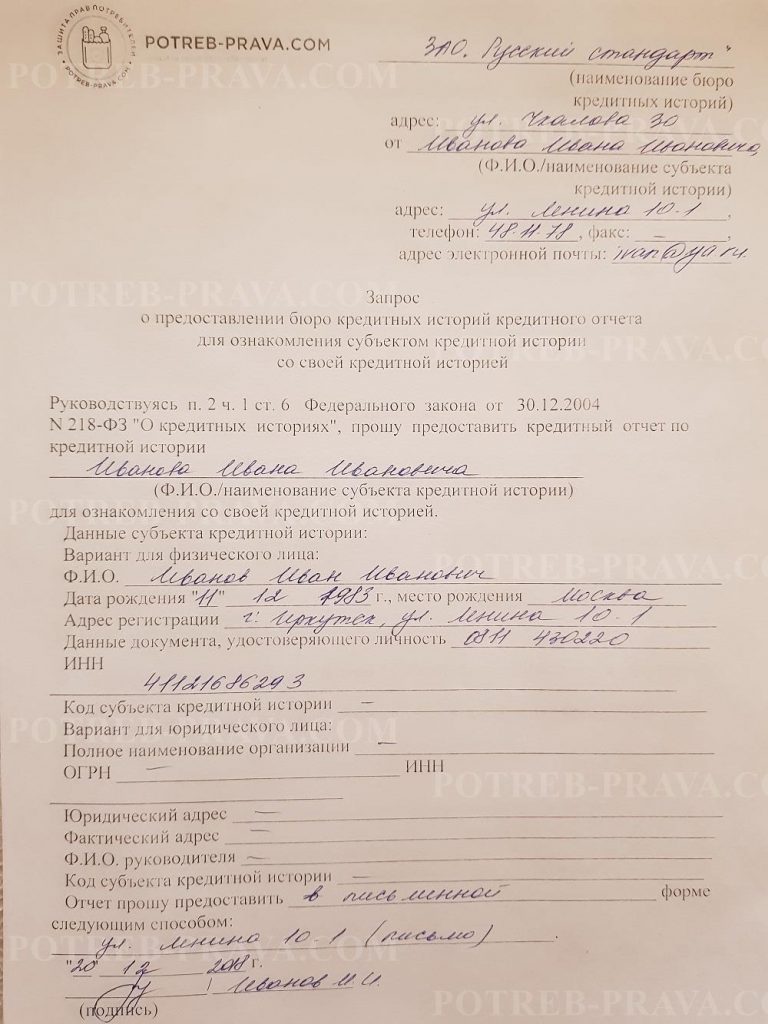

ВНИМАНИЕ! Посмотрите заполненный образец заявления на предоставление кредитной истории:

Посмотрите видео. Как проверить кредитную историю в центральном каталоге кредитных историй:

Как бесплатно проверить кредитную историю по ФИО

Формирование КИ происходит автоматически и бесплатно в момент, когда лицо оформляет первый кредит. В историю обязательно входит имя заемщика денежных средств, порядок уплаты таковым платежей по кредитам, информация об отсутствии или наличии просрочек и так далее. Направляют КИ автоматически в специальные бюро, где они и хранятся отведенное законом время.

Гражданам разрешается проверять КИ собственными силами, используя в качестве исходных сведений фамилии.

Внимание! Для этого определяется три способа, один из которых потребует оплаты услуги:

- направление запроса в центральный банк РФ. Сделать это можно посредством интернета, направив обращение на официальном сайте ЦБ РФ. Для этого нужно заполнить специальную анкету, размещенную на сайте. Указывать необходимо фамилию, данные паспорта, код заемщика, а также перечень банковских организаций, где открывались кредиты. Далее запрос отправляется, а бесплатный ответ приходит на электронную почту;

- обращение в бюро или банк. Только один раз в год такая процедура будет доступна заемщикам бесплатно, в остальных случаях придется уплачивать 450 рублей. Для получения сведений достаточно предоставить фамилию, персональный код субъекта, а также указать бюро, где хранится история;

- использование услуг онлайн-посредника. Такими посредниками на практике выступают брокеры. Такой способ предполагает оплату услуг посредника, он также предоставляет информацию о КИ. Стоимость подобной услуги составит примерно четыреста рублей. Однако в данной области нередки случаи мошенничества.

Распространенным вариантом выступает обращение в банки, где открывался последний кредит. Однако здесь главное – следить за тем, чтобы обращение было первым, в противном случае сотрудники кредитной организации могут потребовать оплаты за рассматриваемую услугу.

Изменится ли кредитная история, если поменять фамилию

Нередко на практике заемщики намеренно меняют фамилию, полагая, что это позволит начать КИ с самого начала. Однако работает данная система по-другому. Новые паспорта содержат сведения о предыдущем документе, который действовал при старой фамилии.

Сотрудники банка проверяют подобную информацию, что в итоге приводит к выявлению и КИ. Банковские организации наделены правом проверять историю, даже если фамилия уже недействительна.

Следовательно, сменить фамилию – не значит решить проблему плохой кредитной истории. Для того чтобы КИ не признавалась отрицательной, не следует брать займы крупного размера, которые впоследствии сложно погасить. Также нужно всегда следить за состоянием КИ и своевременно устранять просрочки, если таковые были сформированы.

ЧИТАЙТЕ ТАКЖЕ: Бесплатная консультация юриста по кредитам онлайн.

Что делать, если в кредитной истории нашлись ошибки

Практика знает случаи, когда кредитная история содержит ошибки, которые были сформированы по вине сотрудников банка или бюро, отвечающего за хранение сведений. Также недочеты возникают при задержке платежа, когда банку приходится принимать платежи с опозданием. И, конечно, не следует забывать о мошеннических действиях, которые в сфере кредитования особенно распространены.

Учтите! Наличие ошибок может привести к отрицательной характеристике истории лица при оформлении кредитов. Это в свою очередь влечет невозможность или возникновение ограничений при оформлении последующих займов.

Наиболее неприятны ситуации, когда виноватыми в возникновении ошибок признаются не сами заемщики, а кредитные организации. Если в КИ будут обнаружены ошибки, то лицо должно предпринять меры по устранению таковых.

Для этого нужно обратиться в органы Полиции, а также направить заявление в Бюро КИ и сообщить об обнаруженных недочетах. Также потребуется подтверждение того, что представленная в КИ информация недостоверна. Например, чтобы подтвердить, что просрочки по оплате кредита отсутствуют, можно передать в бюро справку непосредственно их банка. Бюро обязано внести исправления в течение тридцати дней, в противном случае лицо может обратиться в суд.

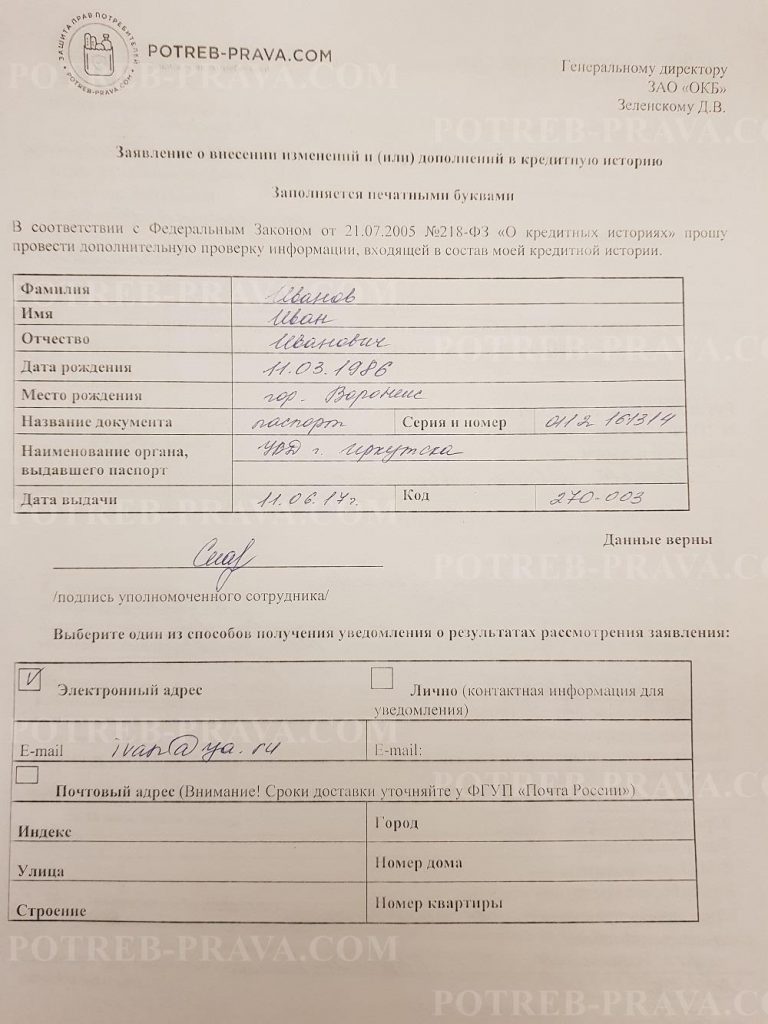

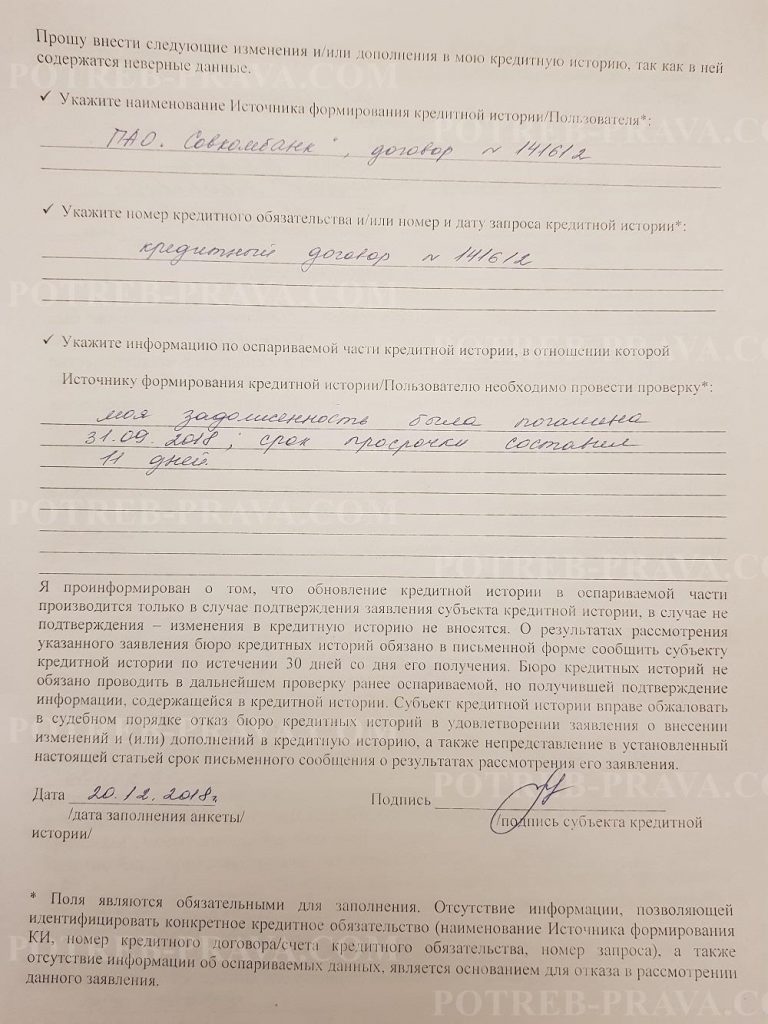

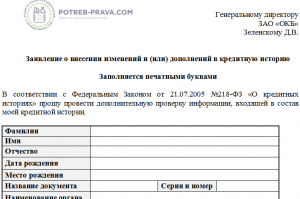

ВНИМАНИЕ! Посмотрите заполненный образец заявления о внесении изменений и (или) дополнений в кредитную историю:

Посмотрите видео. Это нужно знать перед тем, как исправить кредитную историю:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Как узнать свою кредитную историю самостоятельно онлайн бесплатно?"

Никто ничего не написал пока. Будтье первым!