Банкротство физического лица

Что такое банкротство физических лиц

Доступность кредита вызывает настоящий ажиотаж. Каждый второй гражданин берет кредит на покупку авто, бытовой техники, жилья, отдых и прочие товары. Но материальное положение некоторых заемщиков весьма нестабильно, оплата задолженности становится неподъемной ношей, и нередко ситуация доходит до разбирательства в суде.

Внимание! С точки зрения законодательства РФ, банкротство – официальное подтверждение неплатежеспособности должника касательно вопросов выполнения в полном объеме претензий кредиторов.

Цель банкротства – удовлетворение требований кредиторов за счет собственности неплательщика, реструктуризация задолженности либо подписание мирного договора между сторонами. Банкротство физ. лица подразумевает ряд мер и требований, в результате которых можно освободиться от долговой непосильной ноши с учетом закона о несостоятельности.

То есть каждый человек может реализовать право считаться банкротом. Для этого потребуется соответствовать определенным признакам.

Считаться банкротом человек может на основании Федерального закона №127 от 26 октября 2002 года «О несостоятельности». Норматив объединяет 230 статей и 12 разделов.

ЧИТАЙТЕ ТАКЖЕ: Как избавиться от долгов по кредитам?

В каких случаях можно подавать на банкротство

В законодательстве Российской Федерации прописано, что процедура банкротства физлица может быть проведена тремя способами:

- кредиторы оформляют заявление о признании банкротства;

- процедура признания финансовой несостоятельности инициируется федеральной налоговой службой либо другим государственным органом, наделенным определенными полномочиями;

- должник сам инициирует банкротство, обращаясь в арбитражный суд.

Инициирование процедуры банкротства 3-ми лицами допускается в случае, если срок долга превышает 90 дней, а его размер – более 500000 руб.

Если говорить о физлице, то законом установлены случаи, когда он вправе признать свою финансовую несостоятельность.

Если сумма общей задолженности превышает 500 тыс. руб., а финансовое положение не дает возможности осуществить свои обязательства перед кредиторами, то гражданин должен составить исковое заявление, которое направляется в арбитражный суд для признания банкротства.

Необходимо сделать это в течение 1 месяца с момента, когда стало известно о несостоятельности. Иначе должника привлекут к административной ответственности.

Важно! Должник также вправе обратиться в суд, если его материальное состояние не позволяет оплачивать долг, и в ближайшее время положительных изменений не предвидится. Не менее важным условием считается отсутствие имущества, деньги с продажи которого могут в полной мере закрыть задолженность.

В таком случае размер долга для банкротства не играет роли. Заемщик сам принимает решение, признавать свою неплатежеспособность, или нет. При этом минимальная сумма банкротства не имеет ограничений.

Можно ли подать на банкротство, если сумма долга меньше необходимой

На сегодняшний день ведутся споры касаемо минимальной суммы, которая позволяет инициировать процедуру банкротства должника. Согласно законодательству, обязательным является условие – наличие долга минимум в полмиллиона рублей. Также в нем сказано, что такое ограничение позволяет кредитору обратиться в суд, не затрагивает права физлица.

То есть если размер задолженности не превышает 500 тыс. рублей, должник вправе подать заявление на признание банкротства, если он неплатежеспособен.

Основной критерий, который стоит учитывать – экономическая обоснованность. Банкротство подразумевает определенные растраты, приблизительно 50000 рублей, если человек будет сам проводить процедуру. В случае привлечения адвоката касаемо вопроса финансовой несостоятельности сумма расходов возрастет в 2-3 раза. По мнению экспертов, целесообразно проводить процедуру, если сумма долга более 300 тысяч рублей.

Также сведения касаемо того, что процедуру банкротства можно начинать при задолженности от полмиллиона, весьма некорректны, однако успели разойтись по сети интернет и в средствах массовой информации. Но стоит признать, что такую точку зрения поддерживают некоторые судьи, которые не дают согласие на заведение дела о признании банкротства, если общая сумма долга менее 500 тыс. рублей.

Такое решение является незаконным, должник должен обратиться в вышестоящий суд для доказательства своей правоты. В таком случае судебные органы подтвердят незаконность принятого решения нижестоящего суда.

Какие документы понадобятся для процедуры

Проведение процедуры опирается на документацию, которая составляется и направляется в судебные органы на всех ее этапах.

ЧИТАЙТЕ ТАКЖЕ: Как узнать свои долги у приставов?

В числе документов должны присутствовать:

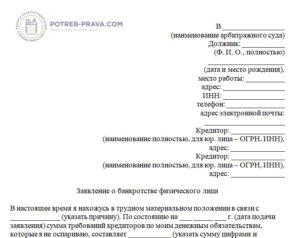

- заявление, на основании которого заводится дело;

- ксерокопия паспортных данных заявителя;

- документы, свидетельствующие о семейном статусе;

- копии документации, указывающей на наличие долга;

- реестр банковского счета и имущественных активов заявителя;

- заявление о возбуждении исполнительного производства о взимании долга;

- подтверждение перевода на счет суда авансовой суммы в размере 25 тыс. руб. за работу управляющего;

- копия платежа, подтверждающего оплату государственной пошлины.

Перечисленные документы можно подготовить самому или воспользоваться услугами представителя. Федеральный закон о банкротстве № 127 позволяет вести дело через представительное лицо, если на него имеется нотариально засвидетельствованная доверенность.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Пошаговая инструкция оформления

Осуществление дела о банкротстве ложится на плечи суда.

К кругу лиц, которые могут обращаться в суд с просьбой признать физлицо несостоятельным, относят:

- самого человека, определившего признаки неплатежеспособности;

- кредиторов, которые никак не дождутся выплат по имеющейся задолженности;

- уполномоченных органов государственной власти.

Если общая задолженность более полмиллиона, должник должен самостоятельно сообщить суду о несостоятельности не позднее 1 месяца со времени появления признаков банкротства. Это условие прописано в ст. 213.4 Федерального закона №127. Возможность составить заявление о несостоятельности появляется тогда, когда физлицо осознает недостаточность финансовых средств и имущества для погашения существующего долга.

Назначение управляющего и публикация извещений

Во время рассмотрения заявления в суде определяют управляющего, которого предлагает именно заявитель. Назначенный управляющий должен являться членом саморегулируемой организации, а его работу оплачивает неплательщик из своего кармана (при составлении заявления необходимо внести аванс на счет управляющего в размере 10 тыс. руб.).

После того как будет вынесен судебный акт, и определен управляющий, необходимо официально оповестить о начале процедуры банкротства. В этом случае объявление появляется в Едином федеральном реестре.

Посмотрите видео. Банкротство физических лиц:

Реестр требований

Если суд принял заявление, создается список требований кредиторов. При этом должник должен сам опубликовать новость о начале процесса, а кредитору нужно подтвердить существующий долг законодательными актами. Реестр создается на протяжении 30 дней, при этом у должника есть право высказывать несогласие по поводу характера и суммы заявленного долга.

На этапе создания реестра задолженности можно осуществить реструктуризацию долгов. Для этого понадобится согласие всех кредиторов. Под реструктуризацией понимается составление нового плана выплат задолженности. При этом пени и прочие штрафы не прибавляются к имеющемуся долгу.

Реструктуризация имеет вид договора, но для этого должнику необходимо подтвердить возможность оплаты долгов. Можно добиться исключения из реестра необоснованно предъявленного долга. Если срок в 30 дней на предъявление требований истек, другая задолженность не может быть приписана в рамках начатого дела.

Выявление активов

Запомните! На разных стадиях процесса банкротства происходит осуществление имущественных активов неплательщика, с помощью которых можно оплатить задолженность. На должника ложится обязанность предоставить список имущества.

Завершение процедуры

Основным преимуществом процедуры банкротства считается возможность избавиться от задолженности. Федеральный закон №127 предполагает, что когда у физлица списывают долги, у него остаются обязательства по выплате алиментов и т. п.

Негативный исход, который возможен по результатам банкротства, также обозначен в действующем законе:

- должник не вправе занимать руководящий пост и входить в число управляющих органов юридических лиц в течение 3-х лет;

- проведение повторной процедуры банкротства возможно не раньше чем через 5 лет;

- в течение последующих 5 лет физлицо должно оповестить финансовые и банковские структуры о присвоенном статусе банкрота в случае просьбы выдать кредит либо займ.

С учетом всех положительных и негативных сторон процедуры стоит сделать вывод, что она влечет за собой немалые расходы, однако позволяет добиться освобождения от финансовых обязательств перед кредиторами.

ЧИТАЙТЕ ТАКЖЕ: Нужно ли платить коллекторам за просроченный кредит?

Реализация имущества

Если восстановить платежеспособность гражданина нельзя, а стороны не пришли к мирному решению проблемы, суд признает гражданина банкротом. После этого путем торгов осуществляется реализация имущества, если таковое имеется. В противном случае торги отменяются.

Некоторые имущественные активы не могут реализовываться даже в деле банкротства. Также не разрешено обращение взыскания на имущество, которое находится в собственности у родственников должника, а также прочие вещи, являющиеся единственным источником дохода физлица.

В результате реализации имущества в процессе ведения торгов вырученными денежными средствами погашают задолженность. Если после погашения остаются нераспределенные финансы, то их возвращают гражданину. После этого судом принимается решение о банкротстве должника.

Упрощенный вариант

С 2017 года законом предусмотрена возможность выполнения процедуры банкротства физлиц по упрощенной системе.

Внимание! Отличительными особенностями от стандартного режима считаются:

- задолженность в размере 50-700 тысяч рублей;

- не больше 10 кредиторов, перед которыми не погашена задолженность;

- проживание по одному адресу не меньше 4 месяцев до подачи заявления в судебные органы;

- гражданин не должен быть индивидуальным предпринимателем и состоять в числе управляющих лиц компаний;

- размер прибыли должника не должен быть больше 3 прожиточных минимумов за последние полгода;

- отсутствие судимости за преступления экономического характера.

Составить заявление по упрощенной системе может только физическое лицо. Кроме предусмотренных этапов дела банкротства проводится лишь оценка и продажа имущества. Управляющий может принимать участие в процессе, если того пожелает сам должник.

Длительность процесса

На продолжительности процедуры банкротства сказывается вид и сумма долга, наличие или отсутствие имущества, прочие факторы. Если упрощенная схема позволяет завершить дело не более чем за 2 месяца, то стандартная процедура может затянуться от полугода до года. Поскольку работу управляющего оплачивает должник, в его интересах провести дело как можно быстрее.

Возможные расходы

К числу расходов, которые ложатся на должника, относят:

- государственная пошлина при подаче заявления в суд в размере 300 рублей вне зависимости от суммы долга;

- оплата работы управляющего составит 25 тысяч рублей за один месяц, а при обращении в суд нужно положить на счет 10000 рублей;

- затраты на оплату уведомлений, почтовые расходы, оповещение кредиторов.

Это приблизительный список предстоящих расходов, в то время как итоговый размер может значительно возрасти. Если дело будет поручено адвокату либо юристу, оплата его работы осуществляется по договору с физлицом.

Последствия для должника

Принимая решение о начале дела о банкротстве, стоит учесть все за и против. Несостоятельность – это шанс избавиться не только от значительного денежного долга, но и от некоторых последствий.

Важно! Пока не будет проведена реализация имущества, гражданину не позволяется проводить финансовые операции, самому пользоваться банковскими карточками. Зарплата будет поступать в распоряжение управляющего финансами. В среднем на реализацию имущества может уйти от полугода до года.

Когда должник признан банкротом, он не сможет заступать на руководящие посты в банке в течение 10 лет, в микрофинансовых организациях и негосударственных пенсионных фондах – в течение 5 лет и в прочих организациях – в течение 3 лет.

На протяжении 5 лет он не вправе повторно заявить о несостоятельности, должен сообщать кредиторам о своем банкротстве, осуществлять крупные сделки по согласованию с финансовым управляющим.

Посмотрите видео. Сколько стоит банкротство физического лица:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Банкротство физического лица"

Никто ничего не написал пока. Будтье первым!