Как избавиться от долгов по кредитам?

Что нужно знать

Уже давно пройден этап, когда потребительский вид кредитования находился на пике своей популярности среди граждан России. Теперь же приобретенная осознанность риска постоянно начеку – легкость оформления займа далеко не значит, что отдавать деньги покупатель будет с той же легкостью.

Несмотря на указанную осознанность, число проблемных займов до настоящего момента остается большим. Граждане продолжают оформлять на себя кредиты, полагаясь на собственную финансовую стабильность. Но некоторые факторы нельзя предусмотреть.

Человек может неожиданно для него потерять работу, серьезно заболеть, появятся обстоятельства, вынуждающие направлять средства в другое русло. Множество жизненных ситуаций могут внезапно создать напряженную атмосферу с кредитом. Не застрахованы от этого даже самые ответственные люди.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

В 2018 г. службой судебных приставов было закрыто 11% производств по должникам по причине отсутствия возможности получения с них долгового возмещения. Причина в данном случае проста – отсутствие финансовых ценностей и какого-либо имущества, достаточного для погашения долга. Этот показатель зафиксирован только в первом полугодии.

Но не в каждом случае принимается решение о списании кредитных долгов с граждан. Не каждое кредитное учреждение может позволить себе подобное. Чем грозит невыполнение обязательств по кредиту?

Когда заемщик перестает платить кредит, то он непременно будет ощущать серьезное давление, оказываемое на него представителями финансовой организации, коллекторских агентств и службы приставов.

Учтите! При полном прекращении выплат по кредиту следует подготовиться к наступлению целого ряда последствий:

| День, следующий за датой, когда вносится платеж

| При просрочке срока внесения кредитного взноса банк начисляет должнику пеню – 20% на общую сумму задолженности |

| Кредитное учреждение направляет обращение коллекторам | Груз материального давления постоянно начисляемой пени дополняется давлением психологическим – ряд коллекторских агентств отклоняются в своей деятельности от буквы закона. От этого страдают должники |

| Кредитор передает обращение в судебную инстанцию | Судебным постановлением на счета, принадлежащие гражданину, накладывается арест. Если на банковском счету у должника присутствует средства в достаточном количестве, они используются для погашения долга перед банком в принудительном порядке |

| Если у должника не обнаруживается средств, достаточных, чтобы ликвидировать задолженность | Направляются запросы на поиск имущества, принадлежащего должнику, после чего на него накладывают арест |

| Реализация найденного у должника имущества для погашения долга | Впоследствии такое имущество подлежит продаже на торгах. Вырученные деньги направляются на погашение кредитного долга. При наличии остаточных средств их возвращают собственнику |

К сожалению, вырисовываются совсем не радужные перспективы. Интернет изобилует сайтами, предлагающими гражданам различные варианты решения вопросов с кредитными долгами. Как же возможно решить вопрос с кредитом, если кошелек пуст?

Законная реструктуризация

Один из законных способов – реструктуризация долга. Подобную услугу кредитная организация с радостью окажет любому заемщику, который столкнулся с незапланированными для него финансовыми сложностями, в связи с чем ему стало затруднительно соблюдать условия кредитного договора.

Какой она бывает

Суть реструктуризации сводится к уменьшению обязательной суммы, подлежащей ежемесячной выплате, за счет увеличения периода кредитования. Подобная договоренность подлежит скреплению новым договором, также обновляется и график оплаты взносов (каждый банк выполняет процедуру по-своему).

Подобное соглашение в интересах как одной, так и второй стороны – кредитор обеспечивает себе дополнительную гарантию возврата средств с процентами, клиент же получает более выгодные кредитные условия, соответствующие его изменившемуся финансовому положению.

Присутствует и ряд других схем-поблажек от банка-кредитора:

- на протяжении определенного сторонами периода внесению подлежат одни проценты по взятому кредиту или основной сумме задолженности. Обычно такой льготный период может длиться от 6 мес. до года;

- стороны договариваются о временной «заморозке» выплат на период от 3 до 6 мес. За весь этот период кредитор обязуется не начислять клиенту проценты (неустойку);

- уменьшается оговоренная ранее в договоре процентная ставка;

- иногда используются несколько из оговоренных выше вариантов – все зависит от банка.

Что для этого нужно

Запомните! Алгоритм действий не сложный:

- обратитесь в банк по месту выдачи кредитных средств;

- детально и понятливо разъясните ответственному специалисту возникшую перед вами проблемную ситуацию и свое желание выйти из такого крайне невыгодного положения;

- все изложенные обстоятельства подтвердите документально: справка, свидетельствующая о серьезном ухудшении здоровья, приказ, выданный работодателем о сокращении (как вариант – трудовую книжку), справку об уровне дохода;

- обсудите с уполномоченным сотрудником банка возможные пути выхода из положения, устраивающие обе стороны;

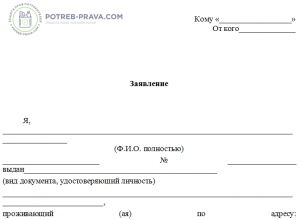

- напишите заявление в банк с просьбой. Подготовьте заранее два экземпляра. Одно оставляете в банке, если навстречу в устной форме никто не пошел. Другой, с проставленной сотрудником отметкой, – оставьте при себе. Он пригодится, если конфликт придется решать через суд;

- ожидайте ответа в телефонном режиме (заранее оставьте в заявлении контакт) или же ответ, оформленный письменно;

- если решение банка положительно, придите на место и оформите всю необходимую документацию. Решение отрицательно – попробуйте договориться о рефинансировании. Если банк абсолютно не желает содействовать, подготавливайтесь к судебному процессу.

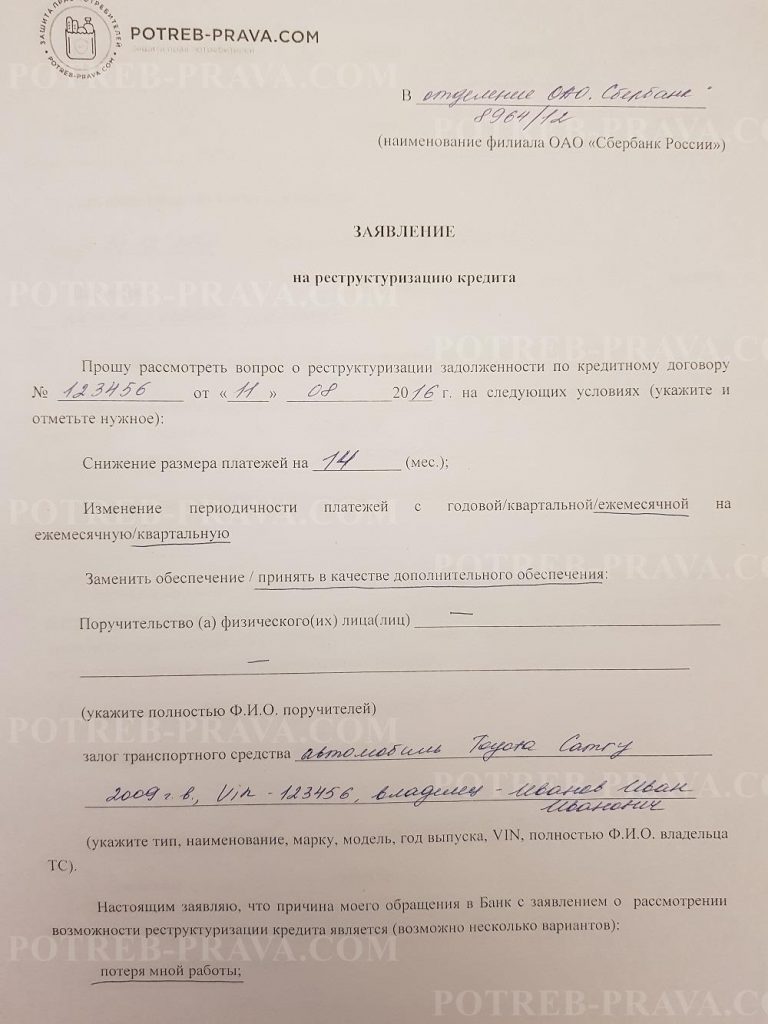

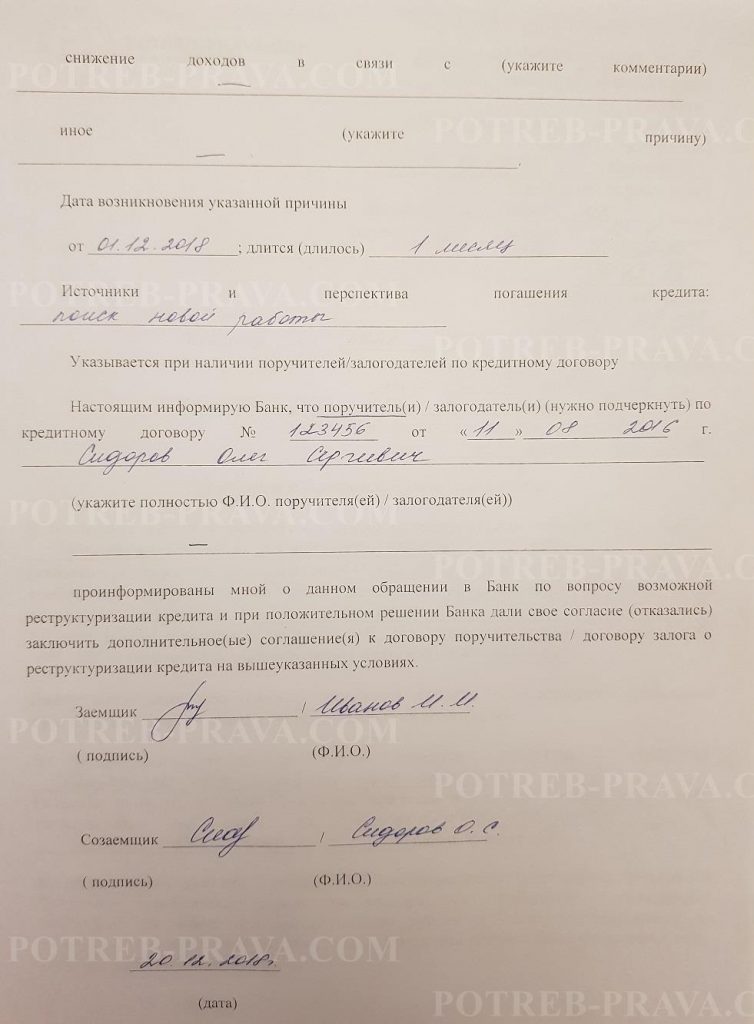

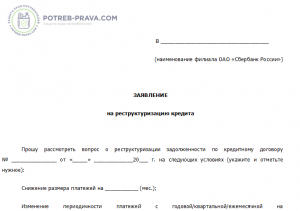

ВНИМАНИЕ! Посмотрите заполненный образец заявления на реструктуризацию кредита:

Кто может рассчитывать

Обычно кредитная организация идет навстречу клиентам при условии, что они подтвердят реальное ухудшение своего финансового положения.

Есть еще один нюанс – если заемщик не обратится в банк сразу, а только после того, как образуется серьезная просрочка, его ждет отказ.

Лучшее предложение, которое может поступить от кредитора, – реструктуризацию сделают возможной только при условии погашения текущей образовавшейся задолженности. Само собой, банк будет учитывать характеристику кредитной истории человека, насколько изначально он следовал условиям кредитного договора и исправно вносил платежи.

Именно поэтому большинство кредитных экспертов рекомендуют обращаться в кредитное учреждение сразу же при возникновении проблемы, а не ждать критической обстановки.

Только с самого начала нужно идти и говорить о проблеме – пока еще есть наиболее высокий шанс поменять условия кредитования, договориться об уступках, избежать начисления штрафов (пени), пока сведения не попали в БКИ.

ЧИТАЙТЕ ТАКЖЕ: Как узнать свою кредитную историю самостоятельно онлайн бесплатно?

Как выход из положения всегда можно попросить реструктуризировать долг. Этот способ также имеет свои преимущества и недостатки, с которыми должнику также нужно ознакомиться.

Плюсы

Благодаря рассрочке долга:

- не будет испорчена КИ заемщика;

- есть возможность исключить начислений пени (неустойки);

- есть возможность обойтись без судебных разбирательств, несмотря на наличие задолженности;

- дело не доходит до общения с судебными приставами;

- исключается риск ареста имущества и банковского счета в ходе принудительного взыскания;

- кредит оплачивается и дальше, уменьшается ранее действующая кредитная нагрузка.

Минусы

Решив реструктуризировать задолженность, нужно понимать, что, несмотря на более выгодные условия, по кредитному соглашению в итоге будет несколько большая переплата.

Насколько увеличится сумма, на первый взгляд сказать сложно. Каждый случай индивидуален и всегда будет отличаться, даже с учетом разности подходов банков.

Перед тем как пойти на реструктуризацию долга, рекомендуется тщательно перечитать условия соглашения. Убедитесь, что кредитор не включил в договор условие, предоставляющее ему право изменить процентную ставку по кредиту без согласования с клиентом. Посчитайте предварительно, насколько высокой окажется сумма переплаты.

Кредитные каникулы

При условии, что неспособность клиента дальше соблюдать кредитные условия обосновывается затруднениями временного характера, можно попробовать отложить оплату задолженности – попросите о предоставлении кредитных каникул. Как правило, предоставляют от 3 до 12 мес.

Этот выход из сложной обстановки позволяет временно не оплачивать кредит и по завершении предоставленного срока снова продолжить исправно вносить платежи.

Заметьте! При этом предусматривается несколько возможных вариантов таких каникул:

- банк разрешает не вносить полностью все начисляемые платежи;

- заемщик не оплачивает лишь основную часть долга, но при этом обязан и дальше исправно платить проценты.

Претендовать на кредитную отсрочку вправе только те заемщики, которые не допускали нарушений договора. Понадобится удостоверить документально отсутствие у клиента возможности выплачивать долг.

Не предпринимая ничего и заранее не беспокоясь о возможных последствиях, клиент только дождется звонков от коллекторов. Переговоры с банком не стоит оттягивать.

Коллекторы предлагают оплатить долг по акции.

Может ли неустойка превышать сумму основного долга, читайте тут.

Как снять задолженность у судебных приставов, читайте по ссылке: https://potreb-prava.com/vziskanie-deneznih-sredstv/zadolzhennost-s-sajta-sudebnyx-pristavov-kak-ubrat-iz-bazy-chto-delat-esli-visit-dolg-kak-ne-platit-dolgi-po-ispolnitelnomu-listu-chto-budet.html

Рефинансирование кредита

При рефинансировании заемщик приобретает новый кредит с целью погашения уже имеющегося, с которым возникла проблема.

Обращаются за ним в том числе и в то кредитное учреждение, где оформлена вся документация по первичному кредитованию.

Если дело касается потребительского кредита, взятого здесь же, представители банка не так охотно идут навстречу, как если дело касается ипотечной задолженности. Здесь банк сам может проявить инициативу при условии наличия у человека хорошей КИ.

Кто может рассчитывать

Рассчитывать на оформление нового кредитного соглашения уже в другом финансовом учреждении нужно только аккуратным и ответственным плательщикам. При неважной кредитной истории заемщику остается лишь микрозайм, но это изначально гиблое дело (здесь непомерно высокий процент годовых – 700 %). Такая «помощь» сравнима с бетонным кругом, кинутым «утопающему», вместо надувного – долги только возрастут.

На что нужно обратить внимание

При высоких шансах получения дополнительного займа заемщиком нужно проанализировать каждое из имеющихся предложений на предмет выявления наиболее выгодного.

Предлагаемый показатель процентной ставки по другому кредиту должен быть выгоднее хотя бы на 3%, чем в уже оформленном. Длительный период кредитования предоставит возможность значительно уменьшить итоговую переплачиваемую по кредиту сумму.

Обратите свое внимание на установленные банком суммы, определенные в качестве регулярных. Сравните, насколько они выгоднее, чем прошлые. Не приведет ли попытка исправления ситуации к ее усугублению и увеличению долгов.

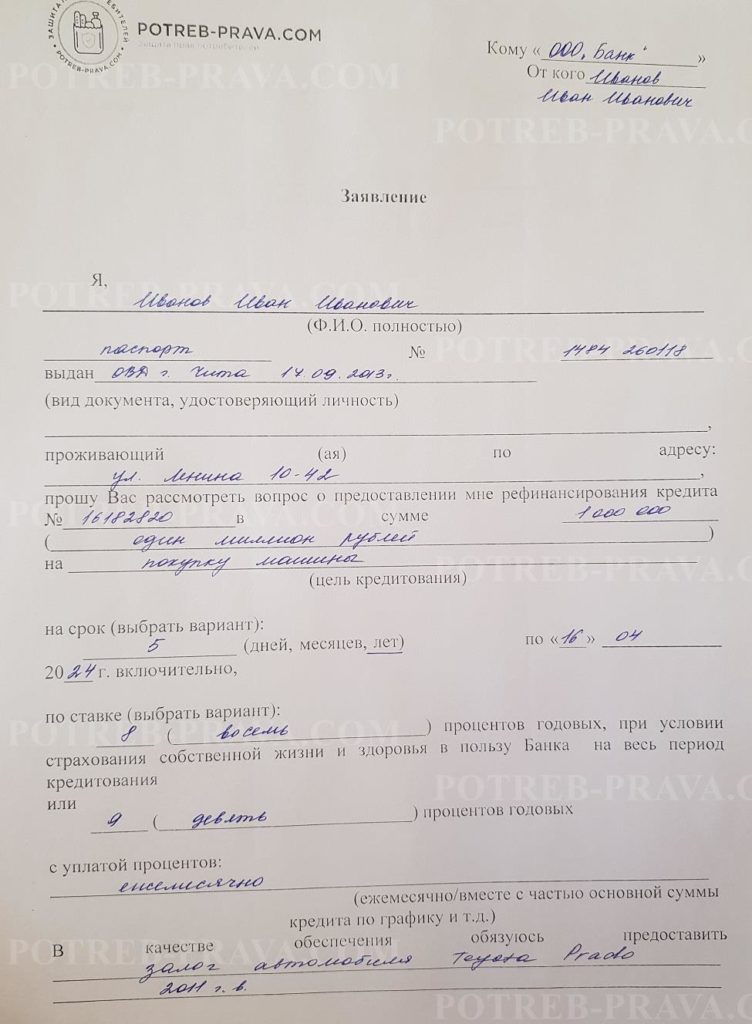

ВНИМАНИЕ! Посмотрите заполненный образец заявления на рефинансирование кредита:

Посмотрите видео. Как законно избавиться от кредитных долгов:

Задолженность по микрозаймам в МФО

Если кредит так и не был получен в банке, тогда есть еще один вариант – МФО. Но здесь есть достаточно весомый минус – увеличенная процентная ставка (от 500 до 800% годовых). Плюс в том, что деньги здесь доступны практически каждому заемщику.

Если просрочен хотя бы один из платежей, долг существенно возрастет, что вполне понятно. Однако МФО отличаются от банков и тем, что некоторые незначительные долги они «прощают», хоть подобная практика – не частое явление.

Подобные организации стараются избегать судебных тяжб, в приоритете – помощь коллекторов и применение не совсем законных методов возврата долга.

Внимание! При появлении кредитного долга, возникшего перед Микрофинансовой организацией, следует прийти в офис и попросить сделать рассрочку, снизить проценты или предоставить небольшую отсрочку.

Вполне вероятно, что организация пойдет навстречу должнику, ведь судебные разбирательства, да и помощь коллекторских агентств – способы затратные как по финансам, так и по времени.

При оформлении кредита в такой организации в онлайн-режиме предлагается заключить договор. Это полноценное в юридическом понимании соглашение – если клиент согласился с условиями договора-оферты, можно считать, что им подписано стандартное кредитное соглашение.

Не вышло решить дело с МФО, не нужно волноваться. Если кредитор решил обратиться к коллекторам, и они стали донимать, обратитесь в судебную инстанцию.

Помните, увеличиваться задолженность может, но далеко не до бесконечности. Закон устанавливает, что общая сумма долга (включая начисленные штрафы, пени) не должна превышать тройного значения (начальная сумма, взятая в кредит х на 3).

Также через суд можно попросить пересмотреть проценты по кредиту, уменьшив их таким образом. На стороне заемщика будут выступать доказательства его обращения в МФО за мирным урегулированием спора и поиском компромисса.

Суд в большинстве случаев на практике принимает позицию должника – выплату ограничивают максимально тройным размером и без каких-либо процентов.

Судимся с кредитором

При безрезультативности указанных выше способов решения конфликта по договоренности сторон следует подготавливаться к судебному процессу. Инициатива открытия дела может исходить также и от должника. К примеру, когда он не согласен с начисленной ему неустойкой (пени) и просит суд отсрочить (рассрочить) выплаты.

Тут понадобится ранее написанное должником и направленное им в банк письменное заявление с просьбой о рефинансировании.

ЧИТАЙТЕ ТАКЖЕ: Как исправить плохую кредитную историю?

Этот документ и будет свидетельствовать о том, что заемщик предпринимал меры для урегулирования возникшего вопроса с выплатами, осложнения с которым появились из-за серьезных проблем, и именно по этой причине он не мог следовать условиям кредитного договора.

Подобное обстоятельство, если суд сочтет его достаточно весомым, скажется на решении суда – просьба заемщика будет удовлетворена.

Практика говорит именно о подобном подходе суда – начисленные кредитором финансовые санкции подлежат отмене, и сумма долга становится значительно меньше.

Внимание! Когда же суд инициируется кредитором, то и в этом случае беспокойство будет бесполезным:

- все эмоции в данных вопросах нужно отсекать;

- с начала судебного рассмотрения вопроса задолженность перестает расти. Ее объем будет фиксированным на протяжении всего процесса;

- в этом случае недовольство должника и отстаивание им своей позиции сыграет свою роль – вполне вероятно, что при наличии достаточных доводов суд отменит начисленные кредитором санкции;

- даже «в оборонительной позиции» есть шансы пересмотреть кредитное соглашение и поменять график оплат. С самого начала рекомендуется ответственно подходить к вопросу – явка и активное участие в процессе обязательно. Покажите суду, что обязательства по выплате долга выполнялись, однако возникли форс-мажорные обстоятельства. Если самостоятельно доказать свою правоту проблематично, воспользуйтесь юридическими услугами.

Срок исковой давности при взыскании задолженности по кредиту

Бывают случаи, когда банк поздно обращается в судебные органы для взыскания долга – по прошествии 3 или 4 лет, с момента последнего осуществленного заемщиком взноса по кредиту.

Здесь ответчик (должник) имеет законное право заявить в судебном процессе о факте истечения срока давности предъявления требований по кредиту. Тогда кредитору ничего не останется, как просто списать весь долг.

Но нужно понимать, что до наступления этого момента сотрудники кредитного учреждения и коллекторы позаботятся о том, чтобы изрядно подпортить заемщику жизнь и расшатать его моральное равновесие.

Договариваемся с приставами

При принятии в судебной инстанции решения принудительно взыскать долг с заемщика последующей практической реализацией этой задачи займутся представители ФСПП.

Учтите! Подобное положение предполагает следующие возможные варианты развития событий:

- должник всячески пытается избежать общения со службой судебных приставов. При этом он отказывается получать уведомление о возбуждении специалистами службы ИП (исполнительного производства). Что последует дальше? Будут наложены аресты на счета в банках и имущественные ценности. При официальном трудоустройстве с зарплаты заемщика будет списывать определенная сумма в счет погашения долга. Если погашение будет не полным, проверят счета для возможного их ареста и списания средств в счет оплаты долга. Худший вариант развития событий – обращение взыскания на имущество, объекты недвижимости. Помимо основной задолженности перед банком, должнику вменяется исполнительный сбор в размере 7% от суммы требования (минимум – 1 тыс. руб.);

- должник не принимает никаких мер уклонения и общается с приставом. Можно договориться о выплате долга частями, утвердить план погашения и стараться ему следовать. Описанные выше нежелательные меры истребования долга будут исключены;

- у должника не обнаружилось ни имущественных ценностей, ни финансов для погашения долга. На основании пункта 4 статьи 46 Закона №229 ИП подлежит прекращению. Кредитора впоследствии уведомляют о данном факте.

Признание банкротом

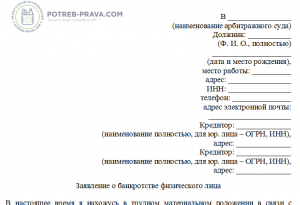

Множество должников в безвыходной ситуации используют еще один способ – признание банкротом (когда задолженность насчитывает значительную сумму). В соответствии с положениями Закона №127 при признании лица финансово несостоятельным его освобождают от выполнения обязательств перед банками, которые он не в состоянии погасить.

Учтите! Но подобную процедуру имеет возможность инициировать не каждый должник, а подходящий под некоторые критерии (статья 213.4 Закона №127):

- если долговая сумма доходит до 500000 руб.;

- период просрочки должен составлять минимум 3 мес.

Следует учитывать, что процедура подходит не каждому и требует значительных затрат – все имущество должника взыскивается и продается для погашения хотя бы части долга, однако этим

занимается уже назначенный финансовый управляющий.

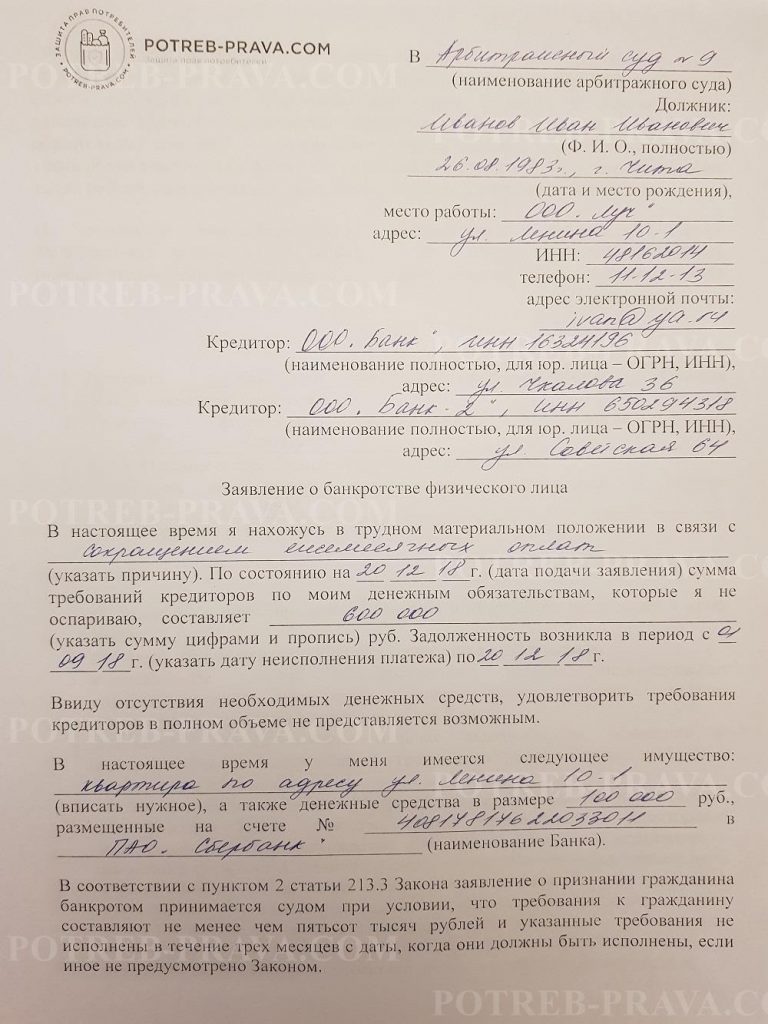

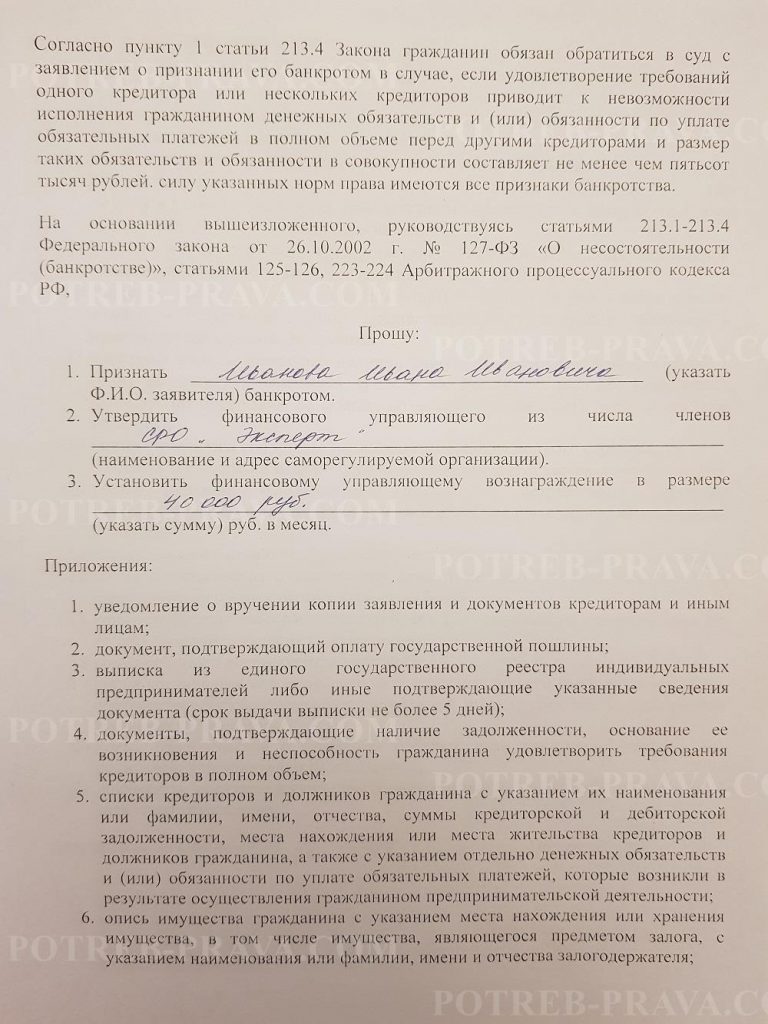

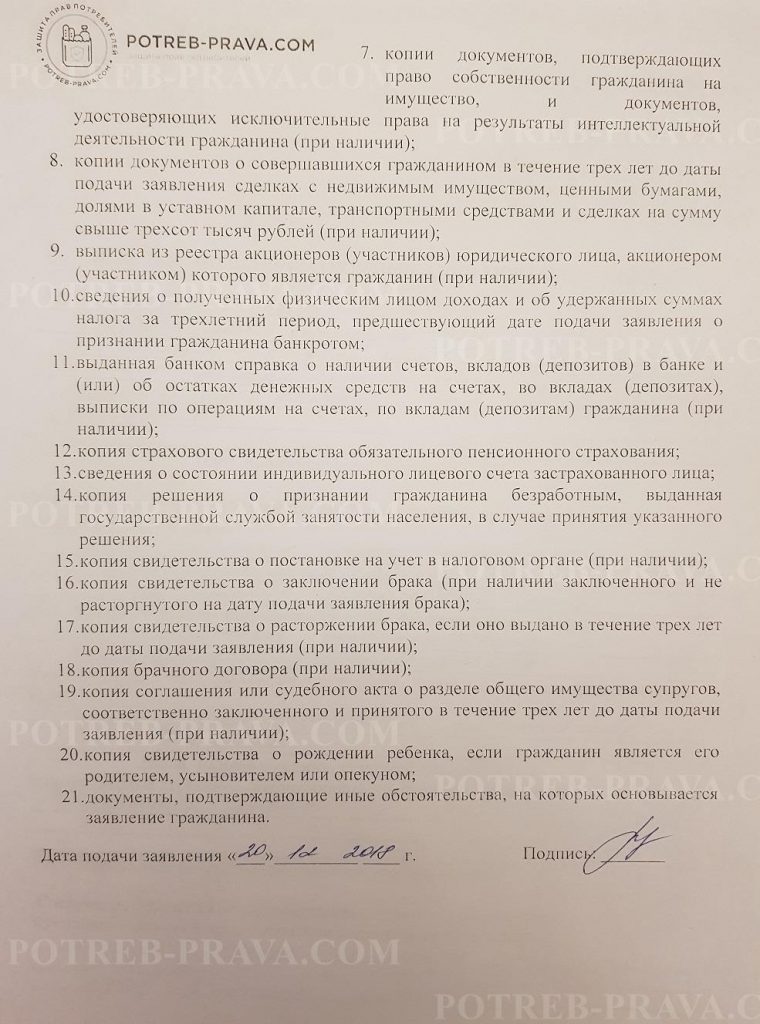

ВНИМАНИЕ! Посмотрите заполненный образец заявления о банкротстве физического лица:

Выкуп долга

Не всегда в интересах банка передавать дело о взыскании долга в суд. Когда неоплаченная должником сумма сравнительно небольшая, то его продают коллекторам.

Все возможности коллекторов и их деятельность регламентирована Законом №230.

Важно! Этот нормативный акт накладывает на полномочия представителей агентства ряд ограничений:

- должникам должны звонить не больше 2-х раз за неделю;

- личная встреча представителя агентства с должником может назначаться только одна в течение недели;

- в письмах не должны отражаться высказывания с угрозами и прочее.

Если коллекторы намеренно превышают установленные для них законом полномочия, их ожидают санкции: в лучшем случае назначается солидный штраф, а в худшем – аннулируют лицензию.

Не в интересах коллекторских агентств начинать судебные тяжбы – они с удовольствием заключают соглашения, предусматривающие выкуп задолженности. При этом цена назначается небольшая – в среднем от 20 до 35%. Но здесь нужно проследить за правильным оформлением договора цессии. Это дело следует доверить квалифицированному юристу.

Когда поступает изначально требование погасить долг, нужно попробовать обсудить положение, пояснить, почему возник такой долг, и предложить свой вариант разрешения конфликтной ситуации.

При отсутствии понимания со стороны коллекторов и применения ими неправомерных методов взыскания долга следует обеспечить привлечение к делу антиколлекторов.

ЧИТАЙТЕ ТАКЖЕ: Консультация юриста по кредитным долгам онлайн бесплатно.

Деятельность этих специалистов понятна – они представляют интересы клиента перед коллекторскими агентствами и в судебном процессе, следят, чтобы права и интересы должника не нарушались.

С помощью антиколлекторов можно оформить жалобы в соответствующие инстанции, если должник теряется в подобных вопросах. Специалист поможет оценить правомерность действий представителей агентств, предоставит детальную консультацию должнику, в т. ч. о его правах и обязанностях.

Естественно, за это придется заплатить. К примеру, в столице подобная консультация обойдется в 2 тыс. рублей. Если же нужно обеспечить полное сопровождение, тогда сумма существенно возрастет – до 30 тыс. рублей.

Хоть фактически эти специалисты не избавляют от задолженности, зато проконсультируют в любой ситуации, дадут правильную правовую оценку и порекомендуют план действий.

Правила работы с долговыми обязательствами

Существует пять правил, подходящих для каждого заемщика, кредитные проблемы которых достигли критического уровня, направленных на исправление ситуации.

Оцениваем затраты

Запомните! Чтобы выкарабкаться из долговой ямы, нужна оптимизация расходов. Все покупки необязательного характера следует исключить. Список обязательных покупок остается, однако пересматривается и сокращается до минимального.

Конечно, оплачивать ком. услуги нельзя прекратить без последствий, а вот ограничить себя в еженедельных затратных походах в кафе временно вполне возможно.

Открываете Excel, оформляете простенькую таблицу и пишете все свои расходы. Затем обозначаете те, без которых вполне можно обходиться.

Узнаем проценты, начисленные на сумму долга

Этот пункт наиболее важен. Этот подход характеризуется долгосрочностью перспективы – со временем он принесет некоторую экономию. Тщательно изучите свои долги и применяемые по ним ставки. При наличии пары кредитов в банках, взятых один под 20%, другой под 30%, вполне оправдано следует начинать погашать второй, а потом уже первый.

Составление финансового плана

Этот момент также крайне важен. Тут снова понадобится создать таблицу в Excel. Вносим в нее все суммы своих доходов и понесенных расходов, и отдельно все долги – проставляем их очередность по убыванию процента ставки.

Отсюда будет видно, какие обязательства необходимо закрывать, какая сумма потребуется на погашение того или иного долга, и в течение какого времени задолженность будет ликвидирована.

Переводим основную часть финансов в счет оплаты задолженностей

Учтите! Если выделять только 5% от получаемой зарплаты для расчетов с долгами, а остальное растрачивать на другие нужды – дела не будет. Подобной суммы с трудом хватит на покрытие одних процентов, не говоря о долге. Именно для этого все свои финансовые возможности следует направлять по максимуму только в одно русло – для погашения кредита и процентов.

Действуем дальше

Выбираться из кредитной ямы трудно, но одно лишь бездействие на почве переживания лишь усугубит ситуацию. Нужно действовать. Нужно не просто наметить для себя цели и способы решения проблемы, нужно постоянно и строго следовать составленному плану, тогда все получится.

Найдите ту мотивацию, которая заставит вас активизировать все силы. Кому-то необходимо публично заявить о своем намерении решить вопрос, а кому-то достаточно простого настроя. Найдите то, что станет вашим катализатором к действию. Даже если использовать не все, а хотя бы 3 из предлагаемых способов, задолженность будет постепенно снижаться.

Некоторые люди выбирают бездействие и продолжают жизнь в кредите, при этом их долги постоянно накапливаются. Подобная хладнокровность впоследствии сказывается на заемщике, ему не будут давать покоя ни банк, ни коллектора, а близкие отвернутся, не поняв такого безразличного отношения к проблеме.

Всегда нужно бороться и отстаивать свою правоту. Малейшее отклонение от графика выплат из-за финансовых затруднений следует рассматривать серьезно. Не допускайте роста долговых обязательств. Рассчитайтесь со своими долгами, во что бы то ни стало.

Понятное дело, что быстро все не наладится, но важно изначально выбрать правильный курс. Только так можно стабилизировать ситуацию и впоследствии успешно разобраться с кредитом.

Посмотрите видео. Банкротство физических лиц:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Как избавиться от долгов по кредитам?"

Никто ничего не написал пока. Будтье первым!