Какой налог при продаже жилой недвижимости?

Налог для физических лиц с продажи квартиры

В связи с тем, что граждане РФ не часто балуют себя дорогостоящей покупкой квартиры, многие не знают о нюансах оформления сделки. Однако за любую проданную недвижимость лицо обязано уплатить налог.

Незнание правил не освобождает человека от ответственности. На основании НК РФ уклонение от уплаты налогов приравнивается к уголовному преступлению, поэтому стоит обратить внимание на виды обязательных взносов.

Все граждане, проживающие на территории Российской Федерации, продавшие любой вид недвижимости, обязаны уплатить налог на доходы физических лиц. Его размер составляет тринадцать процентов. Налоговая база рассчитывается на основании предоставленной налоговой декларации и договора купли-продажи.

Важно! Не стоит обманывать сотрудников Федеральной налоговой службы и указывать в декларации неверную сумму дохода. За подобное правонарушение предусмотрен внушительный штраф.

Налоговой кодекс Российской Федерации регламентирует точный период, в течение которого декларация предоставляется в территориальное подразделение. Гражданин, продавший квартиру, обязан сообщить о совершенной сделке до 30 апреля текущего года.

Например, если собственник расстался с недвижимостью в ноябре 2017 года, то подать декларацию он обязан до 30 апреля 2018 года.

Уклонение от предоставления налоговой декларации карается по закону. Сотрудники Федеральной налоговой службы в любом случае узнают о совершении сделки, так как переход права собственности регистрируется в Российском реестре недвижимости.

Им неизвестна информация о проведении оплаты. Однако при заполнении формы стоит указывать точные цифры, так как данная информация тщательно проверяется.

Когда продажа квартиры происходит с отсрочкой платежа, оплачивать налог придется до получения средств, если дата выплаты назначена позднее положенных сроков уплаты.

Кроме того, новый собственник имеет право обратиться в налоговую службу за получением вычета. В этом случае налогоплательщику трудно доказать то, что он продал недвижимость, но не получил за нее деньги.

В соответствии с действующим законодательством РФ стоимость квартиры не должна быть меньше установленной минимальной цены. Подобные правила утверждены для того, чтобы избежать мошенничества со стороны физических лиц, когда собственник намеренно указывает в договоре купли- продажи стоимость квартиры меньше кадастровой стоимости.

В соответствии со ст. 217 НК РФ минимальная сумма продажи квартиры должна быть не менее 70% от кадастровой стоимости недвижимости.

Бесплатная консультация юриста по налогам.

Когда не платится налог с продажи квартиры, читайте тут.

Нужно ли платить налог при продаже гаража, читайте по ссылке: https://potreb-prava.com/otvety-na-voprosy-chitatelej/nado-li-platit-nalog-s-prodazhi-garazha.html

Сколько составляет налог при продаже квартиры с правом собственности менее 3 и 5 лет

Внимание! Для собственников, владеющих недвижимостью менее трех лет, предусмотрен налоговый вычет, определенный в размере понесенных затрат на продажу квартиры. Если человек владеет помещением с 2016 года, то для него установлен пятилетний предел.

Например, если стоимость квартиры установлена в размере 2 500 000 рублей, а затраты на ремонт составили 350 000 рублей, то размер налога, подлежащего уплате, составит: (2 500 000 – 350 000) * 13% = 279 500, а не 325 000 рублей.

В расходы входят любые виды затрат на продажу недвижимости:

- ремонт квартиры;

- оформление документов у нотариуса;

- уплата государственной пошлины в Российском реестре;

- оплата услуг агентств недвижимости.

Воспользоваться налоговой льготой при продаже недвижимости имеют право все граждане, которые получили недвижимость в дар или по наследству до трех лет назад или купили квартиру на первичном, вторичном рынке до пяти лет назад.

Продав квартиру, в любом случае бывшему собственнику придется уплатить налог в размере 13%.

За уклонение от подачи декларации предусмотрено наказание в виде штрафа в размере 1000 рублей. Однако не стоит обольщаться, что сумма штрафа небольшая, ведь за злостное уклонение предусмотрена более тяжелая уголовная ответственность.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Налог при продаже недвижимости для пенсионеров

При продаже недвижимости люди пенсионного возраста обязаны уплачивать НДФЛ на общих основаниях. Налоговый кодекс не выделяет их как особую категорию льготников, так как реализация собственности – большой доход.

Однако любой пенсионер имеет право воспользоваться налоговыми послаблениями, если квартира в собственности находится у него менее трех, пяти лет. Все правила, применяющиеся к обычным гражданам, действуют и для пенсионеров.

Пенсионер также обязан предоставлять налоговую декларацию до 30 апреля текущего года и уплачивать налог в установленном размере. За уклонение от уплаты пенсионера обяжут внести в государственную казну сумму штрафа.

Сколько составляет налог при продаже доли в квартире

Учтите! За продажу недвижимости, находящейся в общем владении, необходимо уплачивать налог, рассчитанный на основании стоимости принадлежащей доли. Каждый собственник заполняет декларацию, а затем уплачивает ту сумму, с которой он получил доход.

Если дольщики являются членами одной семьи, они могут изъявить желание распределения налога в произвольном порядке, независимо от стоимости доли. Для этого стоит написать заявление непосредственно при предоставлении налоговой декларации.

Имущественный вычет, размером 1 000000 рублей, предоставляется каждому дольщику. Если стоимость доли меньше этой суммы, то при расчете налоговой базы можно вычесть всю сумму. Таким образом, вполне можно избежать уплаты налога при совершении семейной сделки.

Уменьшить размер налога можно, воспользовавшись налоговыми льготами, уменьшив базу на сумму всех затрат.

ЧИТАЙТЕ ТАКЖЕ: Как продать квартиру, полученную по наследству, без уплаты налогов?

Сумма, с которой платится налог

Надо заметить, что НДФЛ взимается с суммы выручки от продажи квартиры. При подаче декларации придется подать документ, подтверждающий оплату приобретения квартиры, а также договор купли-продажи, в котором указана точная сумма продажи.

Рассчитывается разница, и на нее начисляется тринадцать процентов. Например, если человек приобрел недвижимость за 1 500 000 рублей, а продал ее всего за 1 000000 рублей, то уплачивать налог не придется, так как дохода собственник не получил. Однако если он приобрел дом за 1 500 000 рублей, а продал за 2 000000 рублей, то 13% будет начислено на 500 000 рублей.

На недвижимость, доставшуюся в дар или по наследству, государство предоставляет налоговый вычет в размере 1 000000 рублей. Сумма налога рассчитывается исходя из кадастровой стоимости недвижимости минус 1 000 рублей. Правило коснулось недвижимости, которая бесплатно досталась собственнику до 2016 года.

Например, если кадастровая стоимость квартиры, которую человек получил по наследству, 2 000000 рублей, то размер налога, подлежащего уплате, составит (2 000000 – 1 000000) * 13% = 130 000 рублей.

Как рассчитать налог с продажи недвижимости

Чтобы не попасть в затруднительную ситуацию, следует правильно рассчитывать сумму налога, подлежащую уплате. Налог считается подоходным, поэтому ставка по нему составляет тринадцать процентов.

Запомните! Сумма налога рассчитывается не от стоимости реализации квартиры, а от полученной за нее выручки. Если человек продал недвижимость меньше ее покупной цены, то и уплачивать взнос нет необходимости, так как фактически собственник не получил выгоды.

Например, если гражданин приобрел квартиру стоимостью 3 000000 рублей, а через три года продал ее за 2 500 000 рублей, то фактически он понес убыток 500 00 рублей, поэтому сделка не подлежит налогообложению.

Если человек приобрел квартиру по цене 3 000000 рублей, а продал ее за 4 000000 рублей, а также заплатил с полученных средств сотруднику агентства недвижимости, сопровождавшему сделку 150 000 рублей, то сумма налога, подлежащего уплате, составит (4 000000 – 3 000000 – 150 000) * 13% = 110 500рублей.

Однако если продажа недвижимости произошла через два года после ее приобретения, то применяется налоговый вычет в размере 1 000000 рублей. Таким образом, собственнику не нужно уплачивать налог (4000000 – 3000000 – 150000 – 1000000 = — 150 000, то есть отрицательная налоговая база).

Как правило, люди продают квартиры по покупной цене. В настоящее время нереально выручить большую сумму от продажи недвижимости, поэтому и уплата налога не становится большой проблемой. Однако подавать декларацию в любом случае нужно.

При продаже недвижимости, которую человек получил по наследству, в дар или приватизировал, доходом считается вся стоимость квартиры. Но в соответствии с налоговым законодательством любой человек может воспользоваться вычетом в размере 1 000000 рублей.

Если кадастровая стоимость жилья равна 1 500 000 рублей, то собственник обязан уплатить налог от продажи, составляющий (1 500 000 – 1 000000) * 13% = 65 000 рублей.

Важно! Если собственник недвижимости, полученной «бесплатно», продает квартиру выше кадастровой стоимости, то размер налога рассчитывается от полученной выручки.

Посмотрите видео. Налог при продаже квартиры в 2018 году:

Куда платить налоговую сумму

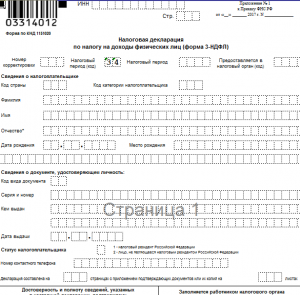

При продаже квартиры в обязательном порядке необходимо подавать налоговую декларацию, заполненную по форме 3-НДФЛ в территориальное подразделение Федеральной налоговой службы по месту совершения сделки.

Важно! Если от продажи недвижимости собственник не получил дохода, то от предоставления декларации он не освобождается. Налоговые органы не могут знать о фактической выручке или убытках от совершения сделки.

Подавать документ необходимо в следующем отчетном периоде после реализации квартиры. Например, если человек продал квартиру в декабре 2017 года, то подавать декларацию следует до 30 апреля 2018 года. Однако если гражданин заключил сделку купли-продажи в январе 2018 года, то представить документ он обязан в этом же году.

Декларацию необходимо заполнять черной ручкой, печатными буквами. Подается она лично. Однако если нет возможности самостоятельно появиться в территориальном подразделении налоговых органов, то можно отправить доверенное лицо, действующее по нотариально заверенной доверенности.

Существует альтернативный вариант. Отправить заполненную декларацию заказным письмом с описью и уведомлением, которое поможет определить, получил ли сотрудник ФНС документы.

ЧИТАЙТЕ ТАКЖЕ: Как вернуть деньги за ремонт квартиры?

В какие сроки оплачивается налог по закону

Направить заполненную декларацию необходимо до 30 апреля. Однако уплатить налог необходимо до 15 июля. Правило закреплено в Налоговом кодексе Российской Федерации в части первой статьи 220.

Если сумма налога очень большая, то сотрудник ФНС России может предоставить рассрочку. Для этого стоит обратиться в территориальное подразделение федеральной налоговой службы с письменным заявлением о предоставлении отсрочки или рассрочки платежа.

При отсрочке налогоплательщику дается дополнительное время, в течение которого он сможет не оплачивать сбор. При рассрочке налогоплательщик вносит платежи ежемесячно, ежегодно, ежеквартально до полного погашения задолженности.

Внимание! Предоставить подобное послабление сотрудники ФНС могут только при наличии серьезных обстоятельств, например, болезнь близкого человека, самого налогоплательщика, недееспособность, низкий уровень дохода и тому подобное.

Необходимые документы

После продажи недвижимости необходимо предоставить заполненную налоговую декларацию по форме 3-НДФЛ.

К ней прикладывают пакет документов:

- копию договора купли-продажи;

- документ, подтверждающий оплату сделки (расписка или выписка с расчетного счета).

Для полного расчета размера налога, подлежащего уплате, приложите дополнительные бумаги:

- документ, подтверждающий первоначальную стоимость квартиры;

- документы, подтверждающие расходы, связанные с реализацией квартиры;

- копия паспорта гражданина РФ;

- копия правоустанавливающего документа на недвижимость.

Перед заполнением декларации следует просмотреть пример, что поможет не совершить ошибок. В ней необходимо указывать специальные коды. Например, при продаже недвижимости — «01».

Заполнить декларацию можно в электронной форме не сайте ФНС России, что поможет избежать ошибок. Кроме того, здесь есть калькулятор, с помощью которого можно рассчитать полную стоимость налога.

Как не платить налог при продаже жилья

Согласно действующему налоговому законодательству, за продажу собственности, полученной любым путем (покупка, дар, наследство), бывшей во владении более пяти лет, уплачивать налог не нужно.

Однако стоит помнить, что в любом случае декларацию по форме 3-НДФЛ заполнить придется. За бездействие предусмотрена особая налоговая ответственность. Уклонение наказывается штрафом в размере 1000 рублей.

ЧИТАЙТЕ ТАКЖЕ: Бланк заявления в ИФНС на возврат налога по 3-НДФЛ.

Кто освобождается от уплаты налога при продаже квартиры

В соответствии с действующим законодательством от уплаты налога освобождаются лица, совершающие сделку купли-продажи в отношении недвижимости:

- находящейся во владении более пяти лет, если она приобретена позже 2016 года;

- находящейся во владении более трех лет, если она приобретена до 2016 г не ранее 2013 года.

Список лиц, которые продают недвижимость без уплаты налога, находящуюся в собственности меньше положенного срока:

- лица, продающие приватизированную квартиру;

- лица, продающие недвижимость, полученную по договору ренты;

- лица, получившие недвижимость в виде подарка или по наследству от близких родственников, например от бабушки, мамы, папы и тому подобное.

Обратите внимание на то, что при получении квартиры по частям период отсчета начинается от реализации первой доли. Например, если ребенок получил первую долю от умершего отца в 2014 г, а от матери в 2017 г, то пятилетний период отсчитывается с 2014 г.

Посмотрите видео. Как не платить налоги с продажи квартиры:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Какой налог при продаже жилой недвижимости?"

Никто ничего не написал пока. Будтье первым!