Налоговый вычет на детей в 2022 году

Кто имеет право на вычет

Основным видом прямого налога является подоходный налог. Его платит каждый гражданин страны, получающий зарплату. Имея детей, граждане могут претендовать на вычет. Выплачивается он уже с начала месяца после появления на свет ребенка.

Часто люди имеют несколько мест трудоустройства, дополнительно идут на совместительство. Но это не значит, что они везде будут иметь право на указанные налоговые поблажки (п. 4 ст. 218 Налогового кодекса РФ).

Обратите внимание! Вычет предоставляют исключительно по доходным суммам, с которых вы или лицо, предоставляющее вам рабочее место, платите подоходный налог.

Вычет не положен индивидуальным предпринимателям, оформленным по упрощенной системе, имеющим патент, или лицам, находящимся на особом налоговом режиме – вмененке.

Если ИП находится на общей системе налога и перечисляет государству 13% от прибыли, у него есть возможность претендовать и на вычет по налогу, учитывая наличие детей.

Получая прибыль от сдачи в аренду жилья, транспорта или другого личного имущества, также возможны поблажки в связи с наличием детей. Для получения вычета в службу передается декларация 3-НДФЛ. В документе следует указать размер годовой прибыли, заявив о своем праве на госпомощь.

ЧИТАЙТЕ ТАКЖЕ: Как получить налоговый вычет на лечение?

Сколько можно сэкономить на налогах

Вычет напрямую зависит от того, сколько детей имеют родители. С увеличением числа детей, снижается и обязательный налоговый платеж.

Вычет по налоговым платежам при наличии детей могут оформить и мать, и отец. При наличии у матери двоих детей, вычет для нее будет равен 1400 рублям. Для отца сумма идентична. Муж с женой, к примеру, экономят по 364 рубля ежемесячно каждый. На каждого последующего ребенка сумма уже доходит до 3000 рублей.

Если у жены есть от первого брака ребенок, а у мужа – свой ребенок, то их общий – это третий по счету. Этот ребенок ежемесячно приносит поблажку в налоге по 390 рублей для каждого родителя.

Рожденные в предыдущих браках, то есть первые дети каждого супруга, выручают своих родителей, снижая их налоговые выплаты на 182 рубля за один месяц (Письмо Минфина от 07.06.2013 г. № 03-04-05/21379).

Облагается ли пенсия налогом, читайте тут.

Можно ли отозвать декларацию из налоговой, читайте по ссылке: https://potreb-prava.com/otvety-na-voprosy-chitatelej/mozhno-li-otozvat-deklaraciyu-iz-nalogovoj.html

Пример

Татьяна и Сергей в первом браке обзавелись каждый одним ребенком. Позже в их семье родился их совместный малыш. Согласно закону, Сергей выплачивает алименты на своего ребенка, также он занимается воспитанием сына жены от первого брака и их общего сына.

Выходит, что вычет по налоговой плате на первого сына составит 1400 р., столько же на сына его теперешней жены, а уже по общему их малышу – 3000 р.

В конечном итоге, экономия налога составит 754 р. ежемесячно. Отдельно Татьяна получит 1400 рублей вычета с учетом ее первого ребенка и 3000 рублей, учитывая их общего с Сергеем ребенка. У нее в сумме получится поблажка в размере 572 р.

Хотя у Татьяны двое детей, за общего с Сергеем и третьего в семье ребенка – вычет одинаковый. Дело в том, что берется общее количество в семье детей. То есть у пары их трое. Исходя из этого, Татьяна получит госпомощь при оплате налога (по общему ребенку) 3000 р.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

При условии, что мачеха, опекун, усыновитель, попечитель или родители, находящиеся в разводе, участвуют в материальном содержании детей, у них возникает право вычета.

Родительское право вычета действует до восемнадцатилетия их ребенка. При этом если дата рождения приходится на середину (начало) года, то вычет продлится на весь текущий год.

Право получения помощи продолжается, если ребенок учится на очном отделении (бюджет или контракт). Оно действует до окончания им учебного заведения, но не больше, чем до 24 лет.

Например, ваша дочь заканчивает обучение в институте в июне текущего года. Ликвидация права на вычет происходит при наступлении июля.

Важно! Если вы воспитываете в семье троих детей, по самому старшему из которых налоговый вычет уже не положен по возрасту, вычет по третьему ребенку останется в пределах 3000 р.

Если вы воспитываете ребенка со статусом инвалида, объем вычета здесь больше — супруги получат 12 тыс. р. Что касается опекунов – 6 тыс. р.

При этом к данной сумме прибавляется стандартный вычет. То есть за первого или второго ребенка-инвалида супруги будут получать по 13400 р. помощи каждому из них.

В месяц получится экономить 1742 р. Когда инвалидом в семье является ребенок, рожденный третьим, вычет составит 15 тыс. р., а государство позволит сэкономить 1950 р. (п. 14 Обзора, утв. Президиумом ВС 21.10.2015 г.).

Право получения налогового вычета предоставляется людям, имеющим невысокие зарплаты. Именно поэтому при расчете вычета учитываются доходные суммы за весь годовой период.

Государство установило предел в 350 тысяч рублей, то есть право не было утрачено и действовало целый год. Зарплата не может быть выше 29 166 р/мес. При зарплате от 50 тыс. р., лимит будет исчерпан уже в августе текущего года. Далее оплата подоходного налога будет полной.

Обратите внимание! Право вычета граждане имеют в том случае, если их общая годовая прибыль не превышает размера 350 тыс. р.

В связи с кризисом может произойти так, что сотрудника вынужденно направят в неоплачиваемый отпуск. Вычет за период вынужденного отпуска не может «сгореть», он будет действовать в следующем месяце. Точно также происходит и в случае с больничным листом.

Если оплата за труд не выплачивается до конца года, вычет не просто будет утрачен, он и не будет подлежать переносу для использования в следующем году.

Посмотрите видео. Как получить возврат НДФЛ на работе:

Кто может удвоить вычет по закону

В некоторых случаях родитель получает возможность двойного вычета. Это происходит в случае смерти второго родителя или если продолжительное время о нем ничего неизвестно.

Важно! Такое право прекращается при регистрации живым родителем законного брака.

Мать-одиночка также вправе оформить двойной вычет. В данном случае в свидетельстве о рождении ребенка отец не указан или данные записали просто со слов матери.

Родитель, состоящий в разводе или не оформивший семейные взаимоотношения официально, также вправе получить двойной налоговый вычет. При этом вторым родителем пишется отказная от своего права.

В том случае, если второй родитель имеет статус безработного, стоит на бирже, занимается индивидуальной трудовой деятельностью или оформил отпуск в связи с уходом за ребенком до 1,5 лет, право двойного налогового вычета не предоставляется.

Если один из родителей написал официальный отказ от реализации своего права на вычет в пользу второго родителя, он должен ежемесячно оформлять по месту трудоустройства отдельную справку (2-НДФЛ).

Это делается для того, чтобы подтвердить факт его трудоустройства, неполучения вычета и непревышения прибыли у гражданина установленного максимального уровня.

ЧИТАЙТЕ ТАКЖЕ: Как написать жалобу в Роспотребнадзор?

Как это работает

Вычет получается и от работодателя. То есть нет необходимости обращаться к налоговикам, представлять им свою декларацию. Вопрос решается по месту, где вы работаете.

Обратитесь в бухгалтерию и заполните отдельную форму заявления.

К нему приложите такие документы:

- Документы о рождении или усыновлении детей (копии);

- Свидетельство о заключении брака, копия паспорта с отметкой о регистрации брака;

- Документ, выданный образовательным учреждением, свидетельствующий о том, что ребенок является студентом дневного отделения;

- Бумаги, подтверждающие инвалидность ребенка (если ребенок инвалид).

В ситуации, когда один из родителей умер или о его местонахождении ничего неизвестно, требуется представить свидетельство о смерти или судебную выписку о признании родителя пропавшим без вести.

Если ребенка воспитывает мать-одиночка, потребуется справка о рождении (форма 25). Кроме этого, нужна копия паспорта, где есть подтверждение, что мать не состоит в браке.

В том случае, если вы опекун или попечитель, свои права следует подтвердить соответствующими документами. Документы вместе с заявлением представляются в бухгалтерию. Там их рассмотрят и рассчитают размер вычета.

Обратите внимание! Если заявление написано не в начале года, осуществляется перерасчет подоходного налога за все месяцы, отработанные заявителем в текущем году.

Не нужно писать заявление о праве на вычет из года в год. Его действие продлевается автоматически. Если в семье за это время родился еще один ребенок или в связи с изменением семейного положения (регистрация брака) количество детей увеличилось, пишите новое заявление.

Поменяв место работы, обратитесь в бухгалтерию с заявлением и справкой 2- НДФЛ, полученной на прежней работе. Специалисты сделают соответствующие расчеты, уточнят, было ли превышение лимита в 350 тысяч.

Как вернуть вычет за предыдущие годы

Если вы не знали о своем праве на вычет, и вас никто не предупредил об этом или вы его получали, но не на всех детей, напишите заявление, и в бухгалтерии сделают перерасчет. Но учтите, что возврат будет сделан только за 3 года.

Обратитесь в налоговую службу по месту проживания.

Представьте туда следующие документы:

- заявление;

- документы, подтверждающие право на вычет (оригиналы и копии);

- справку 2-НДФЛ о доходах;

- декларацию 3-НДФЛ (заполняется самостоятельно).

Вы можете самостоятельно отнести пакет документов в налоговую службу или отправить их по почте. Заявление и документы будут рассматриваться в течение трех месяцев. Далее вы получите соответствующее уведомление. В случае положительного решения, в течение месяца вам выплатят перерасчет.

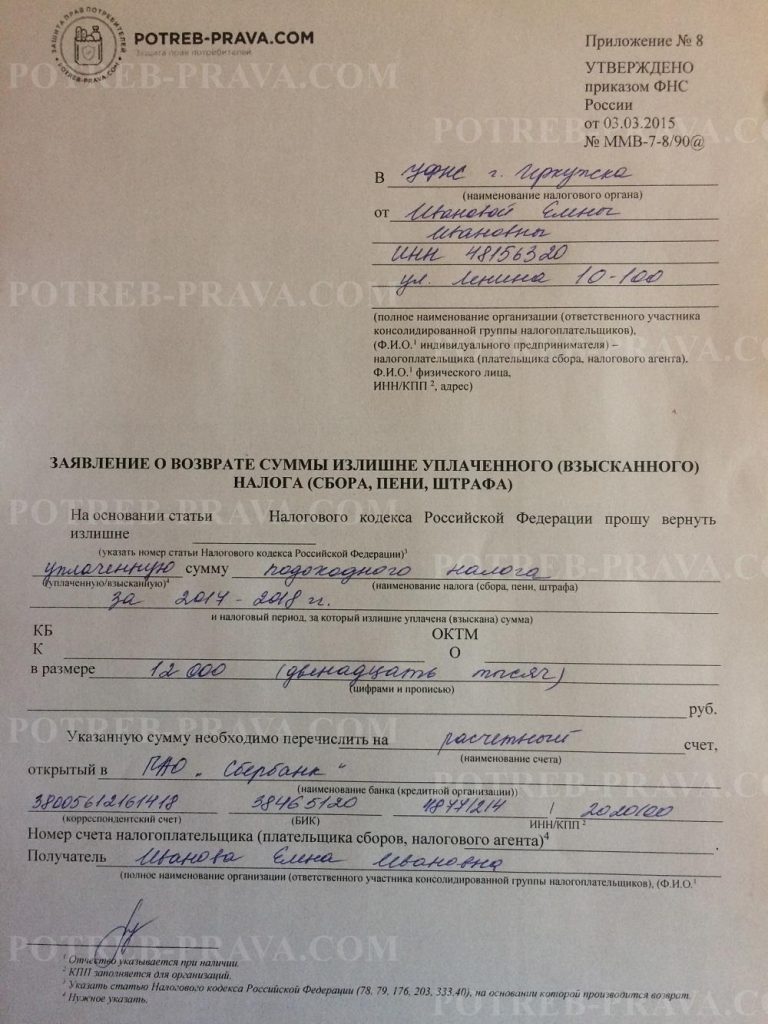

ВНИМАНИЕ! Посмотрите заполненный образец заявления на возврат подоходного налога:

ЧИТАЙТЕ ТАКЖЕ: Как написать жалобу в Прокуратуру?

Что нужно запомнить

- Родитель имеет право на вычет на ребенка. Таким образом снижается размер подоходного налога;

- 1400 рублей – вычет за первого и второго ребенка. На каждого последующего ребенка размер вычета составит 3000 рублей;

- Если вы работаете, платите налог и у вас есть дети – направьте своему работодателю заявление о праве на вычет. Приложите к нему копии необходимых документов;

- Оба работающих родителя получат вычет на детей. Если вы воспитываете ребенка сами, получите двойной вычет;

- Если вы платили налог, но не знали о своем праве на вычет, напишите заявление в налоговую инспекцию. После рассмотрения заявления и документов, вам выплатят налоговый вычет за последние три года.

Посмотрите видео. Стандартный налоговый вычет на детей. Как не упустить свою выгоду:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Налоговый вычет на детей в 2022 году"

Никто ничего не написал пока. Будтье первым!