Образец заявления на возврат налога за обучение 2022

Как составить заявление правильно

Чтобы вернуть налог на доходы физических лиц за обучение, нужно написать заявление, которое является обязательным для получения вычета. Подается такой документ в отдел налоговой инспекции за 12 месяцев.

По месту работы пишется заявление о подтверждении права гражданина на налоговый вычет у агента. Специальной формы для заявления на возврат налоговых вычетов не имеется. Вы можете его составить сами, только не забудьте указать все необходимые сведения либо использовать бланк, предусмотрительно подготовленный работниками налоговой службы.

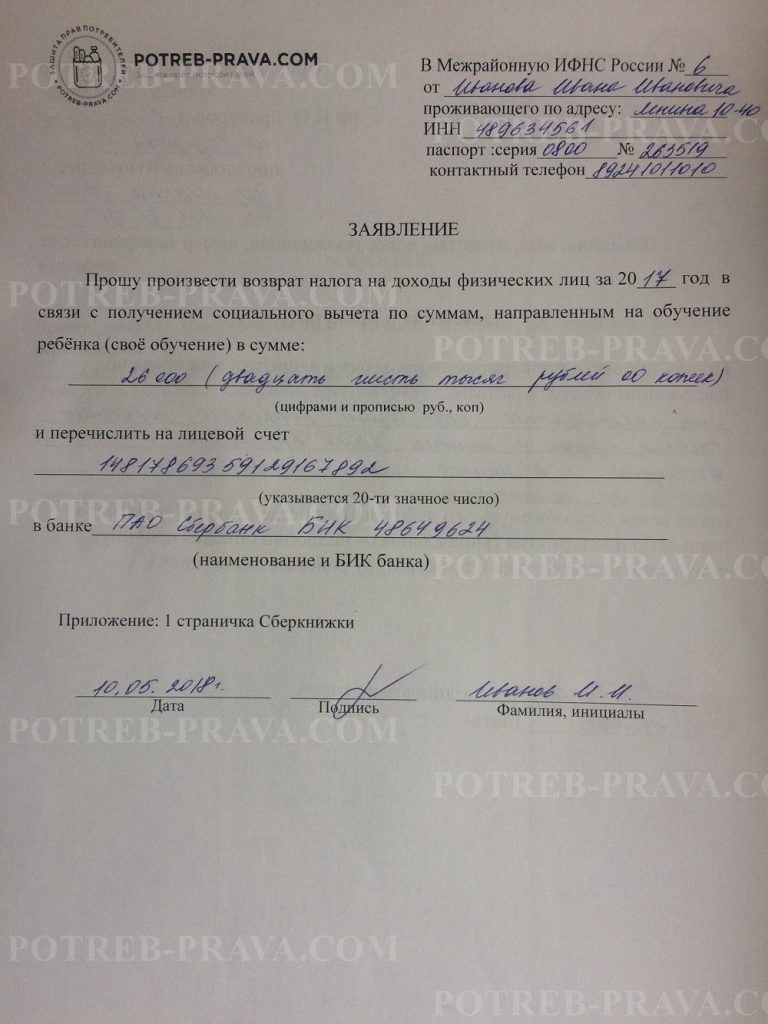

Учтите! Порядка для заполнения заявлений на возврат налогового вычета также нет, но обязательными сведениями для него являются:

- код и наименование отдела налоговой инспекции, куда подается заявление;

- основание для получения налогового вычета;

- данные о налогоплательщике, желающем вернуть вычет (фамилия, имя, отчество, идентификационный номер налогоплательщика, данные паспорта, место регистрации);

- данные расчетного счета и банка, в котором он открыт;

- подпись и дата.

Обратите внимание! Если вы выбрали бланк, разработанный сотрудниками налоговой инспекции, стоит обратить внимание на подсказки, указанные в конце третьего листа.

КБК и ОКТМО

ОКТМО расшифровывается как Общероссийский классификатор территорий муниципальных образований ОК -033-2013.

Код из этого классификатора показывает, к какому муниципальному образованию относится составитель заявления на возврат налогового вычета.

ВНИМАНИЕ! Посмотрите заполненный образец заявления на возврат налога за обучение:

ЧИТАЙТЕ ТАКЖЕ: Как быть, если налоговая служба требует вернуть вычет?

Для физических лиц код определить можно по месту его регистрации. А вот КБК расшифровывается как код бюджетной классификации. Каждому налогу и действию над ним соответствует свой код.

В заявлении на возврат, которое подается в 2019 году, необходимо указывать следующий код КБК 18210102010011000110

Если заявление составляется самостоятельно, то указывать ОКТМО и КБК не обязательно. Они обязательны только для бланка, разработанного федеральной налоговой службой.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Комплект документов

К заявлению о возврате налогового вычета нужно прикладывать декларацию 3-НДФЛ, а также справку с места работы форма 2-НДФЛ.

Еще обязательно прикладываем договор на обучение и квитанции об оплате обучения.

Важно! После подачи необходимого пакета налоговые инспекторы проверяют эти документы и принимают по ним решение о возвращении налогового вычета или о даче обоснованного отказа. Не лишним будет представить копию лицензии образовательного учреждения.

Если возврат осуществляется за обучение ребенка, то к заявлению прикладываете копию свидетельства о рождении этого ребенка.

Те же требования акуальны для получения налогового вычета за обучение сестры (брата), но в этом случае кроме его свидетельства о рождении нужно предоставить и свое.

ЧИТАЙТЕ ТАКЖЕ: Налоговый вычет на детей в 2019 году.

Кто имеет право на получение вычета

Если налогоплательщик является резидентом или гражданином России, получает доход, который облагается налогом, и тратит свои денежные средства на обучение свое, ребенка, сестры, брата или подопечного, то у него есть право обратиться в отдел налоговой инспекции для возврата части потраченных денег.

Учтите! Закон устанавливает определенные правила по форме обучения и по возрасту лиц, получающих образование:

- для гражданина, заявляющего право на возврат налогового вычета, возраст форма обучения могут быть любыми;

- дети заявителя, возраст до 24 лет, по очной форме обучения;

- подопечные заявителя, возраст до 18 лет, по очной форме обучения;

- бывшие подопечные заявителя, возраст до 24 лет, по очной форме обучения;

- сестра или брат, до 24 лет, по очной форме обучения.

Посмотрите видео. Как получить налоговый вычет 13% за обучение:

Особенности вычета за обучение

Налоговой кодекс России предусматривает право на возврат из бюджета части потраченных денег налогоплательщиком при оплате за обучение.

Возвращение налоговых вычетов происходит за счет того, что налоговая база по НДФЛ уменьшается на сумму расходов. А само уменьшение согласно статье 219 Налогового кодекса РФ является видом социальных налоговых вычетов.

Запомните! Обуславливается этот вид социальных вычетов подпунктом 2 пункта 1 и пунктом 2 статьи 219 НК РФ:

- можно осуществить возврат за собственное обучение и за учебу детей, братьев, сестер и опекаемых;

- учебное заведение имеет лицензию в обязательном порядке;

- если осуществляется возврат за свое обучение, то тут нет ограничения по возрасту и форме обучения, ограничено только суммой потраченных денежных средств. Расходы доступны за год только до 120 тысяч рублей;

- при возврате налоговых вычетов за обучение детей, сестер, братьев или опекаемых имеется ограничение по возврату – 24 года, а форма обучения обязательно должна быть очной, и расходы в год за каждого должны быть 50 тысяч рублей;

- возврату подлежат только расходы по квитанциям об оплате;

- если обучение оплачивалось материнским капиталом, то возврат не производится;

- вернуть налоговый вычет можно, только если заявитель имел доход, который облагался налогом и уплачивал его с НДФЛ. Если сумма годового налога меньше суммы, уплаченной за обучение, то вернут только фактически уплаченный налог.

ЧИТАЙТЕ ТАКЖЕ: Заявление на возврат денежных средств из налоговой 2019.

Куда подавать заявление

Заявление вместе с приложенными документами предъявляется в налоговую инспекцию по месту регистрации налогоплательщика.

Даже если учеба оплачивалась за гражданина, который зарегистрирован и обучается в другом регионе, документы подаются по месту регистрации налогоплательщика – получателя вычета.

Для этого необходимо узнать расположение территориального отдела налоговой инспекции, ближайшего к месту регистрации налогоплательщика, и обратиться с документами.

Учтите! Законодательно предусмотрена подача документов и написание заявления на возврат вычета в бухгалтерии по месту работы налогоплательщика.

Если налогоплательщик делает возврат налоговых вычетов через работодателя, тогда ему не придется ждать перечислений из бюджета, бухгалтерия осуществляет возврат самостоятельно.

Как продать квартиру, полученную по наследству, без уплаты налогов?

Как составить заявление на возврат суммы излишне уплаченного налога, читайте тут.

Что делать если есть задолженность по налогу на квартиру, читайте по ссылке: https://potreb-prava.com/otvety-na-voprosy-chitatelej/zadolzhennost-po-nalogu-na-kvartiru.html

Получение вычета на образование у работодателя

Получение возврата налоговых вычетов законодательно стало возможно только с 2016 года, но только в том же году, когда он произвел оплату за обучение.

Для этого необходимо обратиться в отдел налоговой инспекции с заявлением о выдаче бланка уведомления на право получения социального вычета и представить пакет документов кроме декларации и справки формы 2-НДФЛ.

Обратите внимание! После того как налоговая инспекция проведет проверку в месячный срок, она дает уведомление, что работодатель может предоставить налогоплательщику возврат налогового вычета.

После этого уведомление и заявление на возврат налогового вычета налогоплательщик отдает в бухгалтерию работодателя.

У работодателя чаще всегда есть образец заявлений на возврат налогового вычета. Даже если бланка нет, то работники бухгалтерии помогут правильно оформить заявление, тем более что четкой формы для него нет.

Посмотрите видео. Как заполнить форму 3 НДФЛ и получить налоговый вычет за обучение:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Образец заявления на возврат налога за обучение 2022"

Никто ничего не написал пока. Будтье первым!