Страховая компания требует возместить ущерб за ДТП

Когда требуется возмещать ущерб

Федеральный закон № 40-ФЗ, регулирующий вопросы ОСАГО, предусматривает возможность взыскания убытков, которые понес пострадавший человек в результате дорожно-транспортного происшествия.

При этом убытки, понесенные страховой компанией, которая компенсировала вред, причиненный пострадавшему в ДТП, также может быть взыскан с виновника аварии.

Внимание! Статья 14 ФЗ № 40-ФЗ предусматривает конкретно установленные случаи, при которых выдвижение таких требований допустимо:

- виновник умышленно допустил либо наезд на пешехода, либо порчу имущества;

- водитель, виновный в ДТП, находился в состоянии алкогольного или наркотического опьянения;

- лицо скрылось с места происшествия после ДТП;

- виновник не имел возможности управлять автомобилем ввиду отсутствия страховки ОСАГО или водительских прав;

- лицо выступало в качестве таксиста, осуществляло перевозку пассажиров, не имея на такие действия соответствующего ТО.

Смысл в том, что страховая организация взыскивает деньги именно со своего клиента, который допустил нарушения правил ПДД, после чего пострадал другой человек, от чего страховка и реализовывалась.

Также страховая компания может требовать суброгации, что помогает получить возмещение убытков со стороны виновника в дорожном происшествии. Это происходит, когда страховая организация возмещает ущерб по полису КАСКО, причем в отношении каждой стороны аварии.

Требования со стороны страховой компании может быть реализовано и выдвинуто в принципе. Только тогда, когда в деле участвует три стороны: виновник аварии, пострадавший и страховщик.

Если лицо само наехало на бордюр и поцарапало машину, что не повлекло участия третьей стороны, то требовать возмещения убытков страховая компания не может.

ЧИТАЙТЕ ТАКЖЕ: Что делать, если попал в аварию не по своей вине, а страховки нет?

Что такое суброгация

Суброгация представляет собой замену, то есть переход права требовать возмещения убытков к страховщику, если ранее такая возможность предоставлялась страхователю.

При этом возмещение осуществляется только в тех пределах, что установлены при оценке ущерба самой страховой компании. Платить всю сумму возмещения со стороны страхователя в пользу устранения последствий происшествия не нужно.

Что значит выкуп страховых дел по ДТП?

Что делать, если попал в ДТП на рабочем автомобиле, читайте тут.

Что делать, если страховая мало выплатила по ОСАГО, читайте по ссылке: https://potreb-prava.com/zakony-i-prava/zashhita-prav-avtolyubitelej/chto-delat-esli-straxovaya-malo-vyplatila-po-osago.html

Срок исковой давности

Важно! По общим правилам гражданского законодательства сроком исковой данности признается период, когда могут быть заявлены требования путем подачи иска. Равен такой период времени трем годам, и для страховых компаний при реализации ими суброгации действует то же правило.

Направляет иск чаще всего коллекторское страховое агентство. Отсюда вытекает возможность установить нарушение сроков, поскольку таких дел слишком много, и сотрудники агентств просто не успевают все сделать в срок. Это шанс избежать исполнения требований и выплаты денежных средств.

Если было выявлено такое нарушение, как превышение сроков давности, то достаточно подать заявление в суд, как бы в ответ на полученный иск с указанием упущенного времени.

Кроме того, помогут обстоятельства ДТП. Таковые не всегда подтверждают виновность лица, то есть не порождают возможности взыскивать компенсацию у страхователя.

Что делать, если СК требует возместить выплаченную компенсацию

Как показывает практика, страховые компании не спешат выставлять претензию клиентам, чтобы те возместили убытки.

Это вызвано тем, что срок давности определен в три года, и лучшим способом исключить возможность оспаривания будет направить иск к концу указанного периода. Это может дать шанс на то, что гражданин не сможет восстановить картину прошедшего ДТП и оспорить свою виновность.

Кроме того, любое дело должно сопровождаться документами, которые нередко попросту не сохраняются о застрахованных лиц, попавших и оказавшихся виновных в ДТП. Соответственно, затягивание с выдвижением требований со стороны страховой компании намеренное действие.

Что делать лицу, получившему от страховой компании рассматриваемое требования о возмещении убытков? Претензия не означает, что человек должен тут же исполнить требование.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Кроме того, не следует паниковать. Достаточно разобраться в ситуации и внимательно подойти к тому, чтобы восстановить ход событий прошлого, а именно дорожно-транспортного происшествия.

Распространен вариант обращения к юристам, которые помогают оспорить виновность человека, снизить размер убытков, которые выдвигает страховая компания, или доказать, что направленная претензия в принципе считается незаконной и не может рассматриваться как обязательное процессуальное действие.

Оспаривание вины

Оспорить вину – значит, подтвердить невиновность в произошедшем дорожно-транспортном происшествии. Делается это через суд в тех случаях, когда страховая компания выдвигает требование не тому субъекту, а именно не виновнику ДТП, а пострадавшему от этого субъекту.

Гражданам следует обращать внимание на то, какие отсылки делает страховая организация. К претензии прилагаются справки об аварии, однако также следует уделять внимание протоколам, которые фиксировали события происшествия.

Кроме того, практика показывает ситуации, когда вина обоюдная, что помогает юристам добиться перераспределения требований между участниками ДТП и существенно сократить выдвинутую в требованиях сумму.

Посмотрите видео. Право регрессного требования страховой компании к виновнику ДТП:

Снижение размера ущерба, нанесенного потерпевшему

Чтобы разобраться с тем, можно ли снизить сумму требований, достаточно определить, использовали страховщики приемы для завышения размеров иска, или нет.

Относят к таким средствам следующие варианты действий:

- увеличение стоимости восстановительных работ по сравнению с нормами, предусмотренными за час труда;

- применение стоимости запчастей без учета износа по ценам официального дилера;

- несоответствие тех повреждений, что указаны в справке о ДТП, повреждениям, за которые предстоит возместить ущерб;

- включение в счет деталей, которые объективно не нужны для ремонта;

- начисление неустойки.

Внимание! Чтобы установить нарушения со стороны самой страховой компании, следует внимательно изучить документы, назначить независимую экспертизу, чтобы оценить реальный размер ущерба, а также потребовать перерасчета при возникновении малейшего сомнения в действительности причиненных убытков.

Оспаривание законности требования

Первое, что следует делать, получая претензию от страховой компании, это проверять соблюдение сроков давности. Начало такого периода времени определяется моментом дорожно-транспортного происшествия, а если происходит суброгация, то днем осуществления страховой выплаты.

Если не будет установлено нарушения срока давности в три года, то единственный вариант – это оспаривание претензии в досудебном и даже судебном порядке с предъявлением доказательств невиновности или незаконность выставленных требований.

Досудебная практика по таким делам

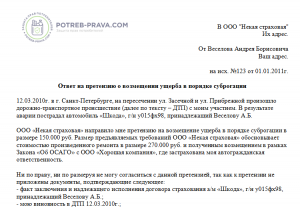

Досудебная процедура предполагает претензионный порядок. Страховая компания направляет претензию, а виновник ДТП пытается оспорить требования и восстановить ход событий. Чаще всего данный этап завершает спор, когда происходит суброгация по КАСКО.

Учтите! Поскольку получить претензию можно в любой момент, начиная со дня происшествия и в течение последующих трех лет, следует сохранять документы.

Также при необходимости допускается повторная оценка выставленных со стороны страховой компании требований. Нередко активность гражданина приводит к возможности мирного урегулирования вопроса.

ЧИТАЙТЕ ТАКЖЕ: Бесплатная консультация юриста по ДТП.

Как оформляется досудебная претензия

Также для правильного проведения досудебного этапа разрешения конфликта следует помнить о правилах составления и направления претензии.

Несоблюдение конкретно установленных законом положений приведет к недействительности акта реализации претензионного порядка, который обязателен.

Несмотря на то, что претензия не предполагает специальной формы, следует обеспечивать направление и составление документа так, чтобы оппонент мог получить его и обозначить данный факт. То есть претензия должна представлять собой письменный документ в двух экземплярах для каждой из сторон.

При этом установлены разделы, которые обязательно должны входить в претензию. Плюс, необходимо наличие приложения из документов, подтверждающих позиции страхователя.

Претензия для того, чтобы признаваться правильной, должна включать в себя сведения об адресате и самой страховой компании, заключение экспертов, основания направления требования, обстоятельства дела, сроки рассмотрения претензии, отсылка к нормам закона.

Запомните! К документам, составляющим приложение к претензии, относят:

- подробный расчет суммы, которая будет выставлена для возмещения вреда;

- результаты независимой экспертизы с места дорожно-транспортного происшествия с фотографиями;

- документ, подтверждающий факт осуществленной выплаты по страховке;

- справка ГИБДД о дорожном транспортном происшествии;

- постановление уполномоченного органа о факте установления административного правонарушения;

- ксерокопия страхового полиса;

- паспорт транспортного средства, пострадавшего в дорожном происшествии;

- справка, отражающая факт наступления страхового случая.

Отсутствие документов будет признавать претензию необоснованной, а значит, подлежащей оспариванию.

Алгоритм действий при подаче в суд иска от СК

Внимание! Если страховая компания все-таки подала в суд, виновнику ДТП необходимо сделать следующее:

- проверка документов. Следует исследовать предложенную информацию. При этом можно требовать у страховой компании подробного расчета и обоснования каждого элемента, обозначенного в смете, с отсылкой на дилеров и поставщиков запчастей. Это позволит точно установить достоверность предложенной к возмещению суммы.

- определить позицию. Ответчик по делу должен защититься, обосновав собственную позицию. Варианты могут быть различными. Некоторые признают вину полностью, некоторые частично, пытаясь доказать необоснованность тех или иных расчетов, а кто-то полностью отказывается исполнять требования.

Если обнаружены очевидные нарушения со стороны страховой компании в части соблюдения процедуры или определения характера требований, то следует об этом сразу заявлять в суде.

В остальном человеку придется полагаться на адвоката, который при установленной вине сможет совершить попытку снизить размер исковых требований.

Как повести себя в суде

Первое правило, которое следует соблюсти в ситуации, когда дело дошло до суда, это участие в процессе.

Возможны такие варианты, когда дело рассматривается в отсутствие ответчика, однако, чтобы отстоять интересы и доказать невиновность (получить изменения размера требований), необходимо активно участвовать в заседании и не пускать дело на самотек.

Учтите! Если лицо не явится в судебное заседание, то есть риск принятия решения судом в заочном порядке. Это будет исключать некоторые возможности по отстаиванию интересов и даже дальнейшему обжалованию решения, если с таковым гражданин будет не согласен.

Также следует подготовиться с правовой точки зрения. Для упрощения работы нужно привлекать юриста, который осветит все необходимые нормы закона, способные помочь в сложившейся ситуации.

В суде ответчику лучше хорошо ориентироваться в данном вопросе, оперируя отсылками к законам, а также теми фактами, что удастся установить при подготовке к делу.

Должно быть осуществлено внимательное ознакомление с материалами дела и приложением к иску. Если появились сомнения, то следует предъявлять другое обоснование ситуации, предоставлять результаты независимых экспертиз и иные сведения, которые помогают повернуть ситуацию против истца.

Если же причин сомневаться в обоснованности требований нет, то уместно согласиться исполнить обязательство. Далее можно будет договориться о подходящем варианте возмещения убытков.

ЧИТАЙТЕ ТАКЖЕ: Выплаты по ОСАГО в 2018 году при ДТП.

По итогу рассмотрения иска может быть вынесен один вариант решений из двух:

- вынесение решения в пользу истца. Здесь возможны варианты не только полного, но и частичного удовлетворения исковых требований, что обяжет ответчика возмещать убытки, независимо от того, уменьшился размер таковых, или нет.

- вынесение решения в пользу ответчика. При достаточных основаниях и обоснованных доказательствах со стороны гражданина суд может принять решение, не предусматривающее удовлетворение иска, что исключит необходимость выплаты ущерба.

Когда вердикт не устраивает истца или ответчика, закон дает возможность таковым подать апелляционную жалобу и оспорить решение.

Привлечение юристов для участия в деле, причем не только на этапе судебного разбирательства, но и с самого начала вплоть до момента дорожного происшествия, поможет предотвратить некоторые правовые последствия, которые могут обернуться для виновника аварии затратами.

Могут ли страховщики смошенничать

Страховые компании представляют собой организации, которые нацелены на получение прибыли. Соответственно, ситуации, когда страхователь преподносит сумму ущерба больше той, что определяются в действительности, на практике встречаются часто.

Такой расклад можно признать мошенничеством, в частности, когда подобные действия реализуются умышленно, а не потому, что проводилась неправильная оценка убытков.

Поскольку возможны ситуации мошенничества, следует проверять претензию тщательно, проводя собственную оценку убытков. По этой причине юристы советуют не исполнять выдвинутое требование сразу же, как поступила претензия. Сначала необходимо убедиться в законности таких требований.

Внимание! Вычислить страховую компанию, которая может выступать потенциальным мошенником, можно за счет поиска ответа на ряд вопросов:

- соответствует ли стоимость ремонтных работ автомобиля, указанная в претензии, реальным ценам за такие услуги?

- установлено ли в списке повреждение автомобиля, которое по факту не обнаружено? Обозначены ли в списке те детали, которые не были нужны для ремонта машины?

- посчитаны ли работы один раз, или некоторые услуги обозначены в списке по нескольку раз?

- соответствуют ли показатели стоимости работы при ремонте авто тем нормам, что предусмотрены за час труда?

Для достоверности проверки следует обращаться к независимым экспертам, чтобы определить не только стоимость услуг, но и подлинность документов, которые предлагаются со стороны страховой организации.

Посмотрите видео. Если страховая подала на вас в суд по ДТП, что делать?

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Страховая компания требует возместить ущерб за ДТП"

Никто ничего не написал пока. Будтье первым!