Нужно ли платить налог при покупке квартиры?

Нужно ли платить налог при приобретении недвижимости

Все лица, получающие постоянный доход, должны обязательно выплачивать подоходный налог, говорится в налоговом законодательстве.

Покупка недвижимости не только не становится для собственника источником финансовых средств, но и в значительной мере опустошает его накопления. Прибыли от этой сделки гражданин не получает, что подразумевает возможность не уплачивать подоходный налог (НДФЛ).

Приобретение дома на собственные деньги, заработанные гражданским лицом, заранее предусматривает вхождение суммы налога в стоимость жилья.

Так как двойное налогообложение запрещено законодательством РФ и преследуется по закону, выплата 13% в пользу государственного сектора является обязанностью со стороны нового владельца дома.

Тем не менее, приобретение оного обуславливается не только расходами на само здание как таковое, но и на содержание его, что неудержимо влечет нужду уплаты денежных средств в счет наличествующего имущества.

Однако граждане, осуществившие процесс купли недвижимости, все же могут по закону возместить себе некоторую часть уплаченных денег. По факту это является возвращением некоторой суммы НДФЛ.

Внимание! Если гражданин имеет официально зарегистрированный доход и желает вернуть некоторые деньги обратно, ему нужно обратиться с заявлением в налоговую контору, имея при себе пакет документов, подтверждающих его доводы.

Сами по себе сотрудники этого органа возмещением средств не занимаются, это не входит в их полномочия.

Отсюда вывод: при покупке жилья уплата подоходного налога не обязательна. При соответствии Вашего статуса некоторым требованиям, изложенным выше, можно даже надеяться на легальное возмещение части средств. Ложка дегтя в бочке меда: содержание квартиры и имущества поддерживается исключительно за счет собственника.

Бесплатная консультация юриста по налогам.

Когда не платится налог с продажи квартиры, читайте тут.

Нужно ли платить налог при дарении квартиры, читайте по ссылке: https://potreb-prava.com/otvety-na-voprosy-chitatelej/nuzhno-li-platit-nalog-pri-darenii-kvartiry.html

Порядок получения имущественного вычета

Однако процедура возмещения протекает постепенно, надеяться на единовременное возвращение денег не стоит.

В качестве примера представим модель получения имущественного вычета: приобретение недвижимости обошлось владельцу в 3 120 000 рублей в 2014 году при стабильном заработке в 20 000 рублей в месяц.

Определяем сроки отчетности

В случае отсутствия действий со стороны владельца ранее в 2017 году он может обратиться в налоговую для процедуры оформления налогового вычета.

Данная мера распространяется только на три года, предшествующие подаче заявления в Федеральную Налоговую Службу (т.е. 2014, 2015 и 2016 г.г.).

Заметьте! Подача декларации возможна только в том случае, если приобретение недвижимости было осуществлено не менее 3 лет назад.

Подай наш гражданин заявление на возмещение части средств в 2016 году, надеяться на проведение процедуры он бы смог лишь в 2017.

Особняком держится категория “пенсионеры”. Представители этой возрастной группы имеют право на возмещение финансовых средств, затраченных на покупку жилья по льготной категории.

Вспомним гражданское лицо из описываемой нами модели об этой возможности в 2018 году, он смог бы оформить декларацию 3-НДФЛ за предыдущие три года, начиная с 2015 и заканчивая 2017 годом.

ЧИТАЙТЕ ТАКЖЕ: Квартира с долгом: как не платить за чужие счета?

Считаем сумму дохода

Оформление имущественного вычета требует рассмотрения размера и суммы налога, который подлежит выплате.

Для этой цели необходимо рассчитать точную сумму заработка в пределах каждого календарного года работы:

- Например, в 2014 году эта сумма составит 240 000 руб — 12 месяцев, каждый по 20 000 рублей постоянного дохода;

- Следующие 2 года — та же сумма.

Однако эти данные статистики вряд ли могут иметь место быть в реальности: доход вряд ли может быть столь стабилен на протяжении целых 3 лет, да и не вся сумма подлежит обложению налогами.

Для получения точных результатов необходимо взять в бухгалтерии справочный документ 2-НДФЛ, где содержится детальная информация о точных суммах заработка и вычетах.

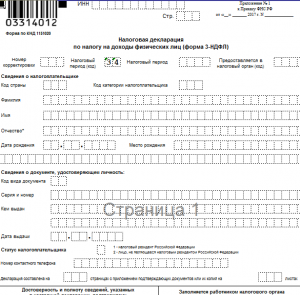

На этом основании составляется текст декларации 3-НДФЛ, определяющей размер средств, возмещаемых собственнику со стороны государства.

Но вернемся к рассмотрению нашей статистической модели.

Считаем уплаченный НДФЛ

Сумма уплаченного налога рассчитывается по следующей схеме:

- В 2014 году — 240 000 умножить на 0,13 = 31200 руб;

- Та же сумма в 2015 и 2016 годах.

Таким образом, за 3 года налогоплательщик должен выплатить в пользу государства 93 600 руб. На возвращение именно этой суммы он и может претендовать впоследствии, пройдя через все бюрократические тернии.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Определяем остаток к возврату

Для определения остатка, на возвращение которого можно будет надеяться в дальнейшем, необходимо из 260 тыс. руб максимальной суммы налогового вычета вычесть 92600 руб, просчитанных нами ранее.

Получится 166 400 рублей. Однако радоваться рано: вернуть эти деньги можно будет только после нахождения нового источника дохода, облагаемого налогом. Как пример, через один год.

Оформление возврата возможно двумя путями:

- посредством налоговой службы по окончании текущего года;

- через официального работодателя путем предоставления последнему документов, подтверждающих право пользования льготными условиями. В этом случае налог никак не сможет повлиять на размер вашей заработной платы.

Действовать эта возможность будет только до достижения отметки в 260 000 руб, что является максимальной квотой для данной ситуации.

Посмотрите видео. Налоговый вычет пенсионерам при покупке квартиры:

Документы на возврат денежных средств

Для оформления имущественного вычета на налог при приобретении недвижимости есть официальные перечни обязательно прилагаемой документации.

Они могут также дополняться или изменяться по решению местных органов муниципальной власти согласно характеру той или иной ситуации, обязывающей к этому.

Так, наличие формата декларации 3-НДФЛ не является обязательным условием для оформления во многих населенных пунктах.

Заметьте! Отдельного внимания заслуживает индивидуальный идентификационный код, который отсутствует у многих граждан ввиду их несогласия с условием его обязательного ношения. К счастью, его наличие не обязательно, отсутствие ИИК не может быть поводом для отказа в оформление имущественного вычета.

| Общий список требуемых бумаг, какие следует подготовить и подать | |

| На вычет с места работы после перехода прав на квартиру | Для компенсации в виде единой выплаты |

| Личный паспорт нового владельца недвижимости, идентификационный код | Личный паспорт нового владельца недвижимости, идентификационный код |

| Свидетельство государственной регистрации прав собственности | Декларация по форме 3-НДФЛ |

| Договор покупки квартиры и акт ее приема-передачи, если есть | Справка о доходах за последний год |

| Справка о перечислении средств за купленную квартиру или расписка | Документы, подтверждающие права на предоставление соответствующих льгот |

| Справка 2-НДФЛ о доходах | |

Расходы и сроки

Отсутствие необходимости выплаты налога при покупке квартиры не освобождает от обязанности выплачивать средства при оформлении договора купли-продажи и регистрации прав частной собственности в Росреестре.

Это является своеобразной альтернативой прямой пошлине для отдельных групп физических лиц. В случае с юридическими лицами сумма возрастает в 10 и более раз.

Если имущественный вычет за налог нужен гражданину в наличном виде, тот обязан оформить его в Федеральной налоговой службе не менее чем через год после приобретения жилья.

Обрабатывание запроса занимает примерно 3 календарных месяца. Перевод финансов занимает месяц. При этом возврат денежных средств происходит постепенно, единовременной выплаты ожидать не стоит.

Нарушение указанных сроков является поводом для возмещения ущерба с Федеральной Налоговой Службы посредством штрафа. При этом точные суммы и сроки обуславливаются типом текущей ситуации, однако определяться это будет исключительно согласно законам Налогового кодекса Российской Федерации.

Какие льготы предоставляются пенсионерам

Как поступить людям пенсионного возраста, если они подпадают под категорию физических лиц, не имеющих доступа к получению права на возмещение денежных средств?

Внимание! Получение имущественного вычета при приобретении квартиры людьми пенсионного возраста все же возможно, но с учетом ряда особых условий:

- Например, уход на пенсию не позднее 3 лет назад может стать поводом для возврата денег;

- Покупка квартиры также должна быть осуществлена в этот период;

- Сумма будет соответственно равна той, что была актуальна в рассматриваемое время;

- Учету подлежит только зарплата, пенсия учитываться не будет;

- Максимальной стоимостью недвижимости в этом случае является сумма в 2 млн руб.

Эти вопросы требуют тщательного рассмотрения и предварительного анализа, дабы не попасть в неудобное положение впоследствии. Приобретение недвижимости — серьезное дело, к которому нужно подходить со всей ответственностью и пониманием сути.

Знание необходимых юридических аспектов поможет избежать трудностей в будущем. При грамотном распоряжении налоговыми вычетами они могут стать неплохим подспорьем в ведении финансовых дел семьи.

ЧИТАЙТЕ ТАКЖЕ: Кто платит налог на недвижимость несовершеннолетнего?

Если используется материнский капитал

Подписание законопроекта о безвозмездном предоставлении жилья на материнский капитал семьям, где был рожден или усыновлен второй ребенок, позволило миллионам российских граждан поправить свои жилищные условия без траты огромных денежных ресурсов.

Тем не менее, многие молодые родители обеспокоены таким вопросом: нужно ли платить подоходный налог с материнского капитала при приобретении недвижимости? Ответ — нет, по закону выплата налогов с материнского капитала в пользу государства не нужна.

Однако использование налогового вычета с материнского капитала также не представляется возможным: оформление данной льготы является возможным только при затрате личных средств со стороны налогоплательщика.

Давайте рассмотрим порядок расчета размера вычета в такой ситуации. Например, жилье стоит 2 125 000 руб, из них 453 026 руб уже оплачены средствами материнского капитала.

2 млн руб — это максимальная сумма налогового вычета. Однако использовать его в полной мере собственник не сможет, ему удастся оформить возврат НДФЛ только со следующей суммы: 2125000 руб — 453026 руб = 1 671 974 рубля.

Переуступка требования: кто платит налог

Если приобретаемая налогоплательщиком недвижимость находится в залоге у банка, и покупатель приобретает не само жилье, а обязанность по выплате долга кредиторам, осуществляется так называемая переуступка требования.

Право на жилье автоматически переходит новому владельцу только по завершении им выплат долга кредитной организации.

В этом случае выплачивание налогов становится обязательной прерогативой продавца дома. Причем базой для вычисления их размера будет разница между стоимостью квартиры на момент заключения договора и на момент ее продажи налогоплательщику, который в этом случае сможет обойтись без затрат.

Покупка квартиры в ипотеку

Налог с квартирной ипотеки также не выплачивается. Налогоплательщик может даже воспользоваться небольшим преимуществом: он имеет право на использование льгот по подоходному налогу и увеличению максимальной квоты имущественного вычета до суммы в 390 000 рублей. Это возможно благодаря возвращению части финансов с уплаченных процентов.

ЧИТАЙТЕ ТАКЖЕ: Можно ли отозвать декларацию из налоговой?

Налогообложение операций по обмену жилья

Проблема налогообложения сделок по обмену жилья — еще одна актуальная тема, требующая разъяснений со стороны специалистов. Из-за нюансов договора мены обе стороны не получают никаких денежных доходов.

Надо ли выплачивать подоходный налог по завершении такой операции, или ее выполнение автоматически освобождает собственников от уплаты государственных налогов на жилье? На этот вопрос ответ тоже найден.

Внимание! Согласно статье 567 Гражданского кодекса Российской Федерации, договор мены автоматически приравнивается к операциям купли-продажи. Уплата налога возможна только в том случае, если стоимость одного жилья значительно превышает стоимость другого.

К счастью для физического лица, сумма налога будет рассчитываться не со всей стоимости квартиры, а лишь с суммы доплаты.

Теперь вы разбираетесь во всех тонкостях данной проблемы, знаете, нужно ли уплачивать подоходный налог при покупке недвижимости, на какие льготы он может рассчитывать от государства, и какую сумму налога уплачивает продавец жилья.

Посмотрите видео. Как вернуть подоходный налог с покупки квартиры?

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Нужно ли платить налог при покупке квартиры?"

Никто ничего не написал пока. Будтье первым!