Как вернуть страховку по кредиту ВТБ 24?

Что такое страховка и для чего нужна

Согласно бухгалтерской терминологии, кредит представляет собой пассивное финансовое обязательство. Согласно закону, оно передается правопреемникам в случае наступления непредвиденных обстоятельств (смерть, тяжелое заболевание) у лица, которое его оформило.

Данное обстоятельство свидетельствует о том, что выплат по долговому обязательству родственника избежать никак не удастся. Особенно это касается случаев, когда в качестве единственных родственников такого должника выступают его дети.

Однако если такое обязательство было застраховано заемщиком, то родственникам удастся избежать долговой нагрузки. При возникновении страхового случая все обязательства по кредиту переходят к страховой компании.

ЧИТАЙТЕ ТАКЖЕ: Ст. 958. Досрочное прекращение договора страхования.

И таким образом в выигрыше оказываются три стороны:

- финансовые обязательства выполняются не за счет средств или имущества заемщика;

- банк ничего не теряет, так как выданный кредит ему будет возвращен, особенно если это касается долгосрочных займов в виде договоров ипотеки;

- страховщик также особо не теряет, так как по статистике на тысячу договоров страхования выплата приходится только на один случай.

Обязательно ли страхование

Согласно требованиям российского законодательства, закрепленным в положениях ст. 927 ГК и ст. 3 ФЗ по организации страхового дела, полномочия по определению случаев обязательного страхования предоставлены исключительно Правительству и Президенту.

Это означает, что банковское учреждение не имеет права самостоятельно определять, какие риски должны быть застрахованы в обязательном порядке.

Внимание! Так, предусмотрено обязательное страхование только в строго определенных случаях, а именно:

- ипотечное и автокредитование, о чем прямо сказано в ст. 31 ФЗ «Об ипотеке» и ст. 935 ГК. То есть обязательно страхуется залоговое имущество в виде жилой недвижимости и автотранспортных средств;

- оформление собственником автомобиля страхового полиса ОСАГО, о чем предписано ст. 4 ФЗ № 40 от 25.04.2002 года. Данное требование распространяется и в случае покупки автомобиля за счет кредитных средств банка.

Во всех остальных случаях требования банка «обязательно» оформить страховку при выдаче кредита являются незаконными. Например, популярный банк ВТБ навязывает страхование, что влечет за собой в дальнейшем расторжение договора страхования по инициативе заемщика и возврат уплаченных страховых взносов.

ФЗ о защите прав потребителей прямо указывает, что требование банковского учреждения оформить договор страхования одновременно с выдачей кредита нелегитимно. Соответственно, кредитор не вправе отказать в предоставлении финансовых услуг на том основании, что заемщик не желает оформлять страховку.

Несмотря на незаконность таких требований, банки не желают упускать дополнительную возможность заработать прибыль. Идут на разные хитрости, обещают всевозможные преференции, угрожают штрафами.

Так, например:

- при заключении договора комплексного страхования ВТБ-банк, а также ряд других финансовых учреждений понижают процентную ставку по кредиту;

- при рассмотрении заявки на кредит прямо намекают потенциальному заемщику, что отказ от страхования может повлечь и отказ в выдаче займа. При этом данному заемщику банк может отказать в выдаче кредита на вполне законных основаниях: маленький доход, плохая кредитная история и ряд других вполне оправданных оснований;

- в условия кредитного договора, в раздел об ответственности сторон, включаются пункты о применении штрафных санкций, если договор страхования не будет заключен.

Вывод: оформление договора страхования при заключении договора ипотеки и автокредита обязательно. Однако страхуется только сам залог – жилье или автомобиль. Жизнь и здоровье заемщика обязательному страхованию не подлежит.

Важно! Что же касается потребительских кредитов – ни один вид страхования к ним применяться не должен. Несмотря на законодательный запрет, банковские учреждения идут на всяческие ухищрения, лишь бы страховой полис был оформлен.

В каких случаях можно вернуть страховку по кредиту ВТБ 24

Закон предусматривает, что если договор страхования был заключен вынужденно, и он не касается страхования залогового имущества, страховой взнос можно вернуть.

Например, возврат страховки по кредиту, выданному банком ВТБ 24, подлежит возврату, если:

- заемщик досрочно погасил свои обязательства по кредиту, и таким образом остаток страховки аннулируется, так как в страховании отпала надобность;

- с даты заключения кредитного договора, условием которого является требование по оформлению страховки, прошло не больше четырнадцати календарных дней. Если такое требование не было включено в условия кредитного договора, то заявить о своем нежелании страховаться можно до подписания страхового договора;

- заемщик оформил договор индивидуального, а не коллективного страхования, разница между которыми состоит не только в стоимости полиса, но и в возможном количестве страховых случаев, а также возможности получить возмещение понесенных затрат при оформлении возврата страховки.

Если был оформлен коллективный договор страхования, то каждое в отдельности застрахованное лицо не сможет получить возврат уплаченного страхового взноса.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Как вернуть страховку

После того как была оформлена заявка на кредит, и предварительно получено положительное решение, потенциальному заемщику предлагают прибыть в отделение банка, где оформить заем. Однако вместе с кредитным договором может быть предложено подписать и договор страхования.

У заемщика имеется несколько вариантов действий:

- согласиться с требования банка и подписать два договора – кредитования и страхования;

- подписать только кредитный, а от страхового отказаться. В таком случае банк может вообще не выдать кредит или повысить процентную ставку за пользование заемными средствами;

- отказаться от услуг такого банка и обратиться в другой.

Учтите! Однако можно поступить и таким образом: согласиться на условия банка, подписав кредитный и страховой договоры. После получения займа следует не позже 14 дней подать заявление в страховую компанию об отказе от страховки.

При этом первый платеж по кредиту не должен быть еще выполнен. Страховщик обязан согласиться на выдвинутое требование – расторгнуть договор страхования и вернуть страховой платеж.

При досрочном погашении кредита

Если будет пропущен 14-дневный срок с даты получения кредита, или будет внесен первый платеж в погашение займа, возвратить страховой платеж не получится. Страховая компания на требование расторгнуть договор страхования может согласиться, однако возвращать уплаченные по страховке деньги не будет. И сделать ничего нельзя. В данном случае закон на стороне страховщика.

В единственном случае можно получить часть страхового платежа – если досрочно погасить кредит. То есть в таком случае в страховании уже нет надобности, так как условия, в силу которых договор страхования заключался (увольнение с работы, потеря трудоспособности, наступление смерти заемщика), уже не наступят.

ЧИТАЙТЕ ТАКЖЕ: Возврат страховки ОСАГО при продаже автомобиля.

В таком случае страхования компания удержит неустойку и понесенные за период действия кредитного и страхового договора затраты.

Основанием для возврата страховой суммы является статья 958 ГК, ссылку на которую необходимо указать в заявлении, которое подается в страховую компанию.

К заявлению необходимо приложить:

- справку из банка об отсутствии задолженности по кредиту;

- копию кредитного договора;

- копию договора страхования.

Закон отводит страховщику десять дней на принятие решение по существу заявленных требований. Если в течение указанного срока ответа нет, или поступил отказ, можно обращаться в суд.

Запомните! Однако суду надо будет представить доказательства, что заявление и прилагаемые к нему документы страховщик получил, поэтому документы следует сдавать лично под роспись ответственного лица страховой компании или направлять почтой с описью вложения и уведомлением о вручении корреспонденции.

Не следует довольствоваться устными уведомлениями страховой компании. Необходимо иметь письменное подтверждение. В противном случае в суде невозможно будет отстоять свою позицию.

Следует помнить, что страховые компании, которые дорожат своей репутацией, всячески стараются избежать судебных тяжб. Поэтому существует высокая вероятность найти мирный способ решения проблемы без обращения в судебную инстанцию.

Если все же дело доходит до суда, то, как показывает судебная практика, они длятся в течение одного-двух судебных заседаний. Решения, как правило, выносятся в пользу истца, поэтому причин для особого беспокойства нет.

Посмотрите видео. Как вернуть деньги за страховку ВТБ 24:

После подписания кредитного договора

Отказ от договора страхования возможен и в том случае, когда кредит досрочно не погашен.

Например, ВТБ 24 допускает возврат страхового платежа при соблюдении заемщиком следующих требований:

- страховой договор заключается индивидуальный, а не коллективный;

- с даты подписания кредитного договора не прошло еще 14 календарных дней;

- в погашение кредита не сделано первого платежа.

Страховщики называют такой временной период, в течение которого закон позволяет отказаться от страховки, «периодом охлаждения». После истечения указанного временного периода страхователь вправе отказать в возврате внесенных страховых выплат.

Чтобы воспользоваться «периодом охлаждения», заемщик должен:

- подать или направить на имя страховщика заявление, к которому приложить страховой полис и кредитный договор, копию документа, удостоверяющего личность заявителя, квитанцию об оплате страховой премии;

- в течении 10-ти рабочих дней, что соответствует 14-ти календарным дням, ожидать от страховой компании письменный ответ на адрес, который был указан в заявлении;

- при положительном решении страховщика прибыть в компанию за получением наличных денежных средств или ожидать поступления их на счет, если данное требование было указано в поданном заявлении.

Следует помнить, что ответ от страховой компании следует требовать письменный. Если такое требование не будет прописано в заявлении, то страховщик может ссылаться, что дал заявителю устный ответ, с которым тот согласился. И доказать в суде обратное будет достаточно сложно.

Необходимые документы

Внимание! Для возврата страховой премии при расторжении договора страхования заемщик должен представить лично или отправить почтой следующие документы:

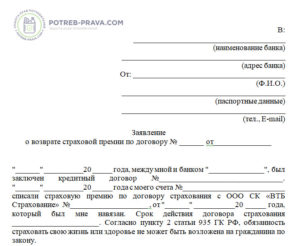

- письменное заявление о расторжении договора страхования и возврате уплаченной страховой премии;

- копию паспорта или другого документа, удостоверяющего личность заявителя;

- сам договор страхования, который был заключен под давлением кредитора;

- банковскую квитанцию об оплате страховой премии.

Документы следует вручить лично в офисе страховщика или отправить почтой с описью вложения и уведомлением о вручении. Предоставление страхователем копий документов не является основанием для отказа в удовлетворении заявленных требований. Главное – заявление должно быть письменным и в оригинале.

Альтернативный способ возврата

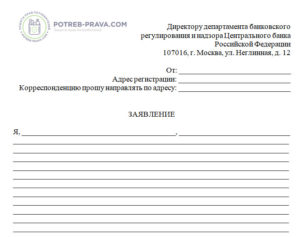

Существуют и другие, более радикальные способы возврата страховых премий. Так, можно направить соответствующее заявление в Центробанк и указать, что услуги страховщика были навязаны банком.

Кроме того, в заявлении можно указать и такие нюансы:

- заключение договора страхования произошло в результате навязывания такой услуги со стороны кредитора;

- страховка была подписана вынужденно, так как банк грозился увеличить процентную ставку по кредиту или применить штрафные санкции;

- если есть факты и по другим заемщикам, можно указать, что такие случаи не единичны и сослаться на других граждан, которые также были вынуждены принимать требования банка;

- кроме того, следует упомянуть, что такие действия со стороны кредитора напоминают мошенничество, целью которого является только получение дополнительной выгоды.

Ни одно такое обращение Центробанк не оставляет без внимания. И, как результат, – возврат страховой премии и изменение ситуации с кредитованием к лучшему.

ЧИТАЙТЕ ТАКЖЕ: Обязательно ли страхование жизни при оформлении ОСАГО?

Сроки возврата страховой суммы

Закон дает страховщику, а если речь идет о партнере ВТБ банка, то это «ВТБ Страхование», 10 дней для принятия решения по существу требований заемщика.

Данный срок исчисляется следующим образом:

- с даты вручения страховщику заявления заемщика о расторжении договора страхования и требования о возврате страховой премии;

- дата отправки данного заявления по почте.

Страховщик обязан вернуть страховую премию, которая была уплачена, за минусом использованного периода, который не должен превышать 10 дневного срока.

Посмотрите видео. Возврат страховки по кредиту при досрочном погашении:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Как вернуть страховку по кредиту ВТБ 24?"

Никто ничего не написал пока. Будтье первым!