Закон о самозанятых гражданах России на 2022 год

Территория и срок проведения эксперимента

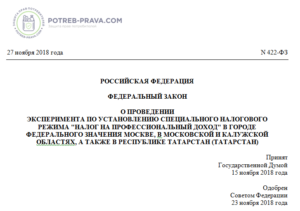

Законом о самозанятых гражданах называют ФЗ от 27.11.2018 г. N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)».

В соответствии с Налоговым кодексом РФ (п. 8 ст.1), начиная с 2019 г. был инициирован эксперимент по установлению спец. налогового режима «Налог на профессиональный доход» в ряде обозначенных выше субъектов РФ, которые по закону принимают участие в подобном мероприятии.

Длительность проведения данного эксперимента – до конца 2028 года.

Общие положения закона

Использовать спец. налоговый режим, предусматривающий выплату обязательных платежей на доход, получаемый от профессиональной деятельности, имеют право физ. лица (в т. ч. ИП), местом занятий которых выступает один из перечисленных выше субъектов РФ.

Учтите! Налог, который с 2019 г. начисляется самозанятым гражданам, официально называют налогом на профессиональный доход (далее – НПД). Возникновение новой обязательной налоговый выплаты привело к установлению отдельного спец. режима налогообложения. Ранее действовавший список подобных режимов: «упрощенка», ЕНВД и патент теперь пополнится еще одним дополнительным – НПД.

Физ. лицо самостоятельно обозначает, на территории какого субъекта РФ им ведется проф. деятельность во время перехода на новый спец. режим.

Если деятельность проводится в пределах нескольких субъектов РФ, то с целью использования спец. режима налогообложения физ. лицо вправе персонально выбирать тот субъект РФ, где им ведется проф. деятельность, при этом можно менять данное место проведения деятельности, но не чаще, чем один раз за год.

Если физ. лицо меняет территорию ведения своей деятельности, то следует избрать другой субъект РФ (который участвует в эксперименте). Смена территории продиктована прекращением деятельности на одной территории и продолжением на другой. Заявить о такой смене нужно на протяжении следующего месяца, не позже.

Если физ. лицо выбирает другую территорию ведения своей деятельности в одном из субъектов РФ, то официально он признается ведущим деятельность в конкретном субъекте с момента осуществления такого выбора.

Физ. лица, использующие спец. режим налогообложения, вправе вести виды деятельности, получение дохода от которых облагается налогом на профессиональный доход, без регистрации их в качестве индивидуальных предпринимателей. Исключение – виды деятельности, ведение которых подразумевает по закону обязательное проведение регистрации занятого лица в качестве ИП согласно федеральным законам, нормы которых регулируют соответствующую деятельность.

Профессиональный доход (ПД) – это прибыль, получаемая физ. лицами от ведения ими самостоятельной проф. деятельности без взаимодействия с работодателем, привлечения дополнительных сотрудников на основе трудовых договоров, и доход, получаемый ими от пользования имуществом.

Те физ. лица, которые используют спец. режим оплаты налога, могут не платить налоговые платежи, начисляемые на доходы физ. лиц, поскольку на них уже платится НПД.

Предприниматели, пользующиеся спец. режимом, не являются плательщиками НДС (исключение – НДС, который выплачивается во время ввоза товарных ценностей в Россию, в другие подконтрольные РФ территории). Сюда же входит и налоговая сума, которую требуется оплачивать во время окончания таможенного процесса свободной таможенной зоны в пределах территории, отнесенной к особой экономической зоне в Калининградской обл.

ИП, использующие спец. режим налогообложения, также продолжают исполнять установленные законами РФ обязанности налогового агента в отношении налогов (сборов).

Те предприниматели, которые обозначены в пп. 2 п. 1 ст. 419 НК РФ, не являются плательщиками страховых взносов на время срока применения спец. режима налогообложения.

Мобильное приложение «Мой налог»

Приложение для мобильных «Мой налог» – это специальное ПО, созданное Федеральным органом исполнительной власти, отвечающим за контроль и надзор в сфере налоговых платежей (сборов), которое используется физ. лицами на личных устройствах (мобильных телефонах, смартфонах, ПК, планшетах), подключенных к глобальной системе интернет.

Важно! Каким образом будет функционировать созданное приложение «Мой налог»:

- Для начала заинтересованному плательщику налога следует установить данное ПО на одно из своих устройств для дальнейшего использования;

- Заключается договор с одним из операторов связи для обеспечения бесперебойного доступа к ИТС Интернет (без доступа к сети использование программы нецелесообразно);

- Когда плательщиком налога реализуется конкретный товар, делается работа, оказывается услуга, то он использует программу для формирования на устройстве отдельного чека, где фиксируются все исходные данные по операции;

- При расчете с помощью наличных средств или же посредством электронных денег, формирование чека и его передача покупателю происходит в ходе данного процесса. Если оплата происходит в безналичной форме, тогда покупателю необходимо направить чек не позже 9 числа месяца, следующего за месяцем, когда им были переведены деньги;

- В базу налоговой службы информация по поводу таких расчетов будет направляться в автоматическом порядке в процессе создания через приложение чека для передачи покупателю.

При деятельности самозанятых граждан не нужно использовать онлайн-кассу. Оптимально пользоваться приложением «Мой налог».

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Налогоплательщики налога на профессиональный доход

Плательщиками НПД по закону могут признаваться отдельные физ. лица, включая и индивидуальных предпринимателей, перешедших на соответствующий режим налогообложения. Людей, которых можно отнести к самозанятой категории, довольно немного.

К примеру, по закону к таковым могут относить граждан, работающих:

- репетиторами;

- нянями;

- парикмахерами, которые предоставляют парикмахерские услуги на дому у клиента;

- сиделками, ухаживающими за больными людьми;

- помощницами по хозяйству и прочее.

Учтите! Отдельным категориям граждан не разрешается по закону использовать спец. режим оплаты налогов:

- лицам, которые занимаются реализацией подакцизных товаров, или тех, что должны иметь идентификационную маркировку согласно действующему российскому законодательству;

- лицам, занимающимся перепродажей различных видов товаров, прав на имущество, кроме реализации ценностей, используемых лично, в домашних целях и для других нужд;

- лицам, которые ведут деятельность, связанную с добычей и (либо) продажей природных ресурсов (полезных ископаемых);

- тем, кто располагает в своем штате сотрудниками, выполняющими работу на основании официально зафиксированных трудовых правоотношений;

- тем, кто занимается деятельностью в предпринимательской сфере, представляя интересы других граждан на основании соглашений о поручении, агентских договоров, договоров комиссии, если другое не предусматривается в пункте 6 ФЗ;

- тем, кто занимается доставкой товарных ценностей и проводят прием (передачу) внесенных платежей, представляя интересы другой стороны. Исключение – предоставление услуг с использованием плательщиком налога контрольно-кассовых устройств (с официальной их регистрацией продавцом), необходимых для проведения расчетных действий с покупателем (заказчиком) по конкретным товарам согласно законодательству, регулирующему использование подобной техники;

- субъектам, которые в своей деятельности пользуются другими режимами налогообложения или ведут деятельность ИП, прибыль по которой облагается НДФЛ, кроме отдельных случаях, прописанных в части 4 статьи 15 ФЗ;

- плательщикам налогов, чья сумма учетных доходов, применяемая при установлении используемой налоговой базы, превысила 2,4 млн. рублей за год.

По доходу в данном случае устанавливается максимальная сумма в 2400000 р. в год, или же используемую налоговую базу потребуется изменить.

ЧИТАЙТЕ ТАКЖЕ: Новые законы с 1 января 2019 года в России.

Объект налогообложения

В качестве объекта налогообложения здесь выступает прибыль, получаемая физ. лицами (при продаже отдельных товаров, предоставлении услуг, выполнении работ, передаче имущественных прав).

Не могут облагаться налогом следующие виды полученных гражданами доходов:

- приобретенные в ходе исполнения работником обязанностей в рамках официальных трудовых правоотношений;

- от реализации объектов недвижимости, ТС;

- от передачи отдельных имущественных прав на объекты недвижимости (кроме найма или аренды жилья);

- служащих (гос. и муниципальных). Исключение – доходы от передачи во временное пользование (наем) жилья;

- от реализации имущества, которое ранее использовалось плательщиком налогов для своих нужд, в домашних и прочих целях;

- суммы, вырученные за продажу долей в уставном капитале юр. лица, паев (в кооперативах и паевых инвест. фондах), ценных бумаг и прочего;

- при деятельности товарищества (по условиям соглашений о совместной деятельности/управлении имуществом);

- от предоставления физ. лицами работ или оказания услуг в рамках гражданских договоров, если их заказчик является непосредственным работодателем исполнителя или же ранее (до 2 лет назад) уже выступал таковым;

- от ведения деятельности, обозначенной в п. 70 ст. 217 НК РФ, если она получена лицами, находящимися на налоговом учете согласно п. 73 ст. 83 НК РФ;

- полученной при переуступке (уступке) гражданами прав требовать выполнения обязательств;

- натуральный доход;

- от занятий в оценочной сфере, арбитражном управлении, нотариальной деятельности (при частной практике) при деятельности адвокатов, медиаторов.

Посмотрите видео. Налог для самозанятых граждан: чем опасен новый закон?

Порядок признания доходов налогоплательщика

Датой, когда физ. лицом был получен доход при реализации им товара (выполнении работы, предоставлении услуги, передачи имущественных прав), считают дату получения соответствующей суммы или дату перечисления оплаты на счет, принадлежащий плательщику налога или на счета 3-х лиц (на основании его поручения).

Во время реализации плательщиком отдельных товаров (предоставлении услуг, выполнении работ, передаче прав имущественного характера), основываясь на договоре поручения (комиссии, агентском) при условии участия посредника в ходе расчетов, прибыль считается полученной физ. лицом в конце месяца, в котором посредник получил причитающиеся средства.

Если предприниматель до этого применял другие режимы налогообложения, согласно налоговому законодательству, при переходе на спец. режим не признаются в составе доходов для расчета налога на полученную прибыль от продажи отдельных товаров (выполнения работ, предоставления услуг, передачи прав имущественного характера), если их полная или частичная оплата выполнена уже после принятия нового спец. режима, но при условии, что данные доходы будут учтены при налогообложении согласно другим налоговым режимам в срок до момента перехода.

Налоговая база

Налоговая база (НБ) – финансовая величина дохода, который физ. лицо получило в ходе своей деятельности, связанной с продажей товаров, предоставлением услуг, проведением работ и передачей прав имущественного характера, которая используется в качестве объекта налогообложения.

НБ устанавливается по каждому виду дохода индивидуально, поэтому ставки налога по каждому из них могут существенно отличаться. Определяется НБ полученного дохода по нарастающей от даты, когда начинается налоговый период.

Факт возврата физ. лицом суммы, которую он получил от плательщика в качестве оплаты (предоплаты) за конкретный товар (услугу, работу), приводит к уменьшению расчетного уровня доходов налогового периода на соответствующую величину возврата.

Запомните! У плательщика налога есть полное право откорректировать переданные до этого налоговой службе данные о расчетных суммах, которые привели к увеличению объема налога при таких обстоятельствах:

- ранее внесенные в качестве оплаты (предоплаты) средства пришлось возвратить плательщику;

- неправильно были введены исходные данные для расчета с помощью вышеуказанного приложения «Мой налог» или ответственным оператором или уполномоченным лицом кредитного учреждения.

При этом следует обозначать причину, по которой выполнялась подобная корректировка.

Если налог был переплачен, тогда часть суммы, оплаченная сверх расчетной, будет:

- засчитана в последующем налоговом платеже;

- учитываться при погашении образовавшегося долга (в т. ч. по начисленной пене и штрафам в связи с совершением налоговых правонарушений в рамках данного налога);

- возвращена в порядке, предусмотренном ст. 78 НК РФ.

ЧИТАЙТЕ ТАКЖЕ: Списание долгов по налогам.

Налоговый период

В качестве налогового периода (НП) принимают один месяц (календарный). Длительность первого НП соответствует периоду времени от даты, когда физ. лицо поставлено на налоговый учет, до окончания месяца, следующего за месяцем, в котором произошла первичная постановка на учет.

Если физ. лицо было поставлено на налоговый учет и в то же время снято с него в один и тот же календарный месяц, то НП будет соответствовать периоду от дня постановки до дня снятия плательщика с учета в налоговой службе.

Налоговые ставки

Ставки по налогам определяются в таких объемах:

- 4 % по доходам, которые физ. лицо получило при реализации им различных товарных ценностей (предоставлении услуг, выполнении работ, передаче прав имущественного характера);

- 6 % по прибыли, которую плательщик налогов получит, реализуя товары, предоставляя услуги, выполняя работы, передавая имущественные права, ИП для ведения ими своей деятельности или юр. лицам для обеспечения их деятельности.

Порядок исчисления и уплаты налога

Важно! Выплата налоговых сумм проводится до 25-го числа месяца, который следует за прошедшим НП, на территории, где плательщик налога ведет свою деятельность. Рассчитывать сумму налога нет необходимости, поскольку этим занимаются специалисты налоговой структуры, причем делается это в автоматическом порядке.

Все что необходимо сделать плательщику – обеспечить функционирование на своем мобильном спец. приложения «Мой налог». При этом налоговая инспекция ежемесячно до 12-го числа месяца, который следует за НП, отправляет рассчитанный объем налога. Назначенную сумму необходимо оплатить в обязательном порядке.

Перенести оплату налога на следующий месяц будет возможно, когда его расчетная величина составит менее 100 р. Тогда этот платеж вносится вполне законно с опозданием в предстоящем НП.

Таким образом, когда в марте 2019 г. придет сообщение о выплате налога в объеме 90 р., перечислить их разрешается не до 25 марта, как в обычном порядке, а с задержкой на месяц – до 25 апреля.

Плательщик налога по закону имеет право доверить выплату начисленной налоговой суммы своему доверенному лицу. Когда выплатой занимается представитель, налоговая служба направляет уведомления о необходимости оплаты суммы налога именно ему. Выплата начисленного налога проводится представителем в обычном порядке, при этом оплата за факт проведения действий не взимается.

У плательщика есть возможность воспользоваться мобильным приложением «Мой налог», чтобы передать налоговой службе право направления отдельных поручений в банк с целью списания со счета плательщика средств для своевременного погашения начисленного налога, расчет которого проводится в обозначенный период. Банк при этом обязан предоставить необходимую касательно надлежащего выполнения этих действий информацию.

Подобные сведения передаются в электронном виде с помощью имеющихся каналов связи. Срок предоставления данных – три дня (рабочих) с момента получения соответствующего запроса из налоговой службы.

Данный случай подразумевает направление налоговым органом отдельного поручения в финансовое учреждение с целью списания необходимой для выплаты налога средств. Это делается не раньше, чем за 10 дней, и не позже чем за 3 дня до окончания установленного максимального срока внесения налоговой суммы.

При невыполнении физ. лицом обязанности выплаты налогового платежа в определенный для этого срок, налоговая служба на протяжении 10 (календарных) дней от даты окончания допустимого срока оплаты передает должнику с помощью мобильного приложения «Мой налог» отдельное требование, где указывается:

- необходимость принятия мер по погашению налогового долга с обозначением ссылки на законодательную норму, определяющую обязанность плательщика своевременно вносить налоговые платежи;

- данные об отведенном для оплаты задолженности сроке;

- конкретная сумма, которая не внесена своевременно до момента направления уведомления;

- сумма начисленной пени (из-за задержки выплаты);

- перечисление мер, которые будут приняты в отношении должника, если он не выполнит предусмотренное законом обязательство и не погасит налоговый долг.

Налоговый вычет

Физ. лица, оплачивающие налоги по спец. режиму, вправе претендовать на уменьшение налоговый суммы на сумму вычета, но в объеме не больше 10 000 р., который рассчитан согласно статье 12 закона.

Учтите! Вычет, на который предполагается уменьшать налоговую сумму, предъявленную к выплате, устанавливается следующим образом:

- по налогу, начисляемому исходя их налоговой ставки, обозначенной пунктом 1 статьи 10 ФЗ, сумму вычета устанавливают соответственно ставке налога в объеме 1 % от налоговой базы (НБ);

- по налогу, рассчитываемому по ставке налога, определенной пунктом 2 статьи 10 ФЗ, вычет устанавливается соответственно применяемой ставки в объеме 2 % от НБ.

Когда физ. лицо снимается и затем вновь восстанавливается на учете как плательщик налога, неиспользованный им объем вычета подлежит восстановлению, так как период его применения не ограничивается.

Как только вычет, определенный ч. 1 статьи, был использован, повторное его применение становится невозможным. Налоговая служба сама уменьшает налоговую сумму на рассчитанную сумму вычета.

Налоговая декларация

Предоставлять декларацию по данному виду налога не нужно.

ЧИТАЙТЕ ТАКЖЕ: Подоходный налог на переводы по картам.

Порядок передачи сведений при произведении расчетов

Когда проводятся расчеты прибыли, полученной от деятельности, связанной с реализацией товаров (предоставлением услуг, проведением работ, передачей прав имущественного характера), на которые начисляется налог, плательщик должен через мобильное приложение «Мой налог» переслать все данные по выполненным расчетам в налоговую службу, оформив чек и вручив его заказчику (покупателю).

Обязанность плательщика – предоставить в налоговую службу информацию обо всех совершенных в НП расчетах по каждому заказчику или покупателю, или же сводные данные до 9 числа месяца, который следует за периодом, когда внесена оплата заказчиками/покупателями, однако при условии, что эти данные ранее не предоставлены через посредника в определенном порядке с использованием кассовых устройств.

Информация по указанным переданным с помощью посредника расчетам (при условии использования кассовых устройств), подлежит отражению налоговой службой в приложении «Мой налог».

По всем продажам, проведенным работам, оказанным услугам и предоставленным имущественным правам, выполненным на условиях договоров (комиссии, агентского и поручения), в которых участвовал посредник, нет необходимости в передаче заказчику/покупателю платежных документов (чеков).

Передача сформированного плательщиком через приложение чека осуществляется только при проведении оплаты заказчиком (покупателем) в наличной форме или электронными переводами.

Если применяются другие формы безналичного расчета, то чек следует формировать и передавать не позже 9 числа того месяца, который следует за НП с прошедшей в нем оплатой. Передача чека может выполняться с распечаткой или же электронным форматом.

Передача электронного чека осуществляется такими способами:

- чек передается напрямую на адрес эл. почты заказчика (покупателя) или оставленный им номер;

- при предоставлении заказчику (покупателю) во время проведения операции возможности ознакомиться с чеком путем считывания им QR-кода с помощью мобильного, планшета и других устройств. Таким образом заинтересованная сторона знакомится с содержимым чека.

Внимание! В чеке необходимо указывать следующие данные:

- полное название документа;

- когда проводятся расчетные операции (время/дата);

- ФИО плательщика налога, который выступает продавцом товара (услуги т. д.);

- ИНН физ. лица, выступающего продавцом;

- ссылка на использование спец. режима – «Налог на профессиональный доход»;

- вид предоставляемой услуги, проданного товара, выполненной работы;

- на какую сумму производятся расчетные действия;

- ИНН юр. лица или ИП, выступающего заказчиком работ, услуг или покупателем товара. При этом предоставление ИНН относится к обязанностям стороны заказчика/покупателя;

- специальный код – QR, позволяющий заказчику/покупателю провести его считывание с помощью одного из мобильных устройств и провести идентификацию данных о расчетной операции в информационной системе исполнительного органа, ответственного за контроль (надзор) в сфере налоговых платежей (сборов);

- ИНН ответственного оператора площадки или специалиста финансового учреждения (если чек формировался при их непосредственном участии);

- официальное наименование площадки, финансового учреждения, через которые проходил процесс формирование чека при проведении расчетных операций между сторонами;

- индивидуальный № чека – номер, присвоенный платежному документу в АИС налоговой службы. Он присваивается документу сразу же во время его создания в автоматическом порядке.

У Федерального органа исполнительной власти, отвечающего за обеспечение контроля (надзора) в сфере взимания налоговых платежей (сборов), есть законное право утверждать и другие доп. реквизиты для чеков, предусматривать обязательные требования во время их формирования (заполнения).

Страховые взносы для самозанятых

Для плательщиков данного вида налога не предусматривается обязательного пенсионного и мед. страхования. При желании увеличения получаемых в будущем пенсионных выплат, плательщик добровольно и в отдельном порядке может вносить необходимые взносы.

Посмотрите видео. Самозанятые граждане 2019: обзор законопроекта, самое главное из него и другие вопросы

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Закон о самозанятых гражданах России на 2022 год"

Никто ничего не написал пока. Будтье первым!