Налог на имущество физических лиц в 2022 году

Суть изменений в налоговом законодательстве

03.08.2018 года был принят закон №334-ФЗ, внесший изменения в положение граждан-налогоплательщиков. Нововведения вступили в силу с начала 2019 года. Они коснулись обеих частей Налогового кодекса.

Были существенно пересмотрены правила начисления налогов на все недвижимое имущество, включая землю и жилые помещения. Сюда же закон относит гаражи и места для автомобилей. Теперь за точку расчета размера платежей принимается кадастровая стоимость принадлежащей гражданину недвижимости.

Считается, что новый порядок призван оптимизировать налоговое бремя, возложенное на физических лиц действующим прежде законодательством.

Согласно данным Росреестра, за первые три месяца 2018 года гражданами было подано больше 4 000 требований относительно снижения кадастровой стоимости принадлежащих им участков и строений. Число состоящих на учете объектов, рассмотренных в целях оспаривания стоимости, достигло 7797. В результате рассмотрения 57,1% обращений оказались обоснованными и повлекли пересмотр стоимости.

Проблема требовала решения, и весной 2018 года Президент, обращаясь к законодательному органу России с ежегодным посланием, включил в него соответствующее указание. Он признал необходимым изменение существующего порядка расчета стоимости имущества, которая одновременно является основой расчета сумм платежей в бюджет.

Результатом выполнения задания стала разработанная вновь методика расчета. Все изменения были внесены на федеральном уровне законом № 334-ФЗ. Введенные им правила для собственников недвижимости вступили в силу на всей территории страны.

Суть внесенных законодателем положений в том, какая именно стоимость имущества рассматривается в качестве базы для начисления обязательных платежей в бюджет.

Ранее налог рассчитывался как результат инвентаризационной стоимости, а теперь базой признается кадастровая стоимость.

В результате применения обновленного порядка предъявляемая гражданам сумма налога может превысить прежнюю, поскольку отраженная в кадастре (Росреестре) стоимость зачастую превышает инвентаризационную. Чтобы избежать существенного разрыва, предусмотрены такие моменты.

Во-первых, налоговая ставка будет дифференцированной. Ее точный размер для конкретного объекта будет определяться его видом и местом расположения. Решение данных вопросов возложено на местных законодателей. Они же принимают решение о наличии или отсутствии льгот у отдельных категорий собственников.

Во-вторых, закон предусматривает уменьшение площади находящегося в собственности недвижимого имущества для произведения расчета налога.

Уменьшение предусмотрено:

- на 20 кв. м – для квартиры;

- на 50 кв. м – для дома;

- на 10 кв. м – для комнаты.

Обратите внимание! Согласно законодательству, налог на имущество, начисленный за 2019 год, должен быть уплачен его законными собственниками в следующем, 2020 году.

Основные положения, которые были изменены

До разработки новых положений расчет платежей осуществлялся по сложной схеме, сочетавшей в себе и кадастровую и инвентаризационную оценки. При этом необходимо было применять специальные коэффициенты понижения этого размера поэтапно от 0,2 до 1. Итогом должен был стать приход к расчету от полной величины стоимости по данным кадастра.

Применявшийся прежде порядок предполагал, что 2019-й станет завершающим подготовительным годом в указанном выше переходе. Для этого пограничного периода был предусмотрен коэффициент в размере 0,8 (понижающий). Внесенные в законодательство изменения отменили эту схему. Указанный коэффициент не подлежит применению, а сама схема расчета также поменялась.

Налог на дарение недвижимости.

Можно ли отозвать декларацию из налоговой, читайте тут.

Что делать, если оплатил налог через Сбербанк Онлайн, а он не списывается, читайте по ссылке: https://potreb-prava.com/nalogi-i-vychety/oplatil-nalogi-cherez-sberbank-onlajn-a-zadolzhennost-ostalas-transportnyj-nalog-oplachen-a-dolg-visit.html

Расширение перечня объектов налогообложения

Новые нормы изменили данный ранее список объектов, при владении которыми собственник обязан уплачивать налог. Ранее в него не входили части каких-либо строений или помещений.

Теперь соответствующее положение появилось в ст. 406 НК РФ. Внесено оно уже упомянутым законом № 334-ФЗ. Закон регламентирует размер ставок в отношении определенных видов имущества.

К сведению! Согласно положениям Налогового кодекса РФ, к видам недвижимости, являющимся объектами налогообложения, относятся:

- участки земли;

- индивидуальные дома;

- квартиры, а также отдельные комнаты;

- комплексы недвижимости;

- объекты, которые еще строятся;

- прочие помещения и здания;

- связанные с жилыми домами другие подобные им жилые строения, находящиеся на участке. Имеются в виду участки, выделенные для ИЖС, ЛПХ, земли дачных, садоводческих и огороднических товариществ, кооперативов и прочих объединений граждан;

- части жилых помещений (домов и квартир).

Иногда вопрос вызывают помещения общего пользования в многоэтажных многоквартирных домах. Они в данном случае как объект налогообложения не рассматриваются.

Налогообложение вновь построенного жилья (новостроек) без официально установленной и зафиксированной стоимости также может вызывать сложности. Платежи будут начисляться никак не раньше чем с 2019 года, собственники не обязаны платить налог за прежние периоды.

Подсобные строения на участках, например туалеты, беседки, душевые кабинки и пр., не подлежат налогообложению.

Собственникам участков, выделенных для строительства индивидуальных домов и ведения хозяйства, следует учесть, что возведенные на них постройки, отнесенные к жилым, облагаются налогом. Порядок аналогичен применяемому при ИЖС.

ЧИТАЙТЕ ТАКЖЕ: Как написать заявление на льготу по налогу на имущество?

Какие понижающие коэффициенты применяются при расчете налогов с 2019 года

В зависимости от региона начисление платежей производится по-разному. В некоторых основой уже является стоимость по данным кадастра. Чтобы новый порядок был доступен, необходимо, чтобы ее размер был установлен на уровне субъекта РФ. Также региональные власти должны установить дату, которая станет начальной для новых расчетов.

Если эти условия не соблюдены, такой регион временно продолжает применять прежний порядок, а именно – отсчет от суммы инвентаризационной стоимости.

Полный перечень субъектов Федерации с указанием порядка начисления платежей в бюджет приведен для сведения заинтересованных лиц на соответствующей странице сайта ФНС РФ.

Коэффициенты разработаны и внедряются в зависимости от условий конкретного региона. Если в результате применения вновь введенных правил сумма платежа оказалась больше начисляемой ранее по старой схеме, нужно включать в формулу коэффициент с целью понижения. А если начисленный по новому правилу налог оказался меньше, чем рассчитанный прежде, коэффициенты не нужны.

Введение новой схемы расчета платежей предполагает следующий порядок внедрения коэффициентов:

- на протяжении первых трех стадий перехода к полной величине стоимости по кадастру коэффициент будет повышаться до 0,6 (это максимально возможная его величина). Размер платежа для физических лиц будет расти не больше чем на 0,1 за год, если сравнивать с предыдущим годом. Напомним, что прежний порядок допускал ежегодный рост налогового бремени на 0,2;

- формула с новым коэффициентом (понижающим) предусмотрена для регионов с прежде применяемым коэффициентом 0,6;

- методика расчета сумм платежей постоянна в тех регионах, где в 2017 году формула включала коэффициенты в размере 0,2 или 0,4;

- применять для расчетов в целях налогообложения прежнюю стоимость и коэффициенты допускается только на протяжении трех налоговых периодов с момента вступления введенного порядка в силу, но не четырех, как было установлено ранее.

Итак, после окончания третьего периода понижающие коэффициенты перестают использоваться.

Из рассмотренных положений вытекает следующее:

- налогообложение недвижимости производится исходя из размера ее стоимости, указанной в Едином реестре (ЕГРН);

- период времени, выделенный для перехода к 100% размеру такой стоимости, сокращен до трех вместо четырех прежних, налоговых периодов. Соответственно, уменьшен период допустимого включения в формулу коэффициентов.

Посмотрите видео. Налог на имущество физических лиц:

Перерасчет налогов при изменении кадастровой стоимости объектов недвижимости

По положениям закона № 334-ФЗ общие схемы, разработанные для начисления сумм платежей, относятся к взносам собственников в бюджет:

- за землю;

- за имущество.

Учтите! Сущность правил начисления сумм такова:

- вновь рассчитанная стоимость принимается к учету с момента, когда она отразилась в ЕГРН, а именно – когда была сделана такая запись;

- при начислении налога принимается к расчету по формуле коэффициент, представляющий собой отношение числа месяцев, когда применялась прежняя официальная стоимость, к числу месяцев, когда действовала уже новая.

Перечисленные положения закреплены в Налоговом кодексе РФ. Стоимостные данные кадастра могут меняться ввиду различных факторов.

Так, если вести речь об участке, на их размер может влиять изменение следующих параметров:

- площади;

- категории;

- вида использования.

Важно! Для зданий и расположенных в строениях помещений к таким данным относятся параметры, касающиеся:

- размера;

- назначения.

Подобные изменения называются изменением характеристик. Все они должны пройти предусмотренную законом регистрацию в ЕГРН, которая сопровождается переменами в размере стоимости объекта по сведениям кадастра.

Итак, изменение характеристик недвижимости становится причиной корректировки ее стоимостного показателя в кадастре. А тот влечет за собой пересмотр суммы налога, начисленного на данный тип недвижимого имущества.

НК РФ в статье 391 предписывает, рассчитывая налог на участок в собственности, принимать к сведению налоговый период, рассматриваемый при его начислении:

- с даты вступления в силу нововведений в формуле используется стоимость по данным кадастра в полном соответствии с записью в ЕГРН;

- более ранние изменения, касающиеся характеристик имущества, в расчет не принимаются.

Запомните! Если в ЕГРН был откорректирован стоимостной показатель недвижимости, запись является основанием для нового подсчета сумм, которые уплачиваются в бюджет.

Перерасчет делается с той же даты согласно соответствующим правилам:

- если новые стоимостные данные вносились в кадастровый учет до вступления в силу новых положений, то при проведении начисления данная корректировка в расчет не берется (положения ст. 378.2 НК РФ);

- с начала 2019 года платежи в бюджет рассчитываются с учетом стоимости, соответствующей записи в ЕГРН (кадастре).

Если показатель стоимости по кадастру по какой-то причине менялся, необходимо учитывать дату, когда соответствующие корректировки были внесены в сведения Единого реестра:

- если регистрация подобных изменений была произведена в промежуток времени между 1 января и рассматриваемой датой, то при производстве расчета используется прежняя стоимость по кадастру с применением коэффициента, представляющего собой отношение числа полных месяцев с 1 января до рассматриваемой даты к числу месяцев данного налогового периода. Такой порядок предписывает п. 5.1 ст. 382 НК РФ;

- если изменения показателя стоимости объекта в кадастре были зарегистрированы 15 числа текущего месяца или более раннего числа, данный месяц признается полным. С даты регистрации до окончания календарного года начисление делается на основании откорректированной стоимости в кадастре с применением коэффициента. В качестве коэффициента рассматривается величина, равная отношению количества месяцев с даты регистрации до окончания налогового периода к числу месяцев данного налогового периода.

Внимание! Помимо уже указанных причин, стоимостной показатель в кадастре может меняться ввиду:

- необходимости устранения технической неточности;

- вынесения судом решения, признавшего обоснованным требование собственника имущества пересмотреть кадастровую стоимость;

- пересмотра данных комиссией Единого госреестра недвижимости (Росреестра) на основании заявления собственника. Такие комиссии были созданы в 2012 году в каждом регионе России согласно приказу Минэкономразвития № 620 от 17 ноября 2017 г. Изменения, содержащиеся в законе № 334-ФЗ, закрепили порядок изменения кадастровой стоимости и перерасчета суммы налога. Руководствоваться следует п. 1.1 ст. 391 НК РФ.

В отдельных случаях закон о корректировке сумм имеет обратную силу. При обнаружении технической ошибки размеры налога на имущество и земельного налога пересматриваются с момента допущения этой ошибки в течение всех последующих периодов.

Если кадастровые данные были откорректированы на основании решения суда или соответствующей комиссии, пересмотр сумм налогов производится по следующим правилам:

- ранее 2019 года – начиная с налогового периода, когда было подано требование о пересмотре, но не раньше, чем в ЕГРН была внесена запись об оспариваемой стоимости (статьи 378.2, 403, 391 НК РФ);

- с 2019 года – с применением обратной силы за все периоды, в которых была применена откорректированная позднее стоимость. Таким образом, пересмотр включает в себя все периоды начисления на основании ошибочно определенной стоимости, а не промежуток времени с даты подачи заявления. Так, например, если налог на имущество был рассчитан для собственника с 2016 года, а с заявлением о корректировке стоимости он обратился в 2019 году, то налог подлежит пересмотру, начиная с 2016 года.

ЧИТАЙТЕ ТАКЖЕ: Земельный налог для физических лиц в 2019 году.

Налоговые ставки с учетом расширенного состава объектов налогообложения

Согласно п. 2 ст. 406 НК РФ, для различных видов объектов недвижимости устанавливаются разные налоговые ставки.

Налог в размере 0,1% уплачивается за следующие виды имущества:

- квартиры и жилые дома, части квартир и жилых домов, а также комнаты;

- незавершенные строящиеся объекты, представляющие собой по проекту жилые дома;

- комплексы недвижимости, если в них включены жилые дома;

- гаражи;

- машиноместа;

- хозяйственные и подсобные строения площадью не более 50 кв. м, если они находятся на участках земли, выделенных для ИЖС, ЛПХ, дачных участках и землях для садоводства и огородов.

Учтите! Налогообложению в виде 2% налоговой ставки подлежат такие объекты:

- нежилые строения и помещения, предназначенные для обустройства офисных единиц, торговых залов, предприятий общественного питания или обслуживания населения, либо строения и помещения, которые фактически уже используются для ведения указанной деятельности;

- недвижимость, принадлежащая иностранным юридическим лицам, у которых отсутствуют филиалы в России;

- недвижимость жилого типа, принадлежащая организациям, но не состоящая на их балансе в качестве основных средств;

- дорогостоящая недвижимость со стоимостью выше 300 млн. рублей.

Прочие объекты облагаются налогом в размере 0,5%.

Налог на имущество граждан относится статьей 399 НК РФ к категории местных. Налоговая ставка устанавливается непосредственно законодательными актами муниципальных властей. Для Севастополя, Санкт-Петербурга и Москвы законы принимаются на уровне города.

Регулируя размеры налоговых ставок, местные органы власти должны действовать в следующих пределах, установленных ст. 406 НК РФ:

- допускается уменьшение ставки до нулевой;

- разрешается увеличить ставку, но не больше чем втрое.

Закон допускает дифференциацию налоговых ставок на основании показателей:

- кадастровой стоимости;

- вида объекта;

- места расположения объекта недвижимости;

- территориальной зоны, к которой относится данный объект недвижимого имущества.

Обратите внимание! Если при расчете налога используется инвентаризационная стоимость объекта, нужно руководствоваться ст. 406 НК РФ (пункты 4–6). При этом ставка налога умножается на коэффициент-дефлятор. Если речь идет о наличии общей собственности, должна учитываться доля конкретного собственника в отношении объекта недвижимости.

Коэффициенты-дефляторы применяются следующим образом:

- дефлятор в размере не более 0,1% предназначен для расчета налога на недвижимость, инвентаризационная стоимость которой не более 300 млн. рублей;

- дефлятор свыше 0,1% и не более 0,3% – для недвижимости с установленной инвентаризационной стоимостью от 300 тыс. рублей до 500 тыс. рублей включительно;

- дефлятор размером от 0,3% до 2% предусмотрен для тех объектов, инвентаризационная стоимость которых превышает 500 тыс. рублей.

Местные органы власти могут дифференцировать налоговые ставки на основании таких данных:

- суммированная инвентаризационная стоимость объектов, помноженная на дефлятор. При этом учитывается доля данного собственника в праве общей собственности на каждый объект;

- вид объекта недвижимости;

- место расположения;

- категория территориальной зоны, где расположен объект.

Если ставка налога не была определена местными властями в предусмотренном законом порядке, при налогообложении нужно применять следующие правила.

Если используется в качестве базы кадастровая стоимость имущества, применяются налоговые ставки, данные в п. 2 ст. 406 НК РФ.

Важно! Если в качестве базы применяется инвентаризационная стоимость недвижимости, порядок таков:

- для имущества, инвентаризационная стоимость которого при умножении на дефлятор дает 500 млн. руб. и менее, – 0,1%;

- для прочего недвижимого имущества – 0,3%.

Правила уменьшения кадастровой стоимости

Если собственник имущества считает его стоимость, применяемую для налогообложения, неоправданно высокой, закон позволяет ее оспорить.

После того как новый порядок вступил в силу, комиссия Росреестра рассмотрела большое количество обращений граждан по поводу уменьшения кадастровой стоимости их имущества. Примерно 40% требований были удовлетворены.

Если же комиссия ответила на подобное заявление отказом, собственник вправе оспорить ее решение в суде. Если стоимость недвижимости окажется завышенной, суд своим решением обяжет Росреестр ее снизить.

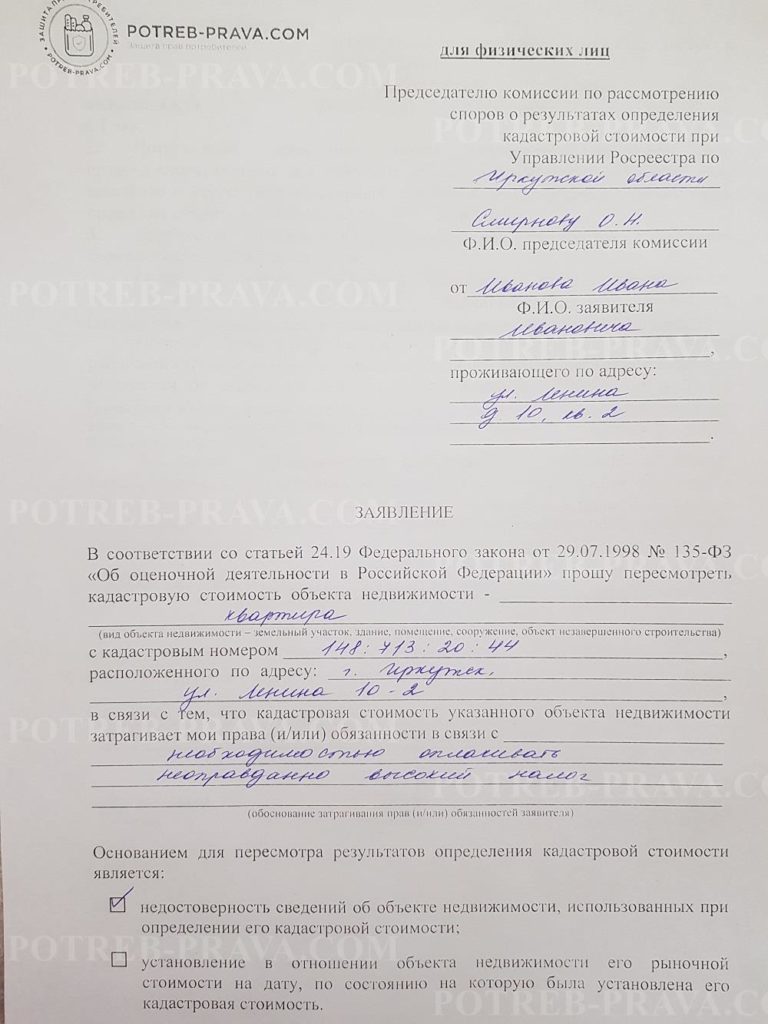

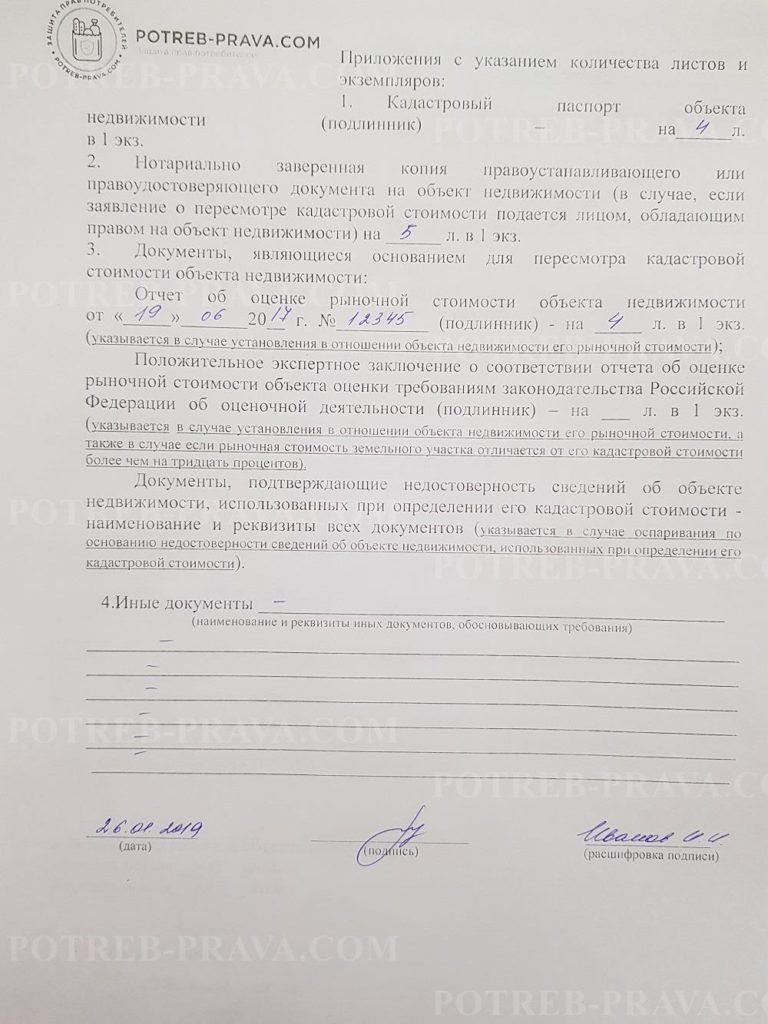

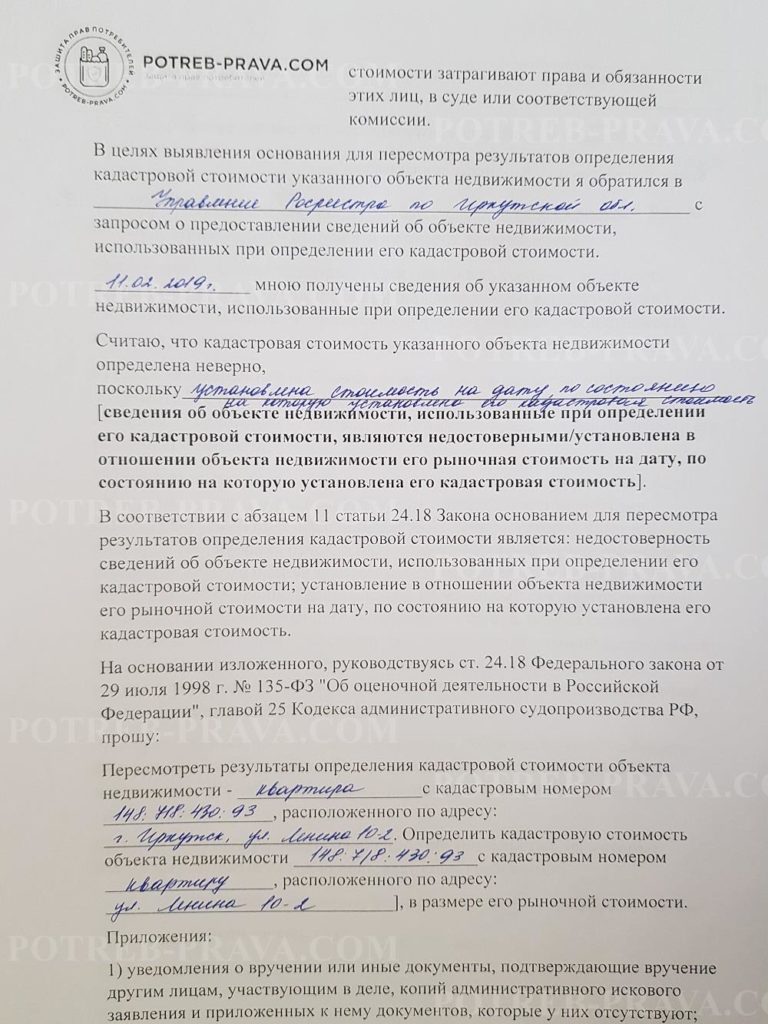

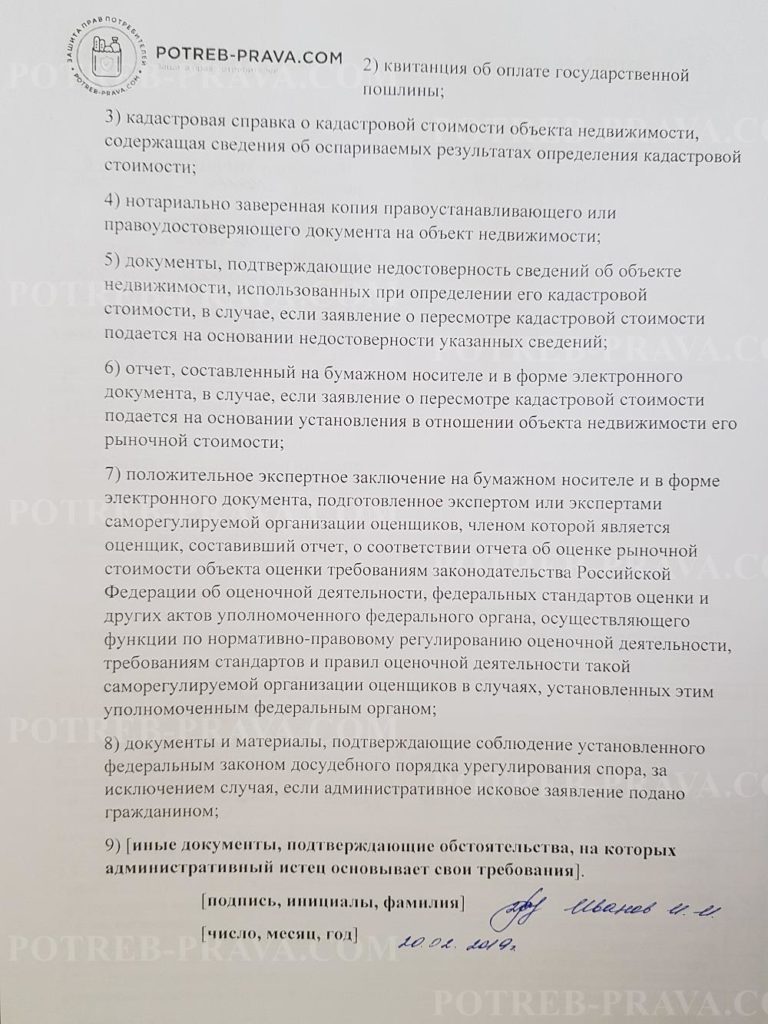

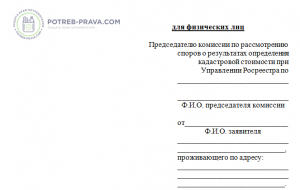

ВНИМАНИЕ! Посмотрите заполненный образец заявления о пересмотре кадастровой стоимости квартиры:

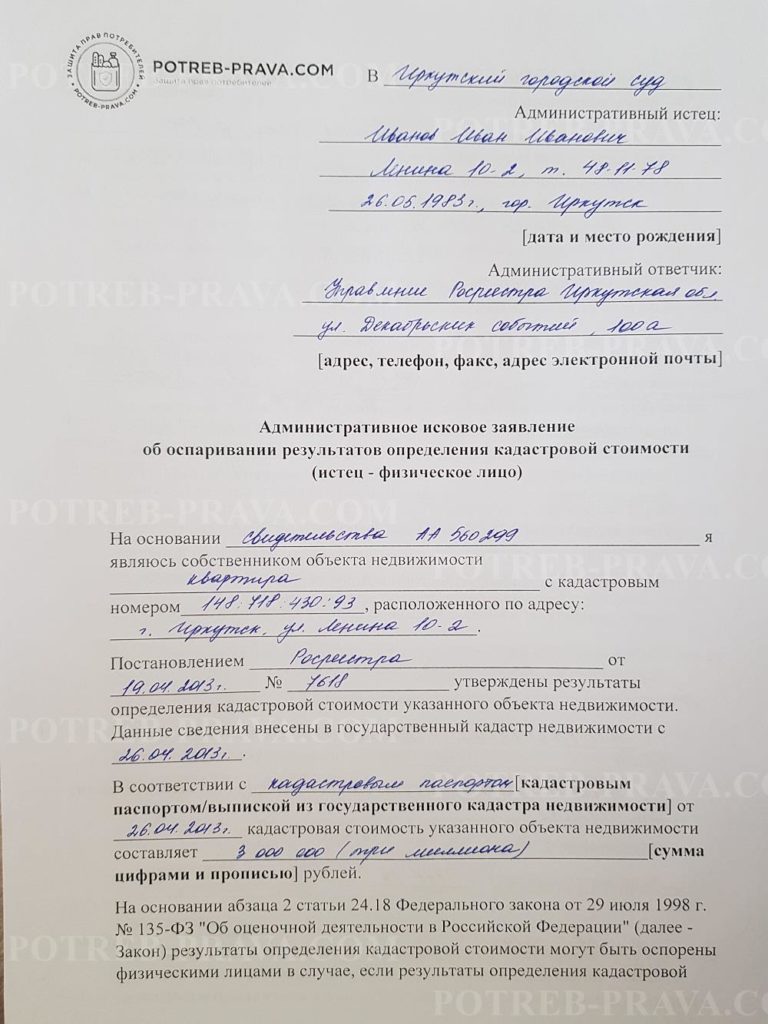

Для подачи заявления в суд понадобятся следующие документы:

- заявление;

- справка об оспариваемой кадастровой стоимости имущества;

- копии документов, подтверждающих права на имущество, заверенные нотариусом;

- правильный расчет стоимости объекта с указанием на допущенные ранее ошибки;

- отчет о стоимости;

- банковская квитанция об уплате пошлины в размере 300 рублей.

Если собственник сомневается в собственной компетентности или не имеет возможности участвовать в судебных заседаниях, представление интересов можно доверить юристу, который сможет выступать в суде на основании доверенности.

Важно! Расходы на оплату пошлины и услуг оценщика имущества не возмещаются, эти издержки придется нести истцу. Результатом удовлетворения требований станет только уменьшение стоимости объекта. Но при этом, что немаловажно, снижается и сумма налога.

К примеру, в кадастре значится стоимость 5 млн. рублей, но при этом рыночная цена жилья – 4 млн. рублей. Если ставка налога 0,1%, то платеж в бюджет составляет 5 000 рублей. После уменьшения официальной стоимости сумма к уплате составит 0,1% от 4 млн. рублей, а именно – 4 000 рублей.

Ежегодная выгода составит 1 000 рублей. Допустим, услуги оценщика обошлись в 3 000 рублей, добавим к ним 300 рублей государственной пошлины. Ясно, что выгода от уменьшения суммы налога позволит через 3,5 года расходам окупиться.

Оставшееся не обжалованным решение суда вступает в силу через 10 дней после того, как было вынесено. Именно тогда начинает применяться новая кадастровая оценка объекта. При расчете суммы налога будут пересмотрены платежи, начиная с момента предыдущей оценки имущества.

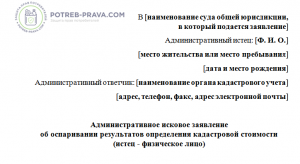

ВНИМАНИЕ! Посмотрите заполненный образец административного искового заявления об оспаривании результатов определения кадастровой стоимости:

Увеличение объема налоговых льгот

П. 1 ст. 407 НК РФ предоставляет для ознакомления перечень лиц, имеющих льготы по данному виду налога. Список был расширен за счет еще одной категории лиц – детей-инвалидов. До этого в перечень входили только инвалиды с детства. Изменения были внесены уже многократно упомянутым законом № 334-ФЗ.

Данная льгота позволяет облегчить налоговое бремя семей, воспитывающих детей с тяжелыми диагнозами. Перечень достаточно велик. В него входят лица, имеющие звание Героев России и СССР, награжденные орденами Славы, участвовавшие в войнах и инвалиды войны.

ЧИТАЙТЕ ТАКЖЕ: Налог на дом в СНТ в 2019 году.

Также льготами пользуются граждане, пострадавшие в результате Чернобыльской аварии, и ликвидаторы ее последствий, близкие погибших военнослужащих, потерявшие кормильца. Кроме того, в него включены иные лица, получающие дополнительную социальную поддержку, в том числе в связи с определенным возрастом. Для мужчин это возраст 60 лет и более, а для женщин – 55 лет и более.

Каждая из перечисленных категорий граждан имеет право на льготу по данному виду платежей за имеющееся у них имущество.

Рассматривается в качестве льготного один объект из каждого разряда:

- отдельная комната, выделенная часть квартиры или сама квартира;

- выделенная часть дома или сам дом;

- помещение, которое используется в качестве жилого дома, комнаты или квартиры для обустройства негосударственных библиотек, галерей и музеев;

- хозяйственная постройка площадью не больше 50 кв. м, находящаяся на участке, выделенном для ИЖС, ЛПХ, дачных, садовых и огородных работ;

- машиноместо или гараж.

Все перечисленные категории граждан пользуются льготами на федеральном уровне. Региональные власти вправе устанавливать льготы для иных категорий населения относительно уплаты налога собственниками имущества.

Запрет на увеличение налога при его перерасчете по причине изменения кадастровой стоимости объекта

Принимая новые положения, законодатель ввел определенное ограничение. Согласно п. 2.1 ст. 52 НК РФ, налоги, касающиеся недвижимости (земельный и имущественный), не могут быть увеличены при проводимом перерасчете вне зависимости от его причины.

Таким образом, будь причиной перерасчета техническая ошибка или изменение характеристик объекта, принято решение комиссией Росреестра или судом, начисленный ранее налог перерасчету в сторону увеличения не подлежит.

Важно! Правила таковы:

- если в результате перерасчета суммы платежей стали меньше, налог пересчитывается за 3 предшествующих года по отношению к году, когда лицо получило данное налоговое уведомление;

- перерасчет, увеличивающий суммы налога за предшествующие годы, невозможен.

Пример: владелец участка земли получил в 2018 году уведомление и оплатил согласно его данным налог. Однако в дальнейшем сотрудники ИФНС обнаружили в собственных расчетах ошибку, показавшую, что налог должен был уплачиваться в большем размере.

Для гражданина такие выводы не имеют значения, поскольку проводимый перерасчет не вправе ухудшать положение налогоплательщика и вынуждать его вносить в бюджет разницу между уже уплаченным налогом и заново рассчитанным. Предъявлять таких требований налоговые органы не могут.

Если же проведенная проверка покажет, что налог уплачен в большей сумме, чем следовало, то статьи 78 и 79 НК РФ позволяют налогоплательщику воспользоваться правом на возврат или зачет излишне внесенной суммы.

В первом случае сумма изымается из бюджета и поступает на счет гражданина. Во втором случае внесенная сумма учитывается как часть платежа следующего периода. Соответственно, во втором случае объем налоговых обязательств в последующем периоде будет снижен.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Штрафные санкции за неуплату

Налоговое законодательство предусматривает санкции за уклонение от внесения налоговых платежей в бюджет. Также закон оговаривает последствия уклонения от сообщения в налоговый орган информации о появлении новых или изменении прежних объектов налогообложения.

Штраф за сокрытие подобных сведений для собственника составляет 20% установленной в кадастре стоимости недвижимости. В связи с этим важно своевременно сообщать в ИФНС о появлении в собственности новых объектов.

Сделать это можно путем личного визита в налоговый орган или обращения с помощью электронной почты либо сервиса личного кабинета. Также допускается извещение налогового органа по почте путем оформления заказного письма с уведомлением.

Закон ФЗ№ 2003-1 устанавливает для налоговых органов срок исковой давности в отношении взыскания сумм налогов. Он равен 3 годам. Если ФНС обращается в суд позже, иск рассматриваться судом не будет.

В случае уклонения гражданина от уплаты налога налоговый орган имеет возможность взыскивать платежи в бюджет лишь за 3 последних года, но не более.

Посмотрите видео. Как не платить налог с продажи квартиры:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Налог на имущество физических лиц в 2022 году"

Никто ничего не написал пока. Будтье первым!