Заявление о переходе на УСН с 2022 года

Образцы заявлений о переходе на упрощенную систему налогообложения

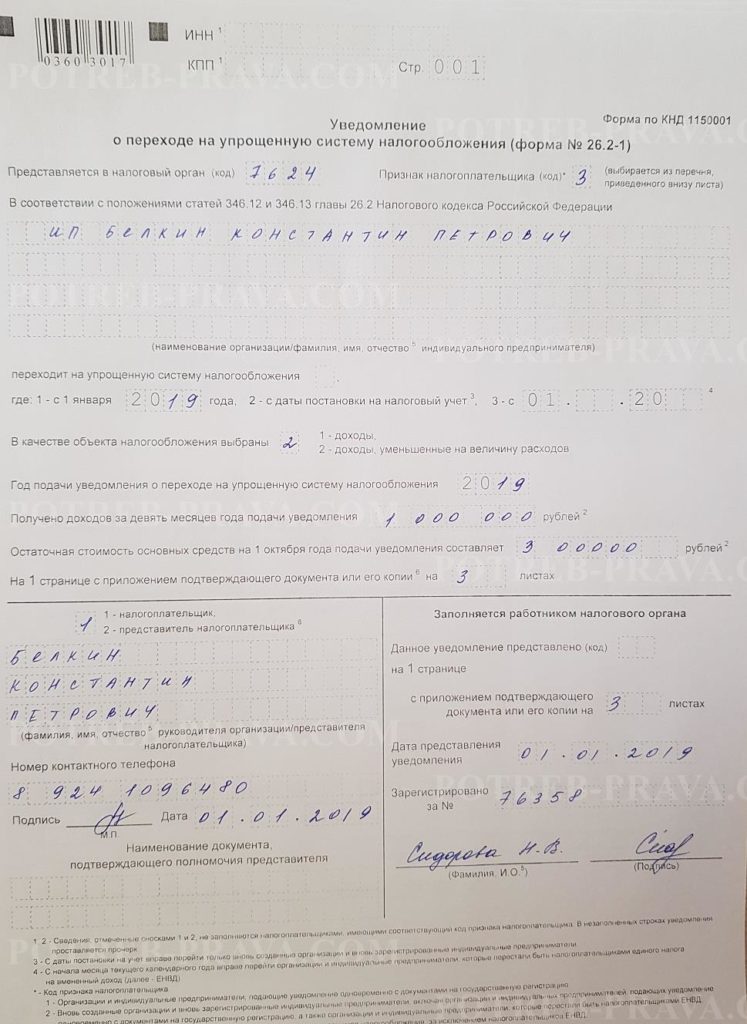

ВНИМАНИЕ! Посмотрите заполненный образец заявления о переходе на упрощенную систему налогообложения:

СКАЧАТЬ образцы заявлений о переходе на упрощенную систему налогообложения можно по ссылкам ниже:

- Заявление о переходе на упрощенную систему налогообложения

- Заявление о переходе на УСН (образец заполнения для ИП)

- Заявление о переходе на УСН (образец заполнения для ООО)

Как документ правильно заполнить

В самом начале – вверху заявления – указываете данные ИНН юр. лица или же ИП. Всего в этой графе 12 (двенадцать) пустых клеток. В случае направления заявления организацией, номер которой имеет сокращенный набор – 10 знаков, то в двух последних оставшихся клетках ставится прочерк, обозначаемый с помощью знака «-».

Обозначают КПП лишь при заполнении заявления от имени организации, что касается физических лиц, то им необходимо проставить в каждой из таких клеток прочерки.

Укажите код той налоговой службы, в которую вы направляете заявление. Он состоит из четырех цифр.

«Признак налогоплательщика» должен характеризовать, когда именно заявитель заполняет заявление:

- во время направления документации для проведения гос. регистрации юр. лица или ИП – поставьте отметку «1»;

- при подаче заявления в процессе повторной регистрации закрытого или же ликвидированного юр. лица (ИП) – проставьте отметку «2». Также этот пункт обозначается лицами, переходящими на «упрощенку» с режима ЕНВД;

- во время смены какой-то иной применяемой налоговой системы (за исключением ЕНВД) проставляется следующий символ – «3».

Затем в заявлении расписывается расширенное наименование юр. лица. Перед заполнением следует свериться с официальным документом. Если же речь идет об индивидуальном предпринимателе, обозначаются его полные данные (ФИО). Сверять данные тогда нужно по паспорту или же другому документу, удостоверяющему личность.

Нужно знать! Наименование юр. лица всегда пишется одной строчкой.

По личным данным (ФИО) каждое слово прописывается на новой строке. Оставшиеся пустыми клетки следует заполнить прочерками, пользуясь указанным выше значком «-».

Дальше обозначается, с какой даты выполняется переход на систему упрощенного образца:

- «1» – отметку проставляют фирмы, которые с начала года осуществляют переход на другую систему налогообложения;

- «2» – обозначает, что замена выполняется с момента проведения регистрационных действий ИП (юр. лица). Код применяется теми, кто проводит регистрацию впервые или же после проведения закрытия;

- «3» – проставляют в том случае, если налогоплательщиком прекращена облагаемая ЕНВД деятельность, поэтому ему требуется перейти на упрощенную форму. Тут же обозначается, с какой даты будет проведен переход.

Затем идет срока, где следует выбрать конкретный налогооблагаемый объект:

- кодировка «1» используется, чтобы рассчитать сумму налога «по получаемым доходам»;

- «2» – по получаемым субъектом доходам с уменьшением их на расходную величину. Далее вписывается год, за который производится направление составляемого заявления.

Заполнять дальнейшие 2 поля необходимо, когда плательщик налогов осуществляет переход на «упрощенку» с другой системы, т. е. когда перед этим делалась отметка «3» в поле «признак налогоплательщика». Тут необходимо обозначить сумму дохода, полученную за последние 9 мес., предшествующих оформлению заявления, вместе с остаточной стоимостью ОС.

ЧИТАЙТЕ ТАКЖЕ: Как заполнить заявление о зачете суммы излишне уплаченного налога?

В случае направления документа лицом, представляющим интересы конкретной организации или ИП, ниже следует написать количество прилагаемых в подтверждение таких полномочий документов.

В нижней части заявление поделено на две части. Заполняется одна – левая.

Тут прописывается, кто именно направляет документ в адрес налоговой службы:

- при персональной передаче заявления плательщиком налога – ставится «1»;

- когда заявление направляется представителем – «2». Внизу прописываются персональные данные (руководителя организации, предпринимателя или соответствующего представителя), дополнительно проставляется телефон. Информация заверяется персональной подписью (если имеется, ставится и оттиск печати). Все, что осталось в данном блоке незаполненным, отмечают прочерками.

Посмотрите видео. Как перейти на УСН с 2019 года:

Способ и место подачи

Даже при условии соблюдения всех установленных требований право на использование упрощенной системы не появляется, если направления уведомления о переходе плательщика на УСН не было. Связано это с тем, что переход на эту систему осуществляется с обязательным соблюдением уведомительного порядка (подпункт 19 пункта 3 статьи 346.12 Налогового кодекса РФ, письмо Минфина РФ №03-11-11/66 от 13 февраля 2013 г.).

Подается уведомление или в электронном, или в бумажном формате в адрес ИФНС в месте, где плательщик налогов (ИП или организация) был поставлен на учет, или же в Единый рег. центр с собранными на регистрацию документами.

Обратите внимание! В бумажном виде бланк заявления передается:

- в 2-х экземплярах – если заявление передается персонально или с помощью привлеченного представителя;

- в 1-м экземпляре – если заявление передается почтовой службой с использованием описи, подтверждающей вложение в письмо конкретного документа.

Новые законы с 1 января 2019 года.

Куда сообщить о незаконном предпринимательстве, читайте тут.

Какие документы нужны для оформления патента, читайте по ссылке: https://potreb-prava.com/trudovoe-pravo/spisok-dokumentov-dlya-polucheniya-patenta-na-rabotu.html

Сроки уведомления

Первый вариант. При первичной регистрации субъекта (юр. лица или ИП) он вправе на протяжении месяца (30 дней) с даты постановки его на учет сообщить о своем желании использовать упрощенную систему в текущем году.

Уведомление рекомендуется приложить к подготовленному на регистрацию пакету документов. В ряде регионов за регистрацию индивидуальных предпринимателей и юр. лиц отвечают Единые рег. центры. Они вполне могут отказаться принимать уведомление на применение упрощенной системы.

При отказе в принятии бланка следует направить его в ИФНС, расположенную по месту регистрации фирмы или ИП. В эту инстанцию уведомление направляют также на протяжении 30 дней (отсчитываются от даты, когда выдано свидетельство о постановке плательщика на налоговый учет).

В такой ситуации началом вступления в действие УСН станет момент проведения регистрации юр. лица или частного предпринимателя.

Второй вариант. Когда предпринимателем или же организацией уже ведется хоз. деятельность, то перейти на упрощенную систему они могут уже только в новом году.

При таком варианте подать уведомление нужно заранее – то есть в период с начала октября по 31 декабря того года, который предшествует переходу на упрощенную систему.

Третий вариант. Те юр. лица или индивидуальные предприниматели, которые используют ЕНВД, вправе перейти на упрощенную систему на протяжении текущего года с месяца, в котором не применяется ЕНВД (субъект был снят с учета как оплачивающий «временку»).

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Заявление на УСН при регистрации ООО или ИП

Однако и в правиле о подаче заявления для перехода на упрощенную систему в прошедшем налоговом периоде также существуют одно исключение. Действует оно при условии, что проходит регистрация нового юр. лица (организации, фирмы, предприятия и т. д.), либо когда гражданин оформляет ИП, приобретая соответствующий статус.

При таких обстоятельствах заявление на применение упрощенной системы подается на протяжении одного месяца с момента проведения вышеуказанных регистраций. При этом плательщик сразу же переходит в статус «упрощенца» с определенным объектом, облагаемым налогом.

ЧИТАЙТЕ ТАКЖЕ: Списание долгов по налогам.

Вне указанного периода переход на УСН возможен, когда утрачивается право на ЕНВД в связи со сменой местных законодательных норм или же прекращением вида деятельности, по которому использовался налог. Здесь также отводится месячный срок для направления уведомления о переходе плательщика на упрощенную систему.

Зачем заявлять о переходе на УСН

Упрощенная система, наравне с патентом и вмененкой, – режим налогообложения, выбираемый плательщиками на добровольной основе и используемый юр. лицами и предпринимателями по своему предпочтению и при условии соблюдения конкретных условий.

Когда регистрируется юр. лицо или же индивидуальный предприниматель, в автоматическом порядке их обычно переводят на ОСНО при условии, что от субъектов не поступит уведомления для перевода их на упрощенную систему. На подачу уведомления отводится 30 суток с момента постановки субъекта на учет.

ОСНО расценивается субъектами малого предпринимательства как один из наиболее сложных и невыгодных в экономическом плане режимов.

По большей части такая система налогообложения используется, если штатная численность и оборот средств в организации (ИП) не позволяет применить ни упрощенную систему, ни ЕНВД, или же когда большая часть контрагентов плательщика налогов заинтересована в зачете «входного» НДС.

Обратите внимание! Если во время регистрации юр. лица (ИП) ответственное лицо не сдало вовремя уведомление для применения к субъекту УСН/ЕНВД, то переход будет возможным лишь на следующий год.

Упрощенная система может использоваться при условии уведомления налоговой службы и проведения регистрации субъекта как плательщика «упрощенки». Переход на применение упрощенного режима невозможен без оформления уведомления ни во время изначальной регистрации, ни в ходе смены используемый системы налогообложения.

Кто может перейти на упрощенку с 2019 года

Прежде чем заявлять о своем желании применения «упрощенки», юр. лицам и предпринимателям с 2019 г. нужно сначала перепроверить, соответствуют ли они предъявляемым налоговым законодательством требованиям к моменту направления уведомления. В противном случае в налоговой службе могут законно оформить отказ.

На сегодняшний день в налоговую службу могут подать заявление для перехода в 2019 г. на упрощенную систему организации (статья 346.12 Налогового кодекса РФ):

- имеющие уровень дохода за 9 мес. 2018 не больше 112 млн. 500 тыс. рублей;

- имеющие к 2019 остаточную ценность своих основных средств (в соответствии с бух. учетом) не более 150 млн. рублей;

- без филиалов;

- в сформированном уставном капитале которых присутствует финансовая доля других предприятий в объеме не больше ¼ части.

На индивидуальных предпринимателей указанные «переходные» критерии доходов и ценности ОС не распространяются.

Но что касается других условий, соблюдая которые можно направить заявление для осуществления перехода с 2019 г. на упрощенную систему, то они действуют и в отношении юр. лиц, и в отношении ИП:

- штатное число сотрудников (среднегодовой показатель) – не больше ста человек;

- субъект не должен выступать плательщиком ЕСХН (сельхозналога);

- субъект не является добытчиком и реализатором полезных ископаемых (помимо наиболее распространенных) и не выступает производителем подакцизной продукции;

- субъект не относится к адвокатам, частным нотариусам, банкам, микрофинансовым организациям, ломбардам, иностранным и страховым организациям, агентствам занятости (частным), «бюджетникам», НПФ, организаторам игорной сферы бизнеса, профучастникам рынка ценных бумаг, не принимает участия в договорах по разделу продукции.

Важный момент! Можно ожидать одобрения заявления о переходе на упрощенную систему налоговой службой, если указанные выше условия (ограничения) полностью и одновременно соблюдены.

Правила перехода на упрощенку

Если конкретное юр. лицо (организация, предприятие) или же ИП желает с 2019 г. перейти на «упрощенку» – упрощенную систему налогообложения – или заменить текущий действующий режим, следует уведомить о данном факте соответствующую налоговую службу по месту, где проживет предприниматель, или же по адресу, где располагается организация. Заявить о своем желании можно прямо сейчас. Форму такого уведомления утвердили 02 ноября 2012 г. отдельным Приказом ФНС №ММВ-7-3/829 (форма 26.2.-1).

Переход на упрощенный режим с 2019 г. для функционирующих на общем режиме организаций возможен только при условии соблюдения установленных лимитов дохода – за период 9 мес. 2018 г. он не должен превысить границу 112 млн. 500 тыс. рублей. Также по состоянию на начало года (2019) ценность основных средств организации должна не превышать значения 150 млн. рублей.

ЧИТАЙТЕ ТАКЖЕ: Справка об исполнении обязанности по уплате налогов.

Законодательно подобных ограничений в статье доходов для ИП не предусматривается. Требование налогового законодательства – подача уведомления о переходе на упрощенную систему должна произойти до окончания текущего года (до 31 декабря), который предшествует году назначения новой системы.

Поскольку в 2018 г. последний день года (31 декабря) – это воскресенье, то следующим рабочим днем считается 9 января 2019 г. До указанной даты следует направить налоговое уведомление о факте перехода. Если организация (ИП) вновь создается и регистрируется, то можно подать уведомление налоговой службе по факту перехода на «упрощенку» в течение 30 дней с момента постановки субъекта на налоговый учет.

Если юридическое лицо или же предприниматель на текущий момент работают с общей налоговой системой, то применить упрощенную они могут только с наступлением нового года. Связано это с несовместимостью указанных двух режимов налогообложения.

Посмотрите видео. Заявление о переходе на УСН для ИП:

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Дорогие читатели нашего сайта! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно вашу проблему — обращайтесь в форму онлайн консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7-495-899-01-60

Москва, Московская область

+7-812-389-26-12

Санкт-Петербург, Ленинградская область

8-800-511-83-47

Федеральный номер для других регионов России

Если ваш вопрос объемный и его лучше задать в письменном виде, то в конце статьи есть специальная форма, куда вы можете его написать и мы передадим ваш вопрос юристу, специализирующемуся именно на вашей проблеме. Пишите! Мы поможем решить вашу юридическую проблему.

Комментарии к статье "Заявление о переходе на УСН с 2022 года"

Никто ничего не написал пока. Будтье первым!